Отдать банку проблемную ипотечную квартиру может оказаться непростой задачей, но существуют решения, которые помогут вам избежать возможных негативных последствий. В этой статье мы разберем, как правильно поступить в случае, если у вас возникли трудности с выплатой ипотеки и какие шаги следует предпринять для сотрудничества с банком.

Как расторгнуть ипотечный договор

1. Анализ договора и изучение условий

Первым шагом необходимо тщательно изучить ипотечный договор, обратив внимание на условия расторжения. Возможно, договор предусматривает определенные штрафы или ограничения при расторжении. Важно быть в курсе всех деталей, чтобы принять осознанное решение.

2. Сбор необходимых документов

Для расторжения ипотечного договора необходимо собрать определенный пакет документов. Обычно это включает в себя:

- копию паспорта ипотекодержателя;

- копию ипотечного договора;

- свидетельство о регистрации права собственности на недвижимость;

- документы, подтверждающие финансовую способность ипотекодержателя выплатить задолженность;

- другие документы, которые могут потребоваться в соответствии с условиями договора или требованиями банка.

3. Обращение в банк

После подготовки необходимых документов, ипотекодержатель должен обратиться в банк, с которым был заключен ипотечный договор. Здесь важно предоставить все требуемые документы и уведомить о намерении расторгнуть договор. Банк проведет анализ предоставленных документов и примет решение по данному вопросу.

4. Погашение задолженности

Если решение банка о расторжении договора положительное, необходимо погасить все имеющиеся задолженности по ипотеке. Это включает в себя сумму основного долга, проценты и возможные штрафы. Важно своевременно и полностью уплатить все суммы, указанные в решении банка.

5. Регистрация расторжения

После погашения задолженности ипотекодержатель должен зарегистрировать расторжение ипотечного договора. Для этого необходимо обратиться в органы регистрации недвижимости и предоставить все требуемые документы. После регистрации расторжения, ипотекодержатель будет освобожден от обязательств по ипотеке.

Расторжение ипотечного договора является сложным процессом, требующим внимательного изучения условий договора и соблюдения всех необходимых процедур. Важно обратиться за консультацией к опытным юристам, чтобы быть уверенным в правильности своих действий.

Продаем залоговую квартиру сами

1. Подготовьте документы

Перед тем как начать продажу залоговой квартиры, вам необходимо собрать все необходимые документы. Список документов включает в себя:

- Договор залога.

- Свидетельство о праве собственности на квартиру.

- Выписку из Единого государственного реестра недвижимости.

- Документы, подтверждающие родственные отношения (если квартира принадлежит не только вам).

- Документы органов опеки и попечительства (если у вас есть несовершеннолетние дети).

2. Оцените стоимость квартиры

Прежде чем назначать цену на свою квартиру, вам необходимо оценить ее стоимость. Это можно сделать самостоятельно или обратиться к независимому оценщику. Помните, что цена квартиры должна быть конкурентной, учитывая рыночные условия и состояние квартиры.

3. Разместите объявление

Размещение объявления – один из самых важных этапов продажи залоговой квартиры. Объявление должно быть информативным и привлекательным. Укажите все основные характеристики квартиры, фотографии и контактные данные. Вы можете разместить объявление на специализированных интернет-порталах, в газетах или воспользоваться услугами риэлтора.

4. Проведите показ квартиры

Когда у вас появятся заинтересованные покупатели, проведите показ квартиры. Во время показа акцентируйте внимание на преимуществах жилья, расскажите о местоположении и инфраструктуре. Будьте готовы ответить на все вопросы покупателя и предоставить дополнительные документы о состоянии квартиры.

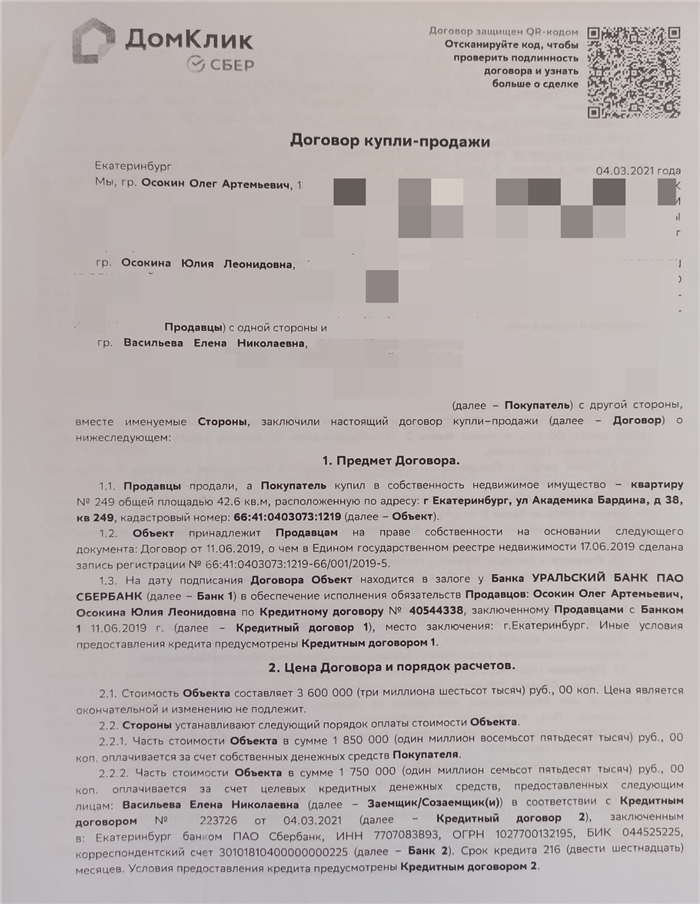

5. Заключите договор купли-продажи

После того как вы найдете покупателя для своей залоговой квартиры, необходимо заключить договор купли-продажи. Данный документ должен быть составлен профессиональным юристом, чтобы избежать непредвиденных ошибок и споров. В договоре укажите все условия сделки, включая сроки и порядок оплаты, а также условия передачи права собственности.

Продажа залоговой квартиры самостоятельно требует хорошего знания юридических аспектов сделки. Если у вас есть сомнения или сложности, рекомендуется обратиться к опытному юристу или риэлтору, чтобы избежать возможных проблем в процессе продажи.

Способы продажи ипотечной квартиры

Если у вас возникла необходимость продать ипотечную квартиру, есть несколько способов, которые могут помочь вам справиться с этой задачей. В этой статье мы рассмотрим некоторые из них.

1. Полное погашение и продажа без обременений

Если у вас достаточно средств для полного погашения ипотечного кредита, вы можете сначала погасить его и затем продать квартиру без обременений. Этот способ позволяет вам избежать проблем с банком и продать квартиру по более выгодной цене.

2. Продажа с согласия банка

Если вы не можете полностью погасить ипотечный кредит, но хотите продать квартиру, вы можете обратиться в банк с просьбой о согласии на продажу. В случае получения согласия банка, вы сможете продать квартиру и погасить задолженность перед банком. Обратите внимание, что банк может установить определенные условия и требования для согласия на продажу.

3. Продажа через уполномоченное агентство

Если вы не хотите заниматься продажей квартиры самостоятельно, вы можете обратиться в специализированное уполномоченное агентство, которое имеет опыт в продаже ипотечной недвижимости. Агентство поможет вам оформить квартиру на продажу, найти покупателя и провести сделку.

4. Выкуп квартиры другим лицом

В некоторых случаях, когда у вас нет возможности погасить ипотечный кредит или продать квартиру самостоятельно, вы можете попросить родственников, друзей или знакомых выкупить вашу квартиру и погасить задолженность. Этот способ поможет вам избежать проблем с банком и сохранить вашу кредитную историю.

| Способ продажи | Преимущества | Недостатки |

|---|---|---|

| Полное погашение и продажа без обременений | — Избежание проблем с банком — Продажа по выгодной цене |

— Необходимость наличия достаточных средств |

| Продажа с согласия банка | — Возможность погасить задолженность перед банком — Продажа квартиры без проблем со собственниками |

— Необходимость получения согласия банка — Возможные условия и требования банка |

| Продажа через уполномоченное агентство | — Профессиональная помощь в продаже — Поиск покупателя и оформление сделки |

— Дополнительные расходы на услуги агентства |

| Выкуп квартиры другим лицом | — Избежание проблем с банком — Сохранение кредитной истории |

— Необходимость найти человека, готового выкупить квартиру |

Выбор способа продажи ипотечной квартиры зависит от ваших финансовых возможностей, желания заниматься продажей самостоятельно или обратиться за помощью, а также от условий и требований банка. При выборе способа продажи рекомендуется проконсультироваться с юристом или специалистом по недвижимости, чтобы минимизировать риски и сделать процесс продажи максимально эффективным.

В каких случаях необходимо согласие банка на продажу ипотечной квартиры

При решении продать ипотечную квартиру, заемщик должен учитывать, что в некоторых случаях требуется получить согласие банка, выдавшего ипотечный кредит. Ниже приведены основные ситуации, в которых необходимо обратиться к банку и получить его разрешение на продажу:

- При наличии задолженности по кредиту: если заемщик имеет задолженность перед банком, он должен получить согласие на продажу квартиры для покрытия задолженности.

- При нахождении квартиры под залогом: если ипотечная квартира находится под залогом, согласие банка на ее продажу также является обязательным.

- При наличии договора о предоставлении рассрочки или рефинансирования: если заемщик заключил договор о рассрочке или рефинансировании ипотечного кредита, он должен получить согласие от банка на продажу квартиры.

Кроме того, в некоторых случаях, банк может запросить сведения о покупателе ипотечной квартиры и провести процедуру проверки его кредитоспособности.

Важно учесть, что в случае отсутствия согласия банка на продажу ипотечной квартиры, заемщик может столкнуться с юридическими проблемами и задержкой в процессе продажи. Поэтому рекомендуется заранее обратиться в банк и получить соответствующее разрешение.

Продажа квартиры вместе с ипотечным долгом

Преимущества продажи квартиры с ипотечным долгом:

- Быстрое решение проблемы. Продажа квартиры с ипотечным долгом позволяет избежать проблем с долгами и сэкономить время.

- Удобство для покупателя. При продаже квартиры с ипотечным долгом покупатель получает готовое жилье сразу после сделки.

- Повышение конкурентоспособности. Цена квартиры с учетом ипотечного долга может быть ниже рыночной, что привлекает больше потенциальных покупателей.

Процесс продажи квартиры с ипотечным долгом:

- Оценка квартиры. Необходимо провести оценку квартиры, чтобы определить ее рыночную стоимость.

- Согласование с банком. Заемщик должен связаться с банком, где был взят ипотечный кредит, и получить согласие на продажу квартиры с ипотечным долгом.

- Поиск покупателя. Затем нужно найти покупателя, которому подходит данная сделка.

- Передача долга покупателю. Вместе с передачей квартиры покупателю будет передан и ипотечный долг.

Важные моменты при продаже квартиры с ипотечным долгом:

- Проверить наличие запрета на продажу. Перед началом процесса продажи необходимо убедиться, что на квартире нет никаких правовых ограничений, которые могут мешать сделке.

- Расчет суммы долга. Необходимо определить точную сумму ипотечного долга, включая проценты и штрафы за просрочки.

- Сопровождение специалистом. Рекомендуется обратиться к юристу или специалисту по недвижимости для участия в сделке и оформления всех необходимых документов.

Продажа квартиры вместе с ипотечным долгом может быть выгодным решением для заемщика, позволяющим избежать проблем с долгами и быстро решить финансовые трудности.

Продажа ипотечного жилья банком при обращении взыскания на объект залога

Процедура обращения взыскания

Процедура обращения взыскания включает в себя несколько этапов:

- Предъявление требования. Банк предъявляет заемщику требование о возврате задолженности.

- Уведомление о намерении обратиться в суд. Если заемщик не исполняет свои обязательства, банк высылает уведомление о намерении обратиться в суд для получения разрешения на продажу залогового имущества.

- Судебное разбирательство. Банк обращается в суд с иском о признании права собственности на залоговое имущество и продаже его на аукционе.

- Определение цены. Суд определяет стартовую цену, по которой будет проводиться аукцион по продаже залогового имущества.

- Аукцион. Залоговое имущество выставляется на аукцион, на котором все заинтересованные лица могут предложить свою ставку.

- Передача права собственности. В случае если на аукционе не найдутся покупатели, банк приобретает право собственности на залоговое имущество.

Продажа ипотечного жилья

Когда банк приобретает право собственности на залоговое имущество, он может приступить к продаже ипотечного жилья. Для этого банк может самостоятельно организовать продажу или передать ее в управление специализированной организации.

Продажа ипотечного жилья может осуществляться следующими способами:

- Публичный аукцион. Банк проводит публичный аукцион, на котором заинтересованные лица могут предложить свою ставку на приобретение жилья.

- Прямая продажа. Банк может продать жилье напрямую заинтересованному покупателю без проведения аукциона. В этом случае стоимость жилья может быть установлена на основе оценки имущества.

- Передача в управление агентству. Банк может передать управление продажей ипотечного жилья специализированной организации, которая будет заниматься поиском покупателей и организацией сделки.

Ограничения при продаже ипотечного жилья

При продаже ипотечного жилья банк должен соблюдать определенные ограничения:

- Соблюдение прав заемщика. Банк обязан уведомить заемщика о намерении продать его залоговое имущество и предоставить ему возможность выкупить имущество лично.

- Прозрачность процесса. Банк обязан публиковать информацию о продаваемом имуществе, стартовой цене и условиях продажи.

- Приоритет продажи. Банк должен действовать в интересах заемщика и стремиться к продаже жилья по наиболее выгодной цене.

Преодолеваем трудности с помощью профессионалов

Ипотечное кредитование может стать реальностью для многих людей, но иногда возникают ситуации, когда оплатить ипотечный кредит становится сложно. В таких случаях важно обратиться за помощью к профессионалам, чтобы найти оптимальное решение проблемы.

- Юристы с опытом в ипотечной сфере могут помочь вам разобраться в юридических аспектах вашей ситуации и определить возможные варианты действий.

- Финансовые консультанты специализируются на планировании бюджета и нахождении выгодных условий по ипотечным кредитам. Они помогут вам рассмотреть варианты реструктуризации кредита или переговоров с банком.

- Оценщики недвижимости помогут определить рыночную стоимость вашей проблемной квартиры. Это важно, когда вы начинаете переговоры с банком о возможной продаже или передаче имущества в счет погашения задолженности.

Сотрудничество с профессионалами поможет вам увидеть полную картину своей ситуации и принять взвешенное решение.

| Преимущества сотрудничества с профессионалами | Примеры действий профессионалов |

|---|---|

| Взаимодействие с банком — профессионалы помогут вам установить контакт с банком и договориться о вариантах решения проблемы. | Юрист может подготовить и направить банку официальное заявление о реструктуризации кредита. |

| Подготовка документации — профессионалы помогут вам собрать все необходимые документы для решения проблемы. | Финансовый консультант может помочь вам составить план погашения задолженности и предоставить его банку. |

| Оценка имущества — профессионалы проведут оценку вашей квартиры, чтобы определить ее рыночную стоимость. | Оценщик недвижимости проведет осмотр квартиры и составит подробный отчет о ее состоянии и стоимости. |

| Подбор оптимального решения — профессионалы помогут вам выбрать наиболее подходящий вариант решения проблемы. | Консультант по ипотеке может провести анализ различных предложений банков и помочь выбрать наиболее выгодный для вас вариант реструктуризации. |

Не стесняйтесь обращаться за помощью к профессионалам, если у вас возникли трудности с ипотечным кредитом. Специалисты в этой области помогут вам преодолеть сложности и найти наилучшее решение для вас.

Расторжение ипотеки с юридической точки зрения

1. Как расторгнуть ипотеку

Для того чтобы расторгнуть ипотеку, необходимо обратиться в банк, с которым был заключен ипотечный договор. Банк может потребовать предоставление определенных документов, таких как:

- Заявление о расторжении ипотеки;

- Копия ипотечного договора;

- Документы, подтверждающие погашение задолженности по кредиту;

- Справки о состоянии счета и наличии задолженности;

- Прочие документы, которые могут быть требованы банком.

После предоставления всех необходимых документов, банк проводит анализ и подтверждает расторжение ипотеки. Далее происходит установление нового правового статуса недвижимости.

2. Последствия расторжения ипотеки

Расторжение ипотеки влечет за собой несколько последствий. Наиболее значимые из них:

- Освобождение недвижимости от обременения ипотекой;

- Передача права собственности на недвижимость полностью владельцу;

- Прекращение обязательств по погашению кредита;

- Возможность свободного распоряжения недвижимостью, включая продажу или сдачу в аренду.

3. Особенности расторжения ипотеки

Процесс расторжения ипотеки может иметь свои особенности в зависимости от условий, установленных в ипотечном договоре и законодательстве. Некоторые из них:

- Оплата возможных пеней или комиссий за досрочное погашение кредита;

- Необходимость прохождения оценки недвижимости для определения ее рыночной стоимости при расторжении;

- Возможность возникновения споров с банком, связанных с условиями расторжения ипотеки.

Важно проконсультироваться с квалифицированным юристом или специалистом в области ипотечных правил и процедур, чтобы грамотно провести расторжение ипотеки с юридической точки зрения и избежать нежелательных проблем.

Уступка права требования долга по ипотеке

Преимущества уступки права требования долга по ипотеке

- Банк имеет возможность быстро передать права по требованиям к владельцу недвижимости, исключив из активов своего баланса проблемную ипотечную квартиру;

- Позволяет банку избежать ущерба и затрат на судебное разбирательство с заемщиком, а также сэкономить время;

- Привлечение третьей стороны к исполнению обязательств может увеличить вероятность полного погашения долга.

Порядок уступки права требования долга по ипотеке

Уступка права требования долга по ипотеке осуществляется на основании договора между банком и новым кредитором. Этот договор должен быть надлежащим образом оформлен и подписан обеими сторонами. Уступка права требования долга должна быть зарегистрирована и предоставлена в государственные реестры.

Документы, необходимые для уступки права требования долга по ипотеке

- Договор уступки права требования — основной документ, устанавливающий условия и порядок уступки;

- Документы, подтверждающие право собственности на ипотечную недвижимость;

- Согласие заемщика на уступку права требования;

- Справка о задолженности по ипотечному займу;

- Прочие документы, которые могут потребоваться в конкретной ситуации.

Важные аспекты уступки права требования долга по ипотеке

Одним из важных аспектов уступки права требования является необходимость получения согласия заемщика на такую уступку. Банк должен уведомить заемщика о намерении уступить право требования к нему и получить его письменное согласие на такие действия. При отсутствии такого согласия заемщика, уступка права требования может быть признана недействительной.

| Преимущества | Порядок | Документы | Аспекты |

|---|---|---|---|

| Быстрое передача прав | Договор и регистрация | Договор уступки, согласие заемщика | Необходимость согласия заемщика |

Уступка права требования долга по ипотеке является эффективным способом для банка избежать проблемных ситуаций связанных с возвратом ипотечного долга. Этот процесс требует правильного оформления договора и согласия заемщика. Правильное и своевременное выполнение всех необходимых действий позволяет банку максимально обезопасить свои интересы и минимизировать потери.

Продажа квартиры с погашением ипотечного долга в процессе проведения сделки

Продажа квартиры с ипотечным долгом может быть сложной задачей, однако с правильной организацией возможна проведение сделки с погашением ипотечного долга в процессе. В данной статье рассмотрим основные аспекты данной ситуации и дадим рекомендации по проведению такой сделки.

1. Проверка статуса ипотеки

Перед началом процесса продажи необходимо узнать текущий статус ипотечного договора. Проверьте наличие задолженности по платежам, срок договора и возможные штрафные санкции. Эта информация поможет вам определить возможные варианты продажи и эффективные стратегии.

2. Оценка рыночной стоимости квартиры

Для определения реальной стоимости квартиры рекомендуется обратиться к независимому оценщику. Это позволит наиболее точно определить цену для продажи, принимая во внимание все особенности объекта и состояние рынка недвижимости.

3. Переговоры с банком

После определения рыночной стоимости объекта, свяжитесь с банком, в котором оформлен ипотечный кредит. Объясните свою ситуацию и предложите план погашения долга в процессе сделки. Попросите снижение процентной ставки или растяжение срока кредита. Вести переговоры с банком поможет вам юрист или специалист по ипотечным кредитам.

4. Поиск покупателя

Для быстрой продажи квартиры с ипотечным долгом важно найти заинтересованного покупателя. Разместите объявления о продаже в популярных интернет-ресурсах и обратитесь в агентство недвижимости. При сотрудничестве с агентами уточните, что ваша цель — продажа с погашением ипотечного долга.

5. Составление договора

При составлении договора купли-продажи укажите все условия, связанные с ипотечным долгом: сумму, срок и порядок погашения. Оптимальным вариантом может быть включение части задолженности в стоимость квартиры, чтобы покупатель мог погасить ее после сделки.

6. Сопровождение сделки юристом

Чтобы избежать непредвиденных проблем, рекомендуется обратиться к юристу, который специализируется на сделках с недвижимостью и ипотечной задолженностью. Он поможет составить все необходимые документы, проверить законность сделки и обеспечить вашу защиту в процессе совершения сделки.

7. Погашение ипотечного долга

После проведения сделки с квартирой и получения денег от покупателя, необходимо незамедлительно погасить ипотечный долг у банка. Следите за тем, чтобы все платежи были произведены вовремя и получите подтверждение о полном погашении долга.

Ипотека и обременение недвижимости

Обязательства при наличии обременения

При наличии обременения недвижимости, собственник обязан соблюдать ряд обязательств:

- Надлежащим образом хранить и поддерживать недвижимость в надлежащем состоянии.

- Предоставлять банку все необходимые документы и информацию о недвижимости.

- По требованию банка, предоставлять ежегодный отчет о состоянии недвижимости.

- Не совершать действий, которые могут ухудшить состояние недвижимости или уменьшить ее стоимость.

- Не совершать действий, которые могут привести к изменению права собственности на недвижимость или к возникновению других обременений.

Последствия при нарушении обязательств

В случае нарушения обязательств собственником недвижимости, банк имеет право:

- Потребовать от собственника устранить нарушения и компенсировать ущерб, если таковой имел место быть.

- Взыскать упущенную выгоду, в случае если нарушение обязательств приводит к убыткам для банка.

- Применить меры принудительного исполнения, в том числе продажу недвижимости на аукционе для взыскания задолженности.

Освобождение от обременения

Собственник недвижимости может освободиться от обременения путем погашения кредита или продажи недвижимости. Для погашения кредита необходимо полностью выплатить банку всю сумму, указанную в ипотечном договоре. При продаже недвижимости с обременением, банк соглашается на передачу права залога новому собственнику при условии полного погашения задолженности.

| Преимущества ипотеки | Недостатки ипотеки |

|---|---|

|

|

Ипотека и обременение недвижимости – важные юридические аспекты, которые нужно учитывать при выборе и использовании ипотечного кредита. Оформление ипотеки и выполнение обязательств влияет на права и обязанности собственника недвижимости.

Досрочное погашение долга за счет средств покупателя

Важно учитывать, что перед осуществлением досрочного погашения долга за счет средств покупателя следует основательно ознакомиться с условиями кредитного договора, чтобы избежать возможных штрафных санкций и ограничений.

Преимущества досрочного погашения долга

- Экономия на процентах: досрочное погашение долга позволяет уменьшить сумму, которую необходимо выплатить банку в виде процентов за пользование кредитом. Чем раньше погасить долг, тем меньше будет сумма начисленных процентов.

- Уменьшение срока кредита: осуществляя досрочное погашение, можно сократить срок кредита, что позволит избежать дополнительных расходов на проценты и стабильно вернуться к финансовой свободе.

- Улучшение кредитной истории: доказав свою платежеспособность и добросовестность в погашении долга, вы укрепляете свою кредитную историю, что может положительно сказаться на будущих финансовых возможностях.

Требования и процедура досрочного погашения долга за счет средств покупателя

- Согласие банка: перед началом процесса досрочного погашения долга за счет средств покупателя необходимо обратиться в банк и получить их согласие на такую операцию. Банк может предоставить информацию о необходимых документах и шагах, которые требуется выполнить.

- Оценка имущества: для определения стоимости имущества, которое планируется продать, требуется провести оценку специалистом. Полученная сумма будет использоваться для досрочного погашения долга перед банком.

- Продажа имущества: после оценки имущества можно начать процесс его продажи. Полученные средства следует использовать для погашения долга перед банком.

- Закрытие долга: после получения денег от продажи имущества, долг перед банком может быть погашен полностью или частично.

Следует обратить внимание, что в процессе досрочного погашения долга за счет средств покупателя возможны различные юридические нюансы и ограничения в соответствии с условиями кредитного договора. Поэтому рекомендуется проконсультироваться с юристом или специалистом в области ипотеки, чтобы избежать непредвиденных проблем и минимизировать риски.