Если иностранец работал на патенте в России и решил уволиться, то ему полагается уменьшение НДФЛ на патент в соответствии с действующим законодательством. Это правило помогает снизить налоговую нагрузку на иностранных работников и стимулирует их занятость на патентной системе в стране.

Условия для уменьшения НДФЛ на сумму фиксированных платежей по патенту

Как это работает?

Уменьшение НДФЛ для иностранного работника возможно при следующих условиях:

- Иностранный работник имеет официальное разрешение на работу в России;

- Имеется действующий патент на осуществление деятельности;

- Иностранный работник уволился с предыдущего места работы до истечения срока действия патента.

В случае, если эти условия соблюдены, иностранный работник может претендовать на уменьшение суммы НДФЛ путем вычета фиксированных платежей, уплаченных по патенту, из общей суммы налогооблагаемого дохода.

Какие платежи могут быть учтены?

Для учета в сумме НДФЛ могут быть использованы следующие фиксированные платежи:

- Стоимость патента;

- Страховые взносы в Пенсионный фонд России;

- Взносы в Фонд социального страхования;

- Взносы в Федеральный фонд обязательного медицинского страхования.

Сумма этих платежей должна быть документально подтверждена иностранным работником.

Как подтвердить уплату платежей по патенту?

Для подтверждения уплаты платежей по патенту необходимо предоставить следующие документы:

- Копии платежных документов, подтверждающих уплату стоимости патента, страховых взносов и других платежей;

- Подробный отчет о расходах, связанных с осуществлением деятельности по патенту;

- Документ, подтверждающий увольнение с предыдущего места работы до истечения срока действия патента.

Все документы должны быть подготовлены в соответствии с требованиями налогового законодательства и предоставлены в налоговый орган в установленные сроки.

Важно помнить!

При использовании патента для уменьшения НДФЛ необходимо соблюдать все требования законодательства и подтвердить уплату платежей по патенту. В противном случае налоговый орган может признать уменьшение НДФЛ незаконным и применить к иностранному работнику штрафные санкции.

Поэтому перед использованием данного метода рекомендуется проконсультироваться с квалифицированным налоговым консультантом или юристом.

Порядок возмещения суммы НДФЛ по патенту

При рассмотрении вопроса о возмещении суммы НДФЛ по патенту следует учесть несколько аспектов. Речь идет о случае, когда иностранный гражданин уволился и прекратил действие патента. В такой ситуации снижение НДФЛ возможно.

1) Оформление заявления

Во-первых, для получения возмещения суммы НДФЛ иностранный гражданин должен подать заявление в налоговый орган по месту своего учета. В заявлении нужно указать основную информацию о патенте, дату его прекращения, а также приложить необходимые документы (копия патента, копия трудовой книжки и др.).

2) Проверка и рассмотрение заявления

После подачи заявления налоговый орган проводит его проверку и рассмотрение. При этом орган может запросить дополнительные документы или информацию для подтверждения факта увольнения и оснований для возмещения.

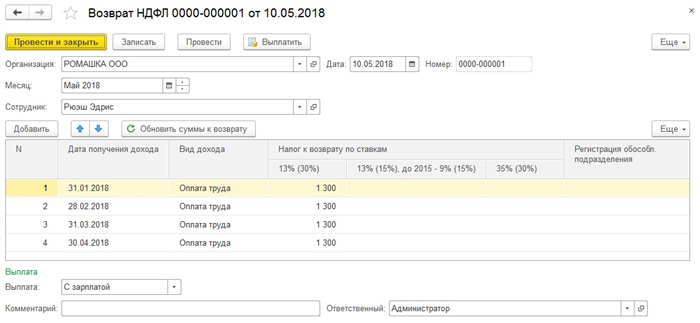

3) Расчет возмещения НДФЛ

В случае положительного решения налогового органа по заявлению, производится расчет суммы НДФЛ, подлежащей возмещению. Для этого применяются следующие формулы:

- НДФЛ = (заработная плата — расходы на содержание патента) * ставка НДФЛ

- Сумма возмещения НДФЛ = НДФЛ * количество месяцев работы по патенту

Здесь «заработная плата» — это доход, полученный иностранным гражданином по патенту за период действия, «расходы на содержание патента» — это сумма, уплаченная иностранцем при получении патента.

4) Выплата возмещения

После проведения расчетов и утверждения суммы возмещения НДФЛ, налоговый орган осуществляет выплату данной суммы иностранному гражданину. Выплата может осуществляться переводом на банковский счет или через кассу налогового органа.

Важно помнить, что порядок возмещения суммы НДФЛ по патенту может меняться в соответствии с законодательством и налоговыми правилами, действующими в конкретной стране. Поэтому перед подачей заявления рекомендуется ознакомиться с требованиями и правилами, действующими в данной юрисдикции.

Что такое НДФЛ и какие вопросы он представляет для иностранного работника?

Для иностранного работника НДФЛ может представлять ряд вопросов и особых правил, которые необходимо учесть:

1. Обязанность выплаты налога

Иностранный работник, получающий доходы в России, обязан платить НДФЛ. В большинстве случаев, работодатель автоматически удерживает этот налог из заработной платы и перечисляет его в бюджет. Однако, в определенных ситуациях, иностранный работник может быть обязан самостоятельно подавать декларацию и уплачивать налог самостоятельно.

2. Размер налоговых ставок

Размер налоговых ставок для иностранных работников может отличаться от ставок для граждан России. Он зависит от статуса иностранного работника и принятых международных договоренностей между Россией и страной, в которой физическое лицо резидент. Также ставки могут различаться в зависимости от вида полученных доходов (например, заработная плата, дивиденды, проценты и т.д.).

3. Правила списывания расходов

Для иностранных работников существуют определенные правила и ограничения при списании расходов для целей вычета при уплате НДФЛ. Такие расходы могут включать расходы на образование, медицинские услуги, аренду жилья и другие.

4. НДФЛ на патент для иностранных работников

В случае увольнения иностранного работника, применяется особый порядок расчета НДФЛ на патент. Вместо обычной ставки, применяется ставка, рассчитанная на основе среднемесячного заработка за последние 3 месяца работы на патенте. Это может привести к уменьшению обязательств по уплате налога иностранным работником при увольнении.

5. Декларирование доходов

Иностранный работник обязан декларировать полученные доходы, в том числе и при увольнении. Это необходимо для учета и контроля со стороны налоговых органов. Неправильное или неполное декларирование доходов может повлечь за собой административные и финансовые санкции.

- НДФЛ представляет собой налог на доходы физических лиц в России.

- Иностранным работникам необходимо учитывать особенности и требования НДФЛ.

- Иностранные работники обязаны выплачивать налоги с получаемых доходов в России.

- Ставки НДФЛ для иностранных работников могут отличаться от ставок для граждан России.

- Существуют определенные правила и ограничения при списании расходов для целей вычета при уплате НДФЛ.

- При увольнении иностранного работника, применяется особый порядок расчета НДФЛ на патент.

- Иностранный работник обязан декларировать полученные доходы, в том числе и при увольнении.

В целом, для иностранных работников НДФЛ представляет ряд вопросов, с которыми они должны быть ознакомлены. Необходимо учитывать особенности законодательства и правила, чтобы избежать нарушений и возможных штрафных санкций со стороны налоговых органов.

Срок подачи заявления

При увольнении иностранного работника, предоставляющего услуги на основании патента, снижается налог на доходы физических лиц (НДФЛ). Для того чтобы воспользоваться возможностью уменьшить НДФЛ, необходимо подать заявление в налоговый орган.

Срок подачи заявления в налоговый орган составляет 10 дней с момента увольнения. При подаче заранее или после истечения указанного срока, учтенное уменьшение налога может быть отклонено в налоговом органе.

Документы, необходимые для подачи заявления

Для подачи заявления в налоговый орган на уменьшение НДФЛ необходимо предоставить следующие документы:

- Заявление на уменьшение НДФЛ;

- Документ, подтверждающий увольнение иностранного работника со стороны работодателя (например, приказ о увольнении);

- Документ, подтверждающий оплату за патент (при наличии).

Процедура подачи заявления

Подача заявления на уменьшение НДФЛ производится по месту жительства иностранного работника. При подаче заявления необходимо предоставить все необходимые документы, указанные выше. После подачи заявления налоговый орган рассматривает его и принимает решение об уменьшении налога.

Важно знать

При увольнении иностранного работника, который предоставлял услуги на основании патента, необходимо своевременно подать заявление на уменьшение НДФЛ в налоговый орган. При нарушении срока подачи заявления учтенное уменьшение НДФЛ может быть отклонено.

| Документы | Срок подачи |

|---|---|

| Заявление на уменьшение НДФЛ | 10 дней с момента увольнения |

| Документ, подтверждающий увольнение | -//- |

| Документ, подтверждающий оплату за патент | -//- |

Подача заявления на уменьшение НДФЛ производится по месту жительства иностранного работника. Налоговый орган рассматривает заявление и принимает решение об уменьшении налога.

Возврат НДФЛ иностранцам работающим по патентам в 2026 году

Иностранные граждане, работающие по патентам в России, имеют возможность получить возврат ндфл в 2026 году. В соответствии с действующим законодательством, ставка налога на доходы физических лиц (НДФЛ) для иностранцев равна 30%. Однако, при определенных условиях, они могут воспользоваться правом на получение возмещения уплаченного налога.

Возврат НДФЛ возможен в случае, если иностранный работник уволился и находился на территории России не более 183 дней в течение календарного года, а также если у него не было налоговых вычетов или иных льгот в России.

Процедура возврата НДФЛ

Для возврата НДФЛ необходимо предоставить следующие документы:

- Заявление на возврат НДФЛ, заполненное в соответствии с требованиями налоговой службы;

- Копии документов, подтверждающих оплату НДФЛ (такие как справки о начислении и уплате налога);

- Копия трудового договора или иного документа, подтверждающего трудовые отношения с работодателем;

- Копия патента на осуществление трудовой деятельности в России;

- Копия документа, подтверждающего факт увольнения с работы;

- Паспорт иностранного работника с визой или видом на жительство.

Сроки и условия возврата НДФЛ

Срок рассмотрения заявления на возврат НДФЛ составляет 3 месяца со дня его подачи. В случае положительного решения, налоговые органы перечисляют сумму возврата на банковский счет иностранного работника.

Возврат НДФЛ может быть отказан, если:

- Были представлены недостоверные сведения или неподлинные документы;

- Иностранный работник не соответствует требованиям, предъявляемым к категориям лиц, имеющим право на возврат НДФЛ;

- Сумма возврата превышает установленные пределы.

Плюсы и минусы возврата НДФЛ

Получение возмещения уплаченного налога имеет ряд преимуществ:

- Увеличение финансовых возможностей иностранного работника;

- Возможность вложить полученные деньги в другие проекты или инвестиции;

- Повышение привлекательности России для иностранных работников.

Однако, стоит учитывать и минусы:

- Необходимость соблюдения определенных условий для получения возврата;

- Временные затраты на оформление документов;

- Возможность отказа в возврате при неправильном или неполном предоставлении документов.

Возврат НДФЛ иностранцам работающим по патентам в 2026 году является возможностью получить частичное возмещение уплаченного налога. Для этого необходимо соблюдать определенные условия и предоставить соответствующие документы. Возврат НДФЛ может улучшить финансовое положение иностранного работника, но также требует дополнительных усилий и временных затрат.

Что собой представляет налоговый вычет для иностранцев

Основные преимущества налогового вычета для иностранцев:

- Уменьшение налоговой нагрузки на доходы иностранных работников.

- Возможность получить деньги возвращенные в качестве вычета в конце налогового периода.

- Повышение финансовой стабильности иностранных работников.

- Повышение привлекательности России для иностранных специалистов.

Условия получения налогового вычета для иностранцев:

- Наличие рабочего статуса иностранного гражданина в России.

- Соблюдение сроков для подачи налоговой декларации.

- Законное нахождение иностранного гражданина в России в течение налогового периода.

Как получить налоговый вычет для иностранцев:

- Соберите все необходимые документы, подтверждающие ваш рабочий статус иностранного гражданина в России.

- Составьте налоговую декларацию и указывайте все доходы, получаемые в России.

- Следуйте срокам подачи налоговой декларации, чтобы избежать штрафных санкций.

- Следите за изменениями в законодательстве, связанными с налоговыми вычетами для иностранцев.

Пример выгоды налогового вычета для иностранцев:

| Ежемесячный доход без налогового вычета | Ежемесячный доход с налоговым вычетом | Выгода от налогового вычета |

|---|---|---|

| 100 000 рублей | 90 000 рублей | 10 000 рублей |

Налоговый вычет для иностранцев представляет собой финансовую возможность снизить налоговую нагрузку при соблюдении определенных условий. Он повышает финансовую стабильность иностранных работников и делает Россию более привлекательной для привлечения квалифицированных специалистов.

Увеличение фиксированных авансовых платежей по НДФЛ в 2020 году

В 2020 году произошло увеличение фиксированных авансовых платежей по налогу на доходы физических лиц (НДФЛ). Это важное изменение, о котором необходимо знать всем налогоплательщикам.

В таблице ниже представлены новые размеры фиксированных авансовых платежей по НДФЛ:

| Период платежа | Размер авансового платежа |

|---|---|

| 1-й квартал | 10 000 руб. |

| 2-й квартал | 15 000 руб. |

| 3-й квартал | 20 000 руб. |

| 4-й квартал | 25 000 руб. |

Это означает, что сумма авансового платежа зависит от периода платежа и увеличивается по мере приближения к концу года.

Почему произошло увеличение авансовых платежей по НДФЛ?

Увеличение фиксированных авансовых платежей по НДФЛ в 2020 году связано с рядом факторов:

- Необходимость компенсации бюджетного дефицита из-за экономических последствий пандемии COVID-19;

- Создание более стабильного и предсказуемого потока доходов в бюджет;

- Снижение зависимости от волатильных доходов, связанных с сезонностью или другими факторами;

- Обеспечение равной нагрузки налоговых обязательств для всех налогоплательщиков.

Как правильно учитывать увеличение авансовых платежей при расчете налогов?

Учитывая увеличение фиксированных авансовых платежей по НДФЛ в 2020 году, необходимо следовать следующим рекомендациям:

- При составлении бюджета и планировании расходов учтите увеличение авансовых платежей;

- Тщательно отслеживайте периоды платежей и размеры авансовых платежей согласно таблице;

- Подготавливайте необходимую документацию и своевременно вносите авансовые платежи по НДФЛ;

- Периодически проверяйте обновления в законодательстве, чтобы быть в курсе всех изменений и требований.

Увеличение фиксированных авансовых платежей по НДФЛ в 2020 году является важным шагом в более сбалансированной системе налогообложения и позволяет бюджету устойчиво функционировать. Будьте внимательны при расчете своих налогов и следуйте установленным порядкам и срокам платежей.

Возмещение суммы НДФЛ в случае миграции иностранца

Налогообложение иностранцев в России

Иностранные граждане, работающие в России, обязаны уплачивать налог на доходы физических лиц (НДФЛ) с заработной платы, полученной в России. Налоговая ставка для иностранцев может зависеть от длительности их пребывания в стране и от суммы заработной платы.

Правила возмещения суммы НДФЛ

В случае, если иностранец уволился и покидает Россию до истечения календарного года, налоговые правила предусматривают возможность его возмещения. Для этого необходимо выполнение условий:

- Налоговая декларация должна быть подана в установленные сроки;

- Иностранец не должен иметь других источников дохода в России;

- Иностранец должен предоставить документы, подтверждающие его увольнение и покидание страны.

В случае выполнения всех условий, иностранец может получить возмещение суммы НДФЛ, уплаченной им за период своей работы в России.

Процедура возмещения суммы НДФЛ

Процедура возмещения суммы НДФЛ в случае миграции иностранца включает следующие шаги:

- Подача налоговой декларации с указанием всех необходимых сведений;

- Предоставление документов, подтверждающих увольнение иностранца и его выезд из России;

- Рассмотрение налоговым органом заявления о возмещении суммы НДФЛ;

- Получение решения налогового органа о возмещении суммы НДФЛ;

- Перечисление возмещенной суммы на счет иностранца.

Ограничения и особенности

При возмещении суммы НДФЛ есть некоторые ограничения и особенности, которые стоит учитывать:

| Ограничения | Особенности |

|---|---|

| Сумма возмещения ограничена максимальным размером заплаченного НДФЛ. | Возмещение суммы НДФЛ может занять некоторое время и потребовать сбора и предоставления дополнительных документов. |

| Возмещение осуществляется в соответствии с российским законодательством. | Возможны изменения в налоговом законодательстве, которые могут повлиять на процедуру возмещения. |

Возмещение суммы НДФЛ в случае миграции иностранца является важным вопросом, требующим внимания и правильного проведения процедуры. Учитывайте все условия и требования, связанные с возмещением суммы НДФЛ, чтобы избежать возможных проблем и ошибок в процессе.

Порядок оформления уменьшения НДФЛ на патент после увольнения иностранца

Уменьшение НДФЛ (налога на доходы физических лиц) на патент возможно для иностранных граждан, которые уволились с работы. Для оформления данной процедуры, необходимо обратиться в налоговую инспекцию с набором определенных документов.

Вот список документов, которые потребуются для уменьшения НДФЛ на патент:

1. Заявление

Необходимо подготовить заявление на уменьшение НДФЛ по форме, утвержденной налоговой инспекцией. Заявление должно содержать полную информацию о себе, включая ФИО, паспортные данные и информацию о предыдущем месте работы.

2. Копия права на патент

Необходимо предоставить копию документа, подтверждающего наличие патента на работу самозанятым иностранным гражданам в России.

3. Свидетельство о регистрации иностранца

Необходимо предоставить свидетельство о регистрации иностранца в качестве индивидуального предпринимателя или самозанятого в налоговой инспекции.

4. Свидетельство о расторжении трудового договора

Необходимо предоставить копию свидетельства о расторжении трудового договора, подтверждающее увольнение иностранца с предыдущего места работы.

5. Договор с работодателем

Если иностранный гражданин продолжит работу по патенту с другим работодателем, необходимо предоставить копию договора между иностранным гражданином и новым работодателем.

6. Документы о доходах

Необходимо предоставить копии всех документов, подтверждающих полученные доходы, включая счета и платежные документы.

7. Другие документы

В зависимости от конкретной ситуации, могут потребоваться дополнительные документы, такие как договор аренды помещения для работы.

Все необходимые документы следует предоставить в налоговую инспекцию согласно их требованиям. После предоставления документов, налоговая инспекция проведет проверку и принесет решение о возможности уменьшения НДФЛ на патент.

Расчет фиксированного авансового платежа

Для расчета ФАПа необходимо учитывать следующие факторы:

- Вид деятельности: каждая отрасль имеет свою ставку ФАПа, которая регулируется соответствующим законодательством. Например, ставка для торговли сельскохозяйственной продукцией может отличаться от ставки для услуг гостиниц и туристических агентств.

- Размер дохода: чем выше доход предпринимателя, тем больше будет сумма ФАПа.

- Регион проживания: каждый регион имеет свои коэффициенты, которые влияют на сумму ФАПа. Например, в Красноярском крае он может быть выше, чем в Санкт-Петербурге.

Простейшая формула расчета ФАПа выглядит следующим образом:

ФАП = Ставка * Доход * Коэффициент

Примерный расчет ФАПа для конкретного предпринимателя можно выполнить с помощью следующей таблицы:

| Вид деятельности | Ставка | Коэффициент | Доход | ФАП |

|---|---|---|---|---|

| Торговля | 6% | 1 | 500 000 руб. | 30 000 руб. |

| Услуги | 5% | 1.2 | 800 000 руб. | 48 000 руб. |

Налоговый кодекс России предлагает предпринимателям воспользоваться системой ФАПа, чтобы упростить процесс уплаты налогов. Этот способ позволяет избежать сложных расчетов и экономить время на заполнение налоговых деклараций.

Часто задаваемые вопросы

Иностранные граждане, увольняясь с работы, могут иметь вопросы относительно уменьшения НДФЛ при работе по патенту. В этом разделе мы предоставляем ответы на самые часто задаваемые вопросы по данной теме.

1. Что такое НДФЛ и какой налог применяется при работе по патенту?

НДФЛ (налог на доходы физических лиц) – это налог, который удерживается с доходов физических лиц в России. При работе по патенту иностранец уплачивает фиксированный налог, который зависит от региона и видов деятельности.

2. Уменьшается ли НДФЛ при увольнении иностранца, работающего по патенту?

Да, при увольнении иностранца, работающего по патенту, предусмотрено уменьшение НДФЛ, если он отработал не менее 6 месяцев и доход от работы по патенту превышает сумму фиксированного налога.

3. Как рассчитывается уменьшение НДФЛ при увольнении?

Уменьшение НДФЛ при увольнении иностранца, работающего по патенту, производится путем уменьшения базы налогообложения на сумму фиксированного налога, уплаченного в течение отработанного срока.

4. Какой порядок применяется для уменьшения НДФЛ при увольнении иностранца, работающего по патенту?

Для уменьшения НДФЛ при увольнении иностранца, работающего по патенту, необходимо обратиться в налоговый орган в течение 4 месяцев с момента увольнения иностранца. Заявление и соответствующие документы должны быть предоставлены в налоговую службу для рассмотрения и принятия решения.

5. Какие документы необходимо предоставить для уменьшения НДФЛ при увольнении?

Для уменьшения НДФЛ при увольнении иностранца, работающего по патенту, необходимо предоставить следующие документы в налоговую службу:

- Заявление на уменьшение НДФЛ;

- Копия трудового договора или иного документа, подтверждающего увольнение;

- Документы, подтверждающие факт уплаты фиксированного налога.

Приведенные в этом разделе ответы на часто задаваемые вопросы помогут разобраться в вопросе уменьшения НДФЛ при увольнении иностранца, работающего по патенту. Однако, в каждой конкретной ситуации может быть своя специфика, поэтому рекомендуется обратиться за консультацией к компетентному специалисту в области налогового права.