Расчетный листок – это документ, который предоставляет сотруднику информацию о начисленной ему заработной плате. В некоторых случаях сотрудник может не согласиться с начислениями, считая их неправильными или ошибочными. В такой ситуации, сотруднику следует внимательно изучить свои трудовые договоры, условия оплаты труда и правила компании, чтобы сделать обоснованное заявление о возможных ошибках в начислениях. Важно обращаться к руководству или отделу кадров с просьбой о пересчете, предоставляя все необходимые документы и аргументы, чтобы защитить свои интересы и получить объективное решение по данному вопросу.

Последствия невыдачи расчетного листка

Последствия для работника:

- Потеря доказательств: Расчетный листок служит важным доказательством того, что работник получил заработную плату и какие начисления были сделаны. Если листок не выдается, работник может лишиться возможности подтвердить свои права в случае возникновения конфликта.

- Невозможность контроля: Получив расчетный листок, работник имеет возможность проверить начисления и выявить возможные ошибки или неправомерные удержания. Без листка работнику будет сложнее следить за своим финансовым состоянием и иметь контроль над своими доходами.

- Ограничение прав: В некоторых случаях, для получения различных льгот или выплат, работник должен предоставить расчетный листок как подтверждающий документ. Без его наличия работник может остаться без возможности получить определенные привилегии.

Последствия для работодателя:

- Нарушение закона: В соответствии с законодательством, работодатель обязан выдавать расчетные листки. Невыполнение этой обязанности может привести к нарушению трудового законодательства и потенциальным санкциям со стороны контролирующих органов.

- Утеря доверия: Невыдача расчетного листка может вызвать негативное отношение у работника и привести к потере доверия к работодателю. Это может негативно сказаться на рабочей атмосфере и отношениях в коллективе.

- Возможные судебные разбирательства: Работник, не получивший расчетный листок, может обратиться в суд с иском к работодателю. Это может привести к дополнительным затратам на юридические услуги и долгим, сложным судебным процессам.

В целом, невыдача расчетного листка является серьезным нарушением работодателем своих обязанностей, что может привести к негативным последствиям для обеих сторон. Поэтому важно соблюдать правила трудового законодательства и выдавать расчетные листки своевременно.

Примеры из судебной практики по спорам о начислениях в расчетных листках

Пример 1. Неверное начисление заработной платы

В одном из случаев суд рассмотрел спор между сотрудником и работодателем о неверном начислении заработной платы. Сотрудник утверждал, что работодатель неправильно учитывал количество отработанных им часов и не начислял соответствующие премии, что привело к недополучению средств. Работодатель же утверждал, что начисления были произведены правильно и привел документы в подтверждение своей позиции.

Пример 2. Разногласия о компенсации отпускных дней

В другой ситуации сотрудник обратился в суд с иском о компенсации неиспользованных отпускных дней. Работодатель утверждал, что сотрудник не имеет права на компенсацию, так как не использовал отпускные дни в предусмотренный законом срок. Работник, в свою очередь, утверждал, что причина неиспользования отпуска была связана с обстоятельствами, выходящими за его контроль.

Суд постановил, что работодатель обязан компенсировать неиспользованные отпускные дни, так как причины, препятствовавшие использованию отпуска, были объективными и не зависели от сотрудника.

Пример 3. Спор о выплате премии

В третьем случае суд разрешал спор между работником и работодателем о выплате премии. Сотрудник считал, что по условиям трудового договора ему полагается премия за достижение определенных результатов, которые он выполнил. Работодатель же утверждал, что сотрудник не достиг некоторых целей и, следовательно, премия не должна быть выплачена.

Суд принял решение в пользу сотрудника, ссылаясь на то, что условия трудового договора предусматривали премию за достижение определенных результатов, которые сотрудник выполнить. Работодатель был обязан выплатить премию в полном объеме.

Пример 4. Несоответствие начислений законодательству

В четвертом случае суд разрешал спор между сотрудником и работодателем о несоответствии начислений в расчетном листке требованиям законодательства. Сотрудник утверждал, что работодатель неправильно учитывал отработанное время и не начислял соответствующие выплаты в соответствии с действующими нормами. Работодатель же утверждал, что начисления были произведены правильно и ссылался на внутренние правила компании.

Судом было установлено, что начисления работодателя не соответствовали требованиям законодательства. Работодатель был обязан скорректировать расчетный листок сотрудника и выполнить необходимые выплаты в полном объеме.

Как осуществить возврат излишне выплаченной заработной платы?

Иногда возникают ситуации, когда сотрудник осознает, что ему были выплачены излишние деньги в расчетном листке. В таком случае, сотрудник имеет право требовать возврата этой суммы. Ниже представлен пошаговый план, как осуществить этот возврат:

1. Проверить данные

Первым шагом необходимо проверить все расчетные листки и договоры с работодателем, чтобы убедиться в точности своих расчетов и установить, действительно ли была переплата. Если есть сомнения или несоответствия, рекомендуется обратиться к юристу или специалисту по трудовому праву.

2. Собрать доказательства

Для подтверждения своих требований о необоснованной выплате необходимо собрать все возможные доказательства: расчетные листки, письма, электронные письма, контракты и любую другую соответствующую документацию. Это поможет подтвердить вашу позицию и обосновать требование о возврате излишне выплаченной заработной платы.

3. Написать претензию

Следующим шагом является составление претензии, в которой вы описываете ситуацию и требуете возврата излишне выплаченной суммы. Претензия должна быть составлена в письменной форме и направлена работодателю по почте с уведомлением о вручении. В претензии необходимо указать: дату, свои личные данные и причину возврата. Также необходимо указать сумму, которую вы требуете вернуть.

4. Согласовать возврат

После получения претензии работодатель должен рассмотреть ваше требование и принять соответствующее решение. В случае согласия с возвращением суммы, необходимо установить сроки и способи возврата.

5. Обратиться в суд

Если работодатель отказывается вернуть излишне выплаченную сумму или не отвечает на претензию в течение установленного срока, вы можете обратиться в суд. В таком случае вам потребуется юридическая помощь и составление иска о возврате денежных средств.

Важно помнить, что процесс возврата излишне выплаченной заработной платы может занимать время и требовать некоторых юридических навыков. Рекомендуется обратиться к юристу или специалисту по трудовому праву для получения профессиональной помощи и консультации.

Способы выдачи расчетных листков

Электронная рассылка

Одним из наиболее распространенных способов выдачи расчетных листков является электронная рассылка. В этом случае документы отправляются сотрудникам по электронной почте. Преимущества этого способа:

- Сокращение времени на получение документа;

- Возможность быстрой и удобной проверки начислений и удержаний;

- Возможность сохранения и архивирования электронной копии расчетного листка.

Выдача на бумажном носителе

Для тех сотрудников, которые предпочитают получать документы в письменном виде, расчетные листки могут быть выданы на бумажном носителе. В этом случае документы комплектуются, распечатываются и передаются работникам лично или через службу доставки. К достоинствам данного способа можно отнести:

- Физическое наличие документа;

- Возможность личной консультации по вопросам, связанным с начислениями и удержаниями.

Личный кабинет на сайте организации

Организации могут предоставлять своим сотрудникам доступ к личному кабинету на сайте компании, где они могут просматривать и скачивать свои расчетные листки. Это удобный способ получения документов, так как работник самостоятельно может зайти в свой кабинет в удобное для него время и ознакомиться с информацией. К преимуществам данного способа можно отнести:

- Самостоятельность в получении документов;

- Возможность быстрой проверки и анализа начислений и удержаний;

- Возможность получения обновленной информации в режиме онлайн.

Налог на прибыль: как исправить ошибку

Иногда при начислении налога на прибыль в расчетном листке могут возникнуть ошибки. Если сотрудник не согласен с начислениями, то есть несколько шагов, которые помогут исправить ситуацию.

Первым делом, необходимо внимательно изучить расчетный листок и проверить правильность всех начислений и удержаний. Если в расчетах есть ошибка, ее нужно выявить и исправить. Для этого можно обратиться к отделу кадров или бухгалтерии, предоставив им документы, подтверждающие ошибку.

Шаги для исправления ошибки:

- Сверьте начисления с трудовым договором или иным документом, определяющим размер заработной платы сотрудника.

- Проверьте правильность расчета налога на прибыль с учетом всех предусмотренных законом льгот и налоговых вычетов.

- Убедитесь в корректном учете всех начислений, таких как пособия, премии, надбавки и другие, которые могли быть применены в конкретном случае.

- При обнаружении ошибки свяжитесь с отделом кадров или бухгалтерией и предоставьте им все необходимые документы, подтверждающие ошибку.

- Получите письменное подтверждение о приеме заявления об исправлении ошибки.

- Дождитесь исправления ошибки и проверьте, что все начисления в расчетном листке теперь соответствуют действительности.

Если сотрудник нашел ошибку в начислениях налога на прибыль в расчетном листке, необходимо немедленно принять меры для ее исправления. Правильное начисление налога на прибыль важно не только для сотрудника, но и для работодателя, чтобы избежать возможных нарушений законодательства и штрафов.

Как утвердить форму расчётного листка?

1. Проверьте правильность расчетов

Перед тем, как подавать претензию по поводу расчетного листка, необходимо тщательно проверить правильность расчетов. Обратите внимание на следующие моменты:

- Корректность учета отработанного времени;

- Правильность начисления заработной платы;

- Включение всех премий, надбавок и дополнительных выплат;

- Соблюдение законодательства и внутренних правил организации.

2. Обратитесь в отдел кадров или к бухгалтеру

Если у вас есть основания полагать, что в расчетном листке допущены ошибки или недочеты, обратитесь в отдел кадров или к бухгалтеру. Поясните им свои сомнения и предоставьте все необходимые документы, подтверждающие вашу позицию. Возможно, сотрудники отдела смогут внести правки и выдать исправленный расчетный листок.

3. Согласуйте форму расчетного листка с работодателем

Если после обращения в отдел кадров или к бухгалтеру вопрос остается неразрешенным, рекомендуется обратиться к работодателю лично. Во время беседы уточните все детали и аргументированно выразите свою позицию по поводу расчетного листка. Попробуйте достичь взаимопонимания и договориться о принятии корректных изменений.

4. Обратитесь в органы надзора

В случае, если все вышеперечисленные меры не принесли результатов, вы можете обратиться в соответствующие органы надзора. Например, в России это может быть Прокуратура, Инспекция труда или судебные органы. Подготовьте письменное заявление с описанием проблемы и предоставьте все имеющиеся факты и доказательства.

Важно помнить, что для утверждения формы расчетного листка необходимо тщательно анализировать и документировать все свои действия и обращения. Грамотное и аргументированное представление своих требований повышает шансы на положительный исход.

Как вернуть излишне выплаченные средства

Шаг 1: Обращение к работодателю

Первым шагом является обращение к работодателю с просьбой рассмотреть вопрос о возврате излишне выплаченных средств. В письменной форме необходимо указать суть проблемы, конкретные факты и основания для требования возврата, а также предложить решение данной ситуации.

Подобное обращение следует направить лично начальнику или отделу кадров компании с сохранением копии для личного пользования.

Шаг 2: Проверка начислений

В случае отсутствия реакции со стороны работодателя или невозможности достигнуть согласия, следует обратиться за помощью к Государственной инспекции труда или соответствующей организации по защите прав работников. Аудиторы проведут проверку правильности начислений и вынесут соответствующее решение.

Шаг 3: Судебное разбирательство

В случае если ни работодатель, ни организации по защите прав работников не признают правомерность требования о возврате излишне выплаченных средств, возможным вариантом является обращение в суд. Необходимо обратиться к юристу для составления искового заявления и представления интересов работника в судебном разбирательстве.

- Необходимо накопить достаточное количество доказательной базы для успешного разрешения спора.

- Важно сохранять все документы, связанные с выплатами и начислениями, а также переписку с работодателем.

- Работник может предоставить свидетельства коллег или прочие доказательства, подтверждающие несоответствие начислений реально выполненной работе.

Итоги

Возврат излишне выплаченных средств является правом каждого работника. Следуя определенной процедуре, можно добиться справедливого решения и вернуть свои средства. Важно помнить о необходимости ведения документального учета и обращения к профессионалам для обеспечения успешного исхода спора.

Как подтвердить получение расчётного листка работником организации?

Способы подтверждения получения расчётного листка:

- Электронное подтверждение. Работодатель может предоставить работнику доступ к электронному кабинету, где он сможет просмотреть и скачать расчётный листок. Подтверждением получения будет являться дата его просмотра.

- Подпись на бумажном экземпляре. Работник и работодатель могут согласовать, что расчётный листок будет передаваться в письменной форме. В этом случае работник должен подписать полученный расчётный листок как подтверждение его получения.

- Подтверждение письменным уведомлением. Работник может написать обращение работодателю с просьбой подтвердить факт получения расчётного листка. Работодатель обязан подтвердить получение такого уведомления.

Значимость подтверждения получения расчётного листка:

Подтверждение получения расчётного листка имеет большое значение для работника и работодателя:

- Правовая защита. Получение расчётного листка подтверждает факт выплаты заработной платы и служит доказательством в случае возникновения споров.

- Контроль за начислениями. Работник может своевременно обнаружить ошибки в начислениях и обратиться к работодателю для их исправления.

- Финансовая прозрачность. Подтверждение получения расчётного листка создаёт прозрачность в финансовых отношениях между работником и работодателем.

Пример формулировки заявления на подтверждение получения расчётного листка:

«Уважаемый [ФИО работодателя]!

Прошу Вас подтвердить факт получения мною расчётного листка за [месяц, год]. Данное подтверждение является необходимым в целях моей личной архивации документов и защиты моих трудовых прав.»

Завершая, следует отметить, что подтверждение получения расчётного листка является важным этапом взаимодействия работника и работодателя. Это помогает обеспечить прозрачность в финансовых выплатах и защитить права работника. В случае возникновения разногласий по начислениям, работник может обратиться к работодателю для уточнения и исправления ошибок.

Какая ответственность предусмотрена за невыдачу расчётных листков?

Право на получение расчётных листков

Согласно Трудовому Кодексу Российской Федерации, каждый работник имеет право на получение расчётных листков в указанный в трудовом договоре срок. Это является обязанностью работодателя и неисполнение этого обязательства влечет за собой правовую ответственность.

Ответственность работодателя за невыдачу расчётных листков

В случае невыдачи расчётных листков работодатель может нести следующую ответственность:

- Административная ответственность. Согласно КоАП РФ, работодателю может быть наложен штраф в размере от 1 000 до 2 000 рублей за невыдачу расчётных листков или их выдачу с нарушением сроков. Штраф может быть увеличен в случае повторного нарушения.

- Гражданско-правовая ответственность. Сотрудник, который не получил расчётные листки или у которого имеются претензии к начислениям, может обратиться в суд с требованием о выплате компенсации за моральный вред или возмещении причиненных убытков.

- Трудовая ответственность. Работодатель также может быть привлечен к трудовой ответственности на основании дисциплинарного взыскания или расторжения трудового договора, если невыдача расчётных листков является систематическим нарушением трудовых обязанностей.

Таким образом, невыдача расчётных листков работникам может повлечь за собой не только административную ответственность для работодателя, но также и гражданско-правовую и трудовую ответственность.

Действия сотрудника в случае невыдачи расчётных листков

Если сотрудник не получает расчётные листки или считает, что начисления в них некорректны, он может предпринять следующие действия:

- Обратиться к работодателю. Сотрудник может письменно запросить работодателя о выдаче расчётных листков или исправлении ошибок начислений. Важно сохранить копии всех обращений и ответов.

- Обратиться в органы надзора. В случае невыполнения работодателем требований по выдаче расчётных листков или исправлению ошибок, сотрудник может обратиться в соответствующие органы по трудовому законодательству (например, инспекцию труда) с жалобой.

- Подать иск в суд. Если все предыдущие меры не дали результата, сотрудник имеет право подать иск в суд для защиты своих прав и требования выплаты компенсации или возмещения убытков.

Сотрудники имеют законное право на получение расчётных листков, и работодатели должны соблюдать это требование. В случае нарушения этого права, работодателю может быть применена административная, гражданско-правовая или трудовая ответственность.

Совершение незаконных действий, повлекших излишнюю выплату

В случае, когда сотрудник не согласен с начислениями, указанными в расчетном листке, возможно наличие совершения незаконных действий, которые привели к излишней выплате.

Ниже представлены основные виды незаконных действий, которые могут привести к появлению ошибочных начислений:

1. Исполнение работником трудовых обязанностей сверх рамок его должностных обязанностей

Если работник выполнил работы, которые не входят в его прямые обязанности по трудовому договору и они были оплачены, то это является нарушением трудового законодательства.

2. Изменение размера оклада или коэффициента

Если размер оклада или коэффициента был изменен без соответствующего приказа или решения руководства, это может привести к ошибочным начислениям.

3. Ошибка в расчете премии или других доплат

Ошибки в расчете премии или других доплат, связанных с выполнением определенных условий, могут привести к излишней выплате.

4. Неправильное начисление оплаты за время работы

Неправильное начисление оплаты за время работы, например, неучтенные переработки или недоработки, может привести к излишней выплате.

5. Манипуляции с отпускными и льготами

Незаконные действия, связанные с отпускными и льготами (например, фальсификация документов или неправильное начисление отпускных), могут привести к ошибочным начислениям.

В случае выявления совершения незаконных действий, которые повлекли излишнюю выплату, сотрудник имеет право обратиться в соответствующие органы, такие как инспекцию труда или суд, для защиты своих прав и восстановления справедливости.

Как исправить ошибки в бухгалтерском учете

Ошибки в бухгалтерском учете могут возникать по разным причинам, но в любом случае их следует исправлять немедленно, чтобы избежать дальнейших проблем и упущений. В данной статье рассмотрим несколько шагов, которые помогут в исправлении ошибок в бухгалтерском учете.

Шаг 1: Выявление ошибки

Первым шагом является выявление ошибки. Для этого необходимо внимательно изучить документацию, связанную с данной операцией. Если ошибка необходимо устранить на основе фактических данных, то следует проверить их достоверность.

Шаг 2: Уточнение правил учета

При обнаружении ошибки следует уточнить правила учета, которые могут быть применены к данной операции. Это поможет избежать повторных ошибок и обеспечить правильную корректировку учета.

Шаг 3: Определение способа исправления

Далее необходимо определить способ исправления ошибки. В зависимости от характера ошибки могут быть применены различные методы, такие как корректировка записи, отражение дополнительных проводок или перенос суммы на следующий отчетный период.

Шаг 4: Исправление ошибки и фиксация изменений

После определения способа исправления ошибки необходимо приступить к ее непосредственному исправлению. При этом следует учитывать требования законодательства и принятых стандартов бухгалтерского учета.

После исправления ошибки следует фиксировать все изменения, чтобы в будущем можно было проследить причину и последствия исправления.

Шаг 5: Предотвращение возникновения ошибок

Важным шагом в исправлении ошибок является предотвращение их возникновения в будущем. Для этого рекомендуется проводить регулярную проверку и анализ бухгалтерского учета, внедрять автоматизированные системы контроля качества и проводить повышение квалификации сотрудников.

Пример использования таблицы:

| Тип ошибки | Способ исправления |

|---|---|

| Ошибочное начисление зарплаты | Корректировка записи и проведение дополнительной проводки |

| Неправильный расчет налогов | Отражение дополнительной проводки и корректировка учетных данных |

| Ошибки в расчете суммы задолженности | Перенос суммы на следующий отчетный период |

Исправление ошибок в бухгалтерском учете является важным этапом процесса обработки данных. Четкие и последовательные действия помогут быстро и точно исправить ошибку, а также предотвратить ее повторное возникновение. Регулярный контроль и анализ бухгалтерского учета поможет поддерживать его высокое качество и актуальность.

Возврат в результате неточности в расчетах

Когда сотрудник не согласен с начислениями в расчетном листке, это может быть связано с ошибками в расчетах. В таких случаях работнику может потребоваться возврат суммы, полученной в результате неточности в расчетах. Возврат может быть произведен при условии подтверждения сотрудником фактической ошибки и предоставления соответствующих документов.

Возврат ошибочно начисленной суммы

Для того чтобы потребовать возврата ошибочно начисленной суммы, необходимо:

- выявить ошибку в начислениях;

- составить обращение к работодателю с просьбой о возврате указанной суммы;

- предоставить документы, подтверждающие наличие ошибки (например, расчетные листки, свидетельствующие о неверном начислении);

- дождаться ответа работодателя и получить возврат ошибочно начисленной суммы.

Порядок возврата

Возврат ошибочно начисленной суммы осуществляется в соответствии с установленным порядком:

- Сотрудник составляет заявление о возврате ошибочно начисленной суммы.

- Работодатель проверяет наличие ошибки и принимает решение о возврате суммы.

- Работодатель осуществляет возврат указанной суммы сотруднику на указанный им банковский счет или выдает денежные средства.

Решение диспута

Если работодатель не согласен с требованием сотрудника о возврате ошибочно начисленной суммы, возникает диспут. Для разрешения диспута может потребоваться обращение к суду или другому компетентному органу. В этом случае решение по возврату будет приниматься третьими сторонами.

Неточность в расчетах может происходить как по вине работодателя, так и по вине самого сотрудника. В любом случае, возврат производится на основании документов, подтверждающих наличие ошибки. Убедитесь, что вы правильно оформили заявление и предоставили все необходимые документы, чтобы облегчить процесс возврата.

В статье узнаете: что делать, если сотрудник не согласен с начислениями в расчетном листке

1. Внимательно прочитайте расчетный листок и проверьте его на наличие ошибок.

Ошибка может быть как технической, так и человеческой природы. Возможно, вам случайно начислили большую или меньшую сумму, или произошла ошибка в расчете налогов или удержаний. В любом случае, важно внимательно изучить каждую строку расчетного листка и сравнить суммы с вашими ожиданиями.

Что делать, если вы обнаружили ошибку:

- Свяжитесь с бухгалтерией или кадровым отделом. Незамедлительно свяжитесь с ответственным сотрудником, который занимается начислениями и расчетами в вашей организации. Объясните ему вашу проблему и предоставьте все необходимые данные и документы для проверки.

- Составьте письменное заявление. Если ваше обращение устно не привело к решению проблемы, составьте письменное заявление, в котором подробно опишите все факты ошибочного начисления и укажите желаемые исправления.

- Обратитесь в трудовую инспекцию. Если работодатель отказывается исправить ошибку или находится в незаконном положении, вы имеете право обратиться в трудовую инспекцию с официальной жалобой. Не забудьте приложить копию расчетного листка и другие документы, которые могут подтвердить вашу жалобу.

| Важно помнить! | Что говорит Трудовой кодекс РФ? |

|---|---|

| Вы имеете право на получение расчетного листка, который подтверждает ваши начисления и удержания. | “Работник обязан получать от работодателя заработную плату с указанием начисленных сумм и удержаний, а также иных платежей” (ст. 136 Трудового кодекса РФ) |

| Вы имеете право на обращение в трудовую инспекцию в случае невыполнения работодателем своих обязанностей. | “Работник имеет право обратиться в профсоюз или государственный орган, осуществляющий контроль и надзор за соблюдением трудового законодательства, в случаях, когда его права нарушены или находятся под угрозой” (ст. 21 Трудового кодекса РФ) |

В случае, если вы обнаружили ошибку в расчетном листке, важно действовать незамедлительно и обратиться за поддержкой и консультацией к специалистам в области трудового права. Они смогут помочь вам защитить свои интересы и получить справедливое решение ситуации.

Подтверждение факта выдачи расчетных листков

Расчетные листки как подтверждение

Главным документом, подтверждающим факт выдачи расчетного листка работнику, является сам расчетный листок. Он представляет собой детальные сведения о начислениях и удержаниях по заработной плате за определенный период времени.

Расчетный листок содержит следующие данные:

- ФИО сотрудника

- Дату выдачи

- Период, за который осуществлялось начисление

- Сумму начислений по различным статьям (оклад, премии, надбавки и т.д.)

- Сумму удержаний (налоги, пенсионные отчисления, кредиты и т.д.)

- Итоговую сумму к выплате сотруднику

Копия расчетного листка

Для полного подтверждения факта отправки и получения расчетного листка, рекомендуется сотруднику хранить копию данного документа. Копия расчетного листка может быть в электронном или бумажном виде.

Служебная записка о выдаче расчетных листков

Дополнительным документом, подтверждающим факт выдачи расчетных листков, может быть служебная записка о выдаче. В данной записке указывается дата выдачи расчетных листков, ФИО сотрудника, а также подписи лиц, осуществляющих и подтверждающих выдачу.

Пример:

СЛУЖЕБНАЯ ЗАПИСКА

о выдаче расчетных листков

Дата:

Номер:

Сотруднику: Иванову Ивану Ивановичу

В соответствии с трудовым договором от 01.01.2022 и Порядком учета рабочего времени и начисления заработной платы, СЛУЖБА КАДРОВ выдает Ему расчетные листки за январь 2022 года.

Подпись руководителя ________________

Подпись работника ________________

При возникновении разногласий между сотрудником и работодателем относительно начислений, указанных в расчетных листках, важно иметь подтверждения о факте выдачи данного документа. Первостепенное значение имеют расчетные листки, а также их копии. Дополнительно, для усиления юридической значимости, можно составить служебную записку о выдаче расчетных листков, удостоверяющую факт передачи документов работнику.

Курс «Кадровый учет и делопроизводство»

Преимущества курса:

- Получение знаний основ кадрового учета и делопроизводства;

- Улучшение квалификации и повышение профессионального уровня;

- Получение практических навыков, применяемых в работе отдела кадров;

- Понимание законодательных норм и правил в области кадрового делопроизводства;

- Развитие навыков по организации кадрового учета и делопроизводства в организации.

Содержание курса:

- Основы кадрового учета и его значение для организации;

- Процесс найма и увольнения сотрудников;

- Ведение кадровых документов и актов;

- Составление и ведение трудовых договоров и приказов;

- Организация и хранение делопроизводства;

- Ведение личных дел сотрудников и учет их движения;

- Архивирование и утилизация кадровых документов;

- Обработка и расчет заработной платы сотрудников;

- Налоговые и социальные отчисления;

- Контроль над соблюдением трудового законодательства.

Выдержка из программы:

«В рамках курса вы изучите основные аспекты кадрового учета, начиная с найма сотрудников и заканчивая расчетом и начислением заработной платы. Вы также получите практические навыки по ведению кадровых документов и организации делопроизводства. Все материалы курса основаны на текущем законодательстве и лучших практиках работы в этой области».

Курс «Кадровый учет и делопроизводство» является отличным выбором для тех, кто хочет совершенствовать свои навыки в области кадрового делопроизводства и улучшить профессиональные навыки. Полученные знания помогут повысить эффективность работы отдела кадров и обеспечить правильное ведение кадрового учета в организации.

Что должен содержать расчётный листок?

1. Персональные данные

В расчётном листке должны быть указаны фамилия, имя и отчество сотрудника, его должность, табельный номер, а также данные о работодателе.

2. Данные о рабочем времени

Расчётный листок должен содержать информацию о том, сколько часов сотрудник отработал за месяц, количество рабочих дней, а также указание наличия переработок или недоработок.

3. Заработная плата

В разделе о заработной плате должна быть указана общая сумма заработка сотрудника за месяц, включая базовую зарплату, премии, надбавки, выплаты за сверхурочные работы или другие дополнительные стимулирующие выплаты.

4. Удержания

Расчётный листок также должен содержать информацию о всех удержаниях, которые проводятся из заработной платы сотрудника. Это могут быть налоги, страховые взносы, задолженности по кредитам или другие обязательные выплаты.

5. Итоговая сумма

Для удобства сотрудника, расчётный листок должен суммировать все пункты, указанные ранее, и отображать конечную сумму, которую сотрудник получит на руки после вычета всех удержаний.

6. Подписи

Расчётный листок должен иметь место для подписи сотрудника и руководителя компании, что они ознакомились с информацией в документе.

Все вышеперечисленное должно быть ясно и наглядно представлено в расчётном листке, чтобы сотрудник мог легко оценить правильность начислений и обратиться к работодателю в случае возникновения вопросов или несогласия с информацией, содержащейся в расчётном листке.

Необходимость формирования и хранения вторых экземпляров расчетных листков

При выплате заработной платы сотрудникам, работодатель обязан выдавать им расчетные листки, на которых указывается информация о начислениях, удержаниях и итоговой сумме.

Зачем формировать вторые экземпляры расчетных листков?

- Сохранение доказательств

- Удобство для работника

- Соблюдение трудового законодательства

Формирование вторых экземпляров расчетных листков является необходимым мероприятием, поскольку это позволяет сохранить доказательства выплаты заработной платы конкретному сотруднику. В случае возникновения спора о начислениях или удержаниях, наличие второго экземпляра может служить важным доказательством для работодателя.

Другим важным аспектом формирования вторых расчетных листков является удобство для самого работника. В случае утери или повреждения первого экземпляра, сотрудник сможет обратиться к работодателю и получить вторую копию. Это позволит избежать недоразумений и непонимания в отношениях работников и работодателя.

Более того, формирование и хранение вторых экземпляров расчетных листков является требованием трудового законодательства. Согласно статье 136 Трудового кодекса РФ, работник имеет право на получение расчетного листка не позднее, чем за три дня до дня выплаты заработной платы. Если по каким-либо причинам первичный экземпляр расчетного листка был утерян или не был выдан работнику в установленный срок, работодатель обязан предоставить второй экземпляр.

| Основание | Содержание |

|---|---|

| Статья 136 Трудового кодекса РФ | Работник имеет право на получение расчетного листка не позднее, чем за три дня до дня выплаты заработной платы |

Таким образом, необходимо формировать и хранить вторые экземпляры расчетных листков, чтобы обеспечить сохранность доказательств выплаты заработной платы, удобство для работников и соблюдение требований трудового законодательства.

Когда следует выдавать расчетный листок

Моменты выдачи расчетного листка:

- При приеме на работу

- При увольнении с работы

- Ежемесячно (как часть заработной платы)

- При изменении размера заработной платы

- При начислении или удержании других выплат (например, пособий, премий и штрафов)

- При установлении или изменении графика работы

Расчетный листок должен содержать информацию о заработной плате, удержаниях, начислениях, социальных отчислениях и других выплатах, которые относятся к трудовым отношениям между работодателем и сотрудником.

Важно помнить, что сотрудник имеет право ознакомиться с расчетным листком и проверить его корректность. Если сотрудник не согласен с начислениями в расчетном листке, то он имеет право обратиться к работодателю с соответствующей претензией и требованием рассмотреть данный вопрос.

Также следует помнить, что работодатель обязан хранить расчетные листки сотрудников в течение определенного срока, который устанавливается законодательством. Это важно для защиты интересов работника и возможности проверить выплаты и начисления в случае необходимости.

Пересчет НДФЛ и страховых взносов при переплате заработной платы

В случае, если сотрудник не согласен с начислениями в расчетном листке и считает, что ему была переплачена заработная плата, то работодатель обязан произвести перерасчет НДФЛ и страховых взносов.

Пересчет проводится в соответствии с действующим законодательством и предполагает корректировку сумм начислений и удержаний.

Перечень документов для пересчета:

- Заявление работника о пересчете заработной платы;

- Расчетный листок с указанием переплаты;

- Расчеты по начислениям и удержаниям;

- Документы, подтверждающие размер начислений и удержаний (трудовой договор, соглашения, приказы);

- Документы о выплаченной заработной плате (приемная квитанция, выписка из банка);

Алгоритм пересчета НДФЛ и страховых взносов:

- Определить сумму переплаты по заработной плате;

- Перерасчитать суммы начислений и удержаний, исходя из корректных данных;

- Определить сумму переплаты по НДФЛ и страховым взносам;

- Составить новый расчетный листок с указанием скорректированных сумм;

- Составить акт-расчет о перерасчете;

- Выставить новые счета на оплату и произвести перечисление;

Важно отметить, что пересчет НДФЛ и страховых взносов проводится на основании документов и правильно заполненных расчетных листков. Для решения вопросов и урегулирования спорных ситуаций сотрудник может обратиться в инспекцию труда или суд.

Хранение расчетных листков

По законодательству в России работодатель обязан хранить расчетные листки своих сотрудников на протяжении определенного периода времени.

Это важно не только для соблюдения требований органов государственной статистики, но и для защиты прав сотрудников.

Срок хранения расчетных листков

В рамках закона РФ, работодатель должен хранить расчетные листки в течение трех лет с момента их выдачи сотруднику.

Также, работодателю рекомендуется вести архивные дела с расчетными листками сотрудников за предыдущие годы.

Защита персональных данных

Хранение расчетных листков также связано с обязанностью работодателя обеспечить конфиденциальность персональных данных своих сотрудников.

Важно помнить, что расчетный листок содержит информацию о заработной плате, льготах, социальных отчислениях и других данных, касающихся финансового положения сотрудника.

Цитата: «Важно обеспечить надежную защиту персональных данных, чтобы избежать утечек и возможности незаконного использования информации о доходах работников».

Организация хранения

Работодатель может хранить расчетные листки как в электронном, так и в бумажном виде. Однако, независимо от формата, необходимо обеспечить грамотную организацию хранения.

| Формат хранения | Преимущества | Недостатки |

|---|---|---|

| Электронный |

|

|

| Бумажный |

|

|

Выбор формата хранения расчетных листков зависит от потребностей и возможностей конкретного работодателя.

Доступ к расчетным листкам

Работник, если сотрудник не согласен с начислениями в расчетном листке, вправе обратиться к работодателю для получения разъяснений и пояснений.

Также, сотрудник имеет право обратиться в органы государственной статистики для проверки правильности начислений.

Цитата: «Необходимо обеспечить доступ сотрудникам к их расчетным листкам в соответствии с законодательством и их личными правами и интересами».

В целях защиты персональных данных других сотрудников, доступ к расчетным листкам должен быть ограничен и предоставляться только сотруднику,

которому принадлежит личный расчетный листок.

- Работодатель обязан хранить расчетные листки на протяжении трех лет.

- Хранение расчетных листков связано с защитой персональных данных сотрудников.

- Расчетные листки могут храниться как в электронном, так и в бумажном виде.

- Доступ к расчетным листкам должен быть ограничен и предоставляться только сотруднику, которому принадлежит личный расчетный листок.

- В случае несогласия с начислениями, сотрудник имеет право обратиться к работодателю или в органы государственной статистики.

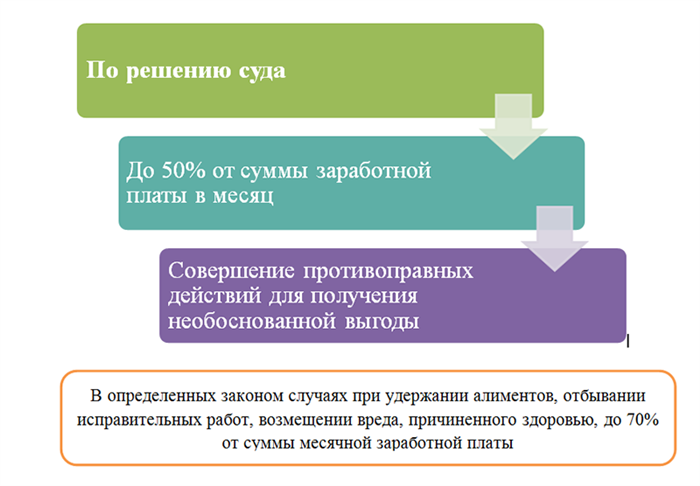

Когда работодатель имеет право удерживать излишне выплаченные суммы?

Работники часто сталкиваются с ситуациями, когда в расчетном листке содержится ошибка в начислениях. В таких случаях возникает вопрос о том, имеет ли работодатель право удержать излишне выплаченные суммы и какие действия следует предпринять.

1. Ошибка в начислениях

Возможность ошибок в начислениях выплат не может быть исключена полностью, так как система расчетов довольно сложна и требует постоянного внимания. К примеру, в случае фиксированной заработной платы работодатель может ошибиться при расчете отработанных дней или часов. Также возможны ошибки в размере налоговых удержаний и социальных отчислений.

2. Право работодателя на возврат излишне выплаченных сумм

В соответствии с трудовым законодательством работодатель имеет право удержать из зарплаты суммы, выплаченные работнику в избытке. В случае обнаружения ошибки в начислениях работнику следует обратиться к работодателю с просьбой о возврате излишне выплаченных сумм. Работодатель обязан провести проверку и вернуть работнику указанную сумму, если ошибка подтверждается.

3. Процедура оспаривания начислений

В случаях, когда работодатель отказывается вернуть излишне выплаченные суммы или не согласен с работником, можно применить следующую процедуру:

- Подготовить письменное заявление, в котором указать причину оспаривания начислений и требование возврата суммы;

- Передать заявление работодателю с описью вложенных документов;

- Ожидать письменного ответа от работодателя в течение 10 рабочих дней;

- В случае отрицательного решения работодателя обратиться в трудовую инспекцию или суд, предоставив все необходимые доказательства.

4. Защита прав работника

В случае, если работодатель не согласен вернуть излишне выплаченные суммы, работник имеет право обратиться в суд для защиты своих прав. Судебное разбирательство позволяет получить официальное решение, с которым работодатель должен будет соблюдать.

В случае ошибочного начисления сумм работодатель имеет право удержать излишне выплаченные деньги, но при условии, что это действительно ошибка. Работнику следует обратиться к работодателю с требованием о возврате, а при отказе работодателя – обратиться в трудовую инспекцию или суд для защиты своих прав.

Если сотруднику недоплатили

Возможны случаи, когда сотрудник обнаруживает, что его начисления в расчетном листке оказались неправильными или недостаточными. В такой ситуации сотруднику важно знать, как правильно действовать, чтобы защитить свои трудовые права и получить недостающую выплату.

Шаг 1: Проверка расчетного листка

Первым делом сотрудник должен внимательно изучить расчетный листок и сопоставить его с информацией о своей заработной плате и начислениях, указанной в трудовом договоре или внутренних правилах предприятия. Если обнаружены расхождения, необходимо обратиться в отдел кадров или к руководителю для уточнения ситуации.

Шаг 2: Обращение в отдел кадров

Сотрудник должен составить письменное заявление о недостаточных начислениях и обратиться в отдел кадров с требованием по исправлению ситуации. Заявление следует подписать и датировать, указав свои контактные данные и подробное описание проблемы. Также стоит сохранить копию заявления и получить от руководителя подтверждение об его получении.

Шаг 3: Сбор документов

Для подтверждения своих претензий сотрудник должен собрать все необходимые документы, такие как трудовой договор, приказ о приеме на работу, протокол исполнения трудовых обязанностей и другие документы, подтверждающие суммы начислений. Эти документы будут полезны при возможных дальнейших юридических действиях.

Шаг 4: Взыскание задолженности

Если отдел кадров не реагирует на заявление или отказывает в исправлении ситуации, сотрудник может обратиться к вышестоящим руководителям или проконсультироваться с юристом. В некоторых случаях возможно обращение в суд для взыскания задолженности.

Важно помнить, что при обращении в суд необходимо собрать все доказательства недоплаты и прикрепить их к исковому заявлению. Также желательно проконсультироваться с юристом или специалистом в области трудового права, чтобы быть уверенным в правильности действий.

Что о расчетных листках говорит закон

Какое законодательство регулирует расчетные листки

Организация проводит начисления и выплаты в соответствии с действующим трудовым законодательством, а именно:

- Трудовым кодексом РФ;

- Постановлениями Правительства РФ;

- Соглашениями и коллективными договорами.

Что должно содержать расчетный листок

В соответствии с законодательством, расчетный листок должен содержать следующую информацию:

- ФИО сотрудника и его должность;

- Перечень начислений, удержаний и выплат;

- Суммы начислений, удержаний и выплат;

- Наименование организации, ее ИНН и ОГРН;

- Дату начисления и выплаты;

- Идентификационные данные работника и его номер страхового свидетельства.

Как проверить правильность расчетных листков

Для проверки правильности расчетных листков сотруднику следует обратить внимание на следующие моменты:

- Проверить соответствие начисленных сумм с учетом тарифной ставки и отработанного времени;

- Убедиться в правильности удержаний (налоги, пенсионные отчисления и другие обязательные платежи);

- Проверить правильность перечисления выплат (заработная плата, компенсации, пособия и т.д.);

- В случае возникновения вопросов, обратиться к отделу кадров или бухгалтерии для разъяснений.

Что делать, если сотрудник не согласен с начислениями в расчетном листке

Если сотрудник обнаруживает несоответствия или ошибки в расчетном листке, он имеет право:

- Обратиться в отдел кадров или бухгалтерию организации и попросить разъяснений;

- Подать письменное заявление с просьбой исправить ошибку или несоответствие;

- При несогласии с решением работодателя или отсутствии реакции, обратиться в трудовую инспекцию или суд для защиты своих прав.

Форма расчетного листка

Форма расчетного листка представляет собой таблицу, в которой содержатся следующие сведения:

- Период — указывается временной интервал, за который производится начисление заработной платы;

- ФИО сотрудника — указывается полное имя и отчество сотрудника;

- Табельный номер — уникальный идентификационный номер сотрудника в организации;

- Должность — указывается должность, на которой работает сотрудник;

- Оклад — указывается базовая сумма заработной платы сотрудника;

- Начисления — перечень всех дополнительных начислений, таких как премии, надбавки и другие;

- Удержания — перечень всех удержаний, таких как налоги, пенсионные отчисления и другие;

- Итого к выплате — сумма, которая должна быть выплачена сотруднику после всех начислений и удержаний;

- Подпись руководителя — подпись руководителя, утверждающая правильность расчетов и выплаты.

В случае, если сотрудник не согласен с начислениями в расчетном листке, он имеет право обратиться к руководителю или кадровой службе с просьбой уточнить информацию или исправить ошибки.

Помимо этого, сотрудник также может ознакомиться с правилами начисления заработной платы и дополнительными материалами, которые содержат информацию о расчете и составе начислений, удержаний и выплаты. Это поможет ему лучше понять состав расчетного листка и выявить возможные ошибки или несоответствия.