В современном быстром темпе жизни все больше людей сталкиваются с проблемой отсутствия достаточной суммы доходов для покрытия всех расходов. Один из выходов из подобной ситуации — контроль и управление расходами для приближения их к доходам. В данной статье мы рассмотрим несколько способов сбалансировать бюджет и минимизировать негативное влияние финансовых ограничений на качество жизни.

Что приложить к ответу

При подготовке ответа на требование о снижении расходов и приближении их к доходам, необходимо учесть ряд важных аспектов и предоставить соответствующие документы и доказательства. Вот список документов и материалов, которые могут быть полезны при составлении ответа:

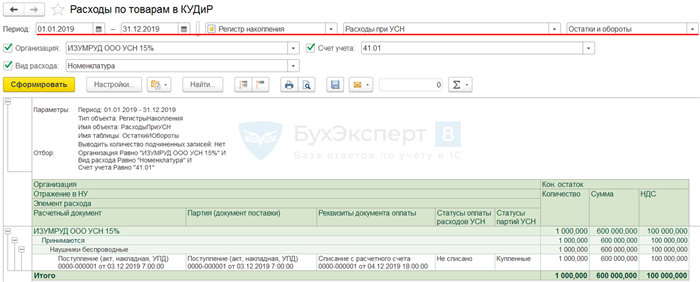

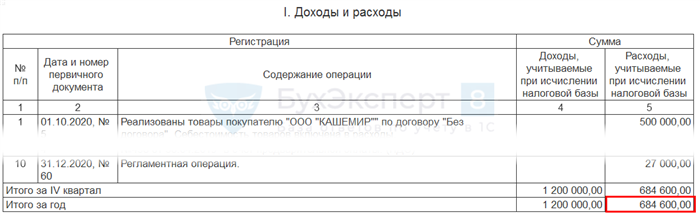

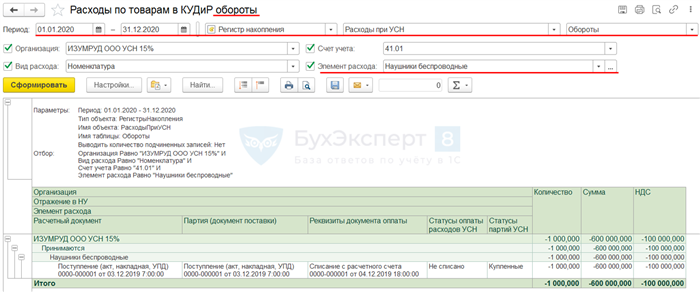

- Финансовые отчеты: представьте финансовые отчеты за определенный период, чтобы дать четкое представление о ситуации с доходами и расходами. Включите в отчеты данные о поступлениях, затратах, налоговых платежах и других финансовых операциях.

- Сметы и расчеты: составьте детальные сметы и расчеты для каждого элемента расходов, чтобы объяснить и обосновать необходимость определенных затрат. Укажите источники данных, использованные при составлении смет и расчетов.

- Договоры и контракты: приложите копии всех договоров и контрактов, связанных с текущими расходами. Это могут быть арендные договоры, контракты на поставку товаров и услуг, счета и квитанции.

- Аналитические отчеты: представьте аналитические отчеты, показывающие структуру расходов по различным категориям. Это поможет доказать, что расходы были минимальными и необходимыми для достижения поставленных целей.

- Оценочные заключения: приложите оценочные заключения от экспертов, которые подтверждают рыночную стоимость услуг или товаров, и объясняют необходимость этих затрат.

Помимо основных документов и материалов, следует также учесть особенности требования и предоставить все необходимые доказательства для подтверждения своей позиции. Важно предоставить полную и точную информацию, чтобы ответ был юридически грамотным и убедительным.

Расхождения в декларациях по НДС, налогу на прибыль и имуществу

В сфере налогообложения существует ряд обязательных деклараций, в которых организации и предприниматели должны указывать свои доходы, расходы и имущество. Однако в практике часто возникают ситуации, когда декларации по разным налогам содержат расхождения. В данной статье мы рассмотрим основные причины и последствия таких расхождений, а также возможные способы их урегулирования.

Причины расхождений в декларациях

- Неправильное учетное обслуживание: неправильное составление первичной документации и ее отражение в бухгалтерском учете может привести к расхождениям в декларациях по НДС, налогу на прибыль и имуществу.

- Ошибки при заполнении деклараций: незнание особенностей правил заполнения деклараций, неправильное указание сумм и неучет изменений в налоговом законодательстве может привести к расхождениям.

- Недостоверность информации: предоставление недостоверных данных в декларациях может привести к ошибочному учету доходов, расходов и имущества.

- Умышленное сокрытие доходов: некоторые организации могут систематически сокрывать свои доходы с целью уменьшения налоговой нагрузки, что может привести к расхождениям в декларациях.

Последствия расхождений в декларациях

Расхождения в декларациях могут привести к следующим последствиям:

- Налоговые проверки: налоговые органы могут провести проверку деятельности организации или предпринимателя с целью выявления и устранения расхождений.

- Налоговые штрафы: при выявлении расхождений налоговые органы могут наложить штрафные санкции в размере определенного процента от суммы расхождений.

- Судебные разбирательства: в случае спорных ситуаций, связанных с расхождениями в декларациях, организация или предприниматель может столкнуться с судебными разбирательствами.

- Потеря доверия со стороны партнеров: расхождения в декларациях могут привести к потере доверия со стороны партнеров и клиентов организации или предпринимателя.

Способы урегулирования расхождений

Для урегулирования расхождений в декларациях по НДС, налогу на прибыль и имуществу можно использовать следующие способы:

- Корректировка деклараций: при обнаружении расхождений необходимо внести соответствующие корректировки в декларации и представить их в налоговые органы.

- Объяснительная работа с налоговыми органами: в случае возникновения расхождений можно провести объяснительную работу с налоговыми органами, предоставив дополнительные документы и объяснения.

- Внедрение учетных систем: введение современных автоматизированных учетных систем может помочь избежать расхождений в декларациях и снизить вероятность ошибок.

В итоге, расхождения в декларациях по НДС, налогу на прибыль и имуществу могут иметь серьезные последствия для организации или предпринимателя. Для их урегулирования необходимо обратить внимание на правильное учетное обслуживание, правильное заполнение деклараций, достоверность информации и соблюдение налогового законодательства.

Неверные данные в отчетности по НДФЛ

Причины возникновения неверных данных

Возможные причины неверных данных в отчетности по НДФЛ могут быть разнообразными:

- Ошибки в расчетах налоговой базы и ставки;

- Неправильное указание доходов или расходов;

- Неверное заполнение формы отчетности;

- Ошибки при передаче данных в налоговый орган;

- Недостаточное знание законодательства и требований по НДФЛ.

Последствия и решение проблемы

Неверные данные в отчетности по НДФЛ могут повлечь за собой недоразумения с налоговыми органами и возникновение штрафов или увеличения налоговых платежей. Для решения проблемы рекомендуется:

- Своевременно обнаружить ошибку в отчетности;

- Проанализировать возможные последствия и размеры выплаты;

- Консультироваться с налоговыми специалистами или юристами;

- Подготовить и подать корректировочный отчет с правильными данными;

- Следить за принятием мер со стороны налоговых органов и решением возникших вопросов.

Профессиональное сопровождение и консультации

При обнаружении неверных данных в отчетности по НДФЛ рекомендуется обратиться к профессионалам в области налогообложения. Они помогут оперативно решить возникшую проблему и предоставят консультации по правильному заполнению отчетности и соблюдению требований законодательства по НДФЛ.

Расхождения в расчете по страховым взносам

Расчеты по страховым взносам иногда могут содержать расхождения, которые требуют выяснения и исправления. Появление расхождений может быть связано с ошибками в данных, неправильными формулами расчета или некорректными настройками программного обеспечения. Важно обратить внимание на эти расхождения, чтобы избежать возможных проблем и недоразумений с налоговыми органами и страховыми компаниями.

Причины расхождений в расчете по страховым взносам:

- Ошибки в данных — неправильно введенные или отсутствующие данные могут привести к некорректным расчетам.

- Неправильные формулы расчета — если формулы, используемые для расчета страховых взносов, содержат ошибки или устарели, это может привести к расхождениям.

- Некорректные настройки программного обеспечения — неправильные настройки программ, используемых для расчета страховых взносов, могут привести к неправильным результатам.

- Изменения в законодательстве — изменения в налоговом или страховом законодательстве могут привести к несоответствию предыдущих расчетов.

Как исправить расхождения:

- Проверьте введенные данные — убедитесь, что все данные, используемые для расчета страховых взносов, введены корректно и полностью.

- Проверьте формулы расчета — убедитесь, что все формулы, используемые для расчета страховых взносов, актуальны и не содержат ошибок.

- Проверьте настройки программного обеспечения — убедитесь, что все настройки программного обеспечения для расчета страховых взносов выполнены правильно.

- Обратитесь к специалистам — в случае сложных расхождений или необходимости проверки правильности расчетов, рекомендуется обратиться к профессиональным юристам или бухгалтерам.

- Обновите данные — при изменении в законодательстве, обновите данные и формулы для правильного расчета страховых взносов в соответствии с новыми требованиями.

Итак, расхождения в расчете по страховым взносам могут возникать по разным причинам, но их можно исправить, проведя тщательную проверку данных, формул, настроек программного обеспечения и обратившись к специалистам при необходимости. Это поможет избежать проблем с налоговыми органами и страховыми компаниями, а также обеспечит правильность и актуальность расчетов по страховым взносам.

Что хочет от вас налоговая?

Расходы, приблизившиеся к доходам, могут привлечь внимание налоговой службы. Налоговая организация стремится к порядку и соблюдению налоговых обязательств со стороны налогоплательщиков.

Основные требования налоговой:

- Представление полной и точной отчетности. Налоговая ожидает от вас предоставления правильной и своевременной налоговой отчетности, включая декларации и бухгалтерскую документацию. Необходимо следить за учетом всех доходов и расходов и подавать декларации в установленные сроки.

- Уплата налогов и сборов. Налоговая требует, чтобы вы правильно рассчитывали и уплачивали все применимые налоги и сборы. Невыполнение этого требования может повлечь за собой дополнительные штрафы и пеню.

- Соблюдение налоговых правил и законодательства. Налоговая организация ожидает, что вы будете соблюдать все налоговые правила и законы. Необходимо ознакомиться с соответствующими налоговыми нормами и действовать в соответствии с ними.

- Учет и отслеживание всех операций. Налоговая хочет, чтобы вы вела детальный учет своих доходов и расходов. Необходимо отслеживать все финансовые операции, включая покупки, продажи, выплаты, получения и другие финансовые транзакции.

- Сотрудничество и предоставление дополнительной информации. Налоговой может понадобиться дополнительная информация от вас для проверки правильности и полноты предоставленной отчетности. В таком случае, необходимо сотрудничать с налоговой и предоставить запрашиваемую информацию в установленные сроки.

Соблюдение этих требований налоговой поможет избежать проблем и негативных последствий со стороны налоговых органов. Необходимо внимательно следить за своими налоговыми обязательствами, правильно вести бухгалтерию и своевременно предоставлять все необходимые документы и отчетность.

Расхождения по зарплате

Расхождения по зарплате между работодателем и работником могут возникнуть по различным причинам. Нередко такие расхождения возникают из-за неправильного подсчета или неполного учета отработанных часов, неправильного расчета премий или неправильного указания должности работника.

Причины возникновения расхождений:

- Неправильный подсчет отработанных часов;

- Неполный учет отработанных часов;

- Неправильный расчет премий и доплат;

- Неправильное указание должности работника;

- Неправильное начисление налогов и отчислений;

- Ошибка в бухгалтерии работодателя.

В случае возникновения расхождений по зарплате, работник имеет право обратиться к работодателю с просьбой разъяснить ситуацию и исправить ошибку. Работодатель в свою очередь обязан провести ревизию и, в случае подтверждения ошибки, выплатить все необходимые суммы.

Шаги, которые следует предпринять:

- Собрать все документы, подтверждающие факт работы и условия заработной платы;

- Написать письменное заявление работодателю с просьбой разъяснить ситуацию;

- Дождаться ответа работодателя и, при необходимости, провести переговоры;

- В случае отказа работодателя исправить ошибку, обратиться к профсоюзу или к соответствующим государственным органам.

Цитата: «Работник имеет право на своевременную и полную выплату заработной платы за отработанный период. В случае возникновения расхождений по зарплате, необходимо обратиться к работодателю с просьбой исправить ситуацию и защитить свои права.»

Таким образом, расхождения по зарплате могут возникнуть из-за различных причин, но важно знать, что работник имеет право на полную выплату заработной платы и может требовать исправления ошибки со стороны работодателя.

Уведомление об исчисленных налогах и взносах

Уважаемый налогоплательщик,

Мы обращаем ваше внимание на некоторые изменения в исчислении налогов и взносов, которые могут повлиять на вашу текущую финансовую ситуацию.

1. Налог на прибыль предприятия

В соответствии с последними изменениями налогового законодательства, мы проанализировали ваши финансовые отчеты и рассчитали новый размер налога на прибыль предприятия. Просим вас ознакомиться с итоговыми цифрами в таблице ниже:

| Показатель | Сумма (в рублях) |

|---|---|

| Общая прибыль | XXX |

| Размер налоговой базы | YYY |

| Ставка налога на прибыль предприятия | ZZZ% |

| Исчисленный налог на прибыль предприятия | AAA |

2. Социальные взносы

Также хотим обратить ваше внимание на изменения в исчислении социальных взносов. Основные цифры представлены ниже:

- Размер заработной платы: BBB руб.

- Ставка социального взноса: CCC%

- Исчисленный социальный взнос: DDD руб.

3. Налог на добавленную стоимость (НДС)

Исходя из ваших последних отчетов, величина НДС составляет EEE руб. При необходимости предоставления дополнительной информации, пожалуйста, свяжитесь с нами.

Просим вас учесть эти изменения при планировании вашей финансовой деятельности. Если у вас возникли вопросы или вам требуется дополнительная информация, не стесняйтесь обращаться к нам.

С уважением,

Налоговая служба

Пояснения к декларации по налогу на прибыль

На предприятии имеется требование к подаче декларации по налогу на прибыль. В данном случае, необходимо предоставить подробные пояснения по составу декларации и предоставленным данным.

Состав декларации:

- Общая информация о предприятии;

- Доходы от реализации товаров;

- Расходы на производство;

- Иные доходы и расходы;

- Налоговые льготы и вычеты;

- Итоговая сумма налога;

- Подписи и реквизиты уполномоченных лиц.

Пояснения по составу декларации:

Общая информация о предприятии:

В данном разделе указываются основные сведения о предприятии, такие как наименование, адрес, ОГРН, ИНН и другие идентификационные данные.

Доходы от реализации товаров:

В данной части декларации указываются все доходы, полученные предприятием от реализации товаров или услуг. Для каждого вида дохода указывается его сумма и источник.

Расходы на производство:

В данном разделе указываются все расходы, затраченные на производство товаров или оказание услуг. Расходы могут быть связаны с закупкой сырья, оплатой труда, арендой помещений и другими затратами.

Иные доходы и расходы:

В данном разделе указываются все другие доходы и расходы, которые не относятся к основной деятельности предприятия. Например, это могут быть доходы от продажи имущества или расходы на рекламу.

Налоговые льготы и вычеты:

В данном разделе указываются все налоговые льготы и вычеты, которые предприятие может применить для уменьшения суммы налога на прибыль. Приводится их полное описание и основание для использования.

Итоговая сумма налога:

В данной части декларации указывается итоговая сумма налога на прибыль, которая рассчитывается в соответствии с действующим законодательством. Приложите расчеты и подробную информацию по основанию для определения данной суммы.

Подписи и реквизиты уполномоченных лиц:

Под декларацией должны быть указаны подписи уполномоченных лиц предприятия, а также их реквизиты, такие как ФИО и должность. Докажите подлинность и право подписи уполномоченных лиц.

Таким образом, представленные пояснения являются неотъемлемой частью декларации по налогу на прибыль. Они позволяют уполномоченным органам более детально ознакомиться с финансовым положением предприятия и проверить правильность заполнения декларации. Уделите достаточное внимание подготовке пояснений и предоставьте всю необходимую информацию для успешного прохождения налоговой проверки.

Когда расходы почти сравнялись с доходами: возможные причины

Ситуация, когда расходы становятся почти равны доходам, встречается в жизни многих людей и организаций. Возможны различные причины, которые могут привести к такому балансу.

1. Увеличение стоимости жизни

Одной из возможных причин является увеличение стоимости жизни. Рост цен на продукты питания, коммунальные услуги, транспорт и другие расходы может превышать увеличение доходов. В результате, расходы приближаются к доходам.

2. Ухудшение финансового состояния

Если доходы снижаются или остаются на прежнем уровне, а расходы растут, то ситуация, когда расходы становятся близкими к доходам, может быть неизбежной. Увеличение расходов без соответствующего роста доходов может привести к негативным последствиям.

3. Неконтролируемый рост расходов

Одной из возможных причин может быть неконтролируемый рост расходов. Невнимательное отношение к финансовым планам и отсутствие контроля над своими расходами может привести к ситуации, когда расходы становятся сопоставимыми с доходами.

4. Низкий уровень доходов

Если доходы остаются на низком уровне или не увеличиваются со временем, в то время как расходы растут, то возникает дисбаланс между доходами и расходами. Это может произойти из-за низкой заработной платы, утраты работы или других финансовых трудностей.

5. Недостаток финансового планирования

Отсутствие планирования и бюджетирования финансов также может стать причиной ситуации, когда расходы приближаются к доходам. Без стратегии управления финансами и контроля над расходами, сложно достичь финансового равновесия.

6. Непредвиденные обстоятельства

Возникновение непредвиденных обстоятельств, таких как авария, болезнь или другие неожиданные расходы, может также привести к ситуации, когда расходы становятся близкими к доходам. Эти неожиданные обстоятельства могут оказаться финансовым испытанием и сильно повлиять на баланс между доходами и расходами.

7. Недостаточное управление долгами

Если у вас есть долги или кредиты, то выплаты по ним также могут стать значительной частью расходов. Недостаточное управление долгами или невозможность рассчитаться с кредиторами может привести к тому, что расходы становятся близкими к доходам.

Итак, расходы, которые приближаются к доходам, могут быть вызваны различными факторами, такими как увеличение стоимости жизни, недостаток финансового планирования или непредвиденные обстоятельства. Важно осознавать свое финансовое положение и принимать необходимые меры для достижения финансового равновесия. Управление доходами и расходами, создание финансового плана и контроль над своими финансами могут помочь справиться с такой ситуацией и добиться финансовой стабильности.

Нарушения в декларации по УСН и ЕСХН

Декларация по упрощенной системе налогообложения (УСН) и единому сельскохозяйственному налогу (ЕСХН) представляет собой важный документ, в котором предприниматели должны указать все доходы и расходы, связанные с их деятельностью. Однако, в процессе заполнения декларации могут возникать различные нарушения, которые могут повлечь за собой серьезные последствия.

Возможные нарушения в декларации:

- Неполное или некорректное указание доходов

- Скрытие части доходов

- Ложные расходы

- Неправильное применение ставки налогообложения

Последствия нарушений:

Нарушения в декларации по УСН и ЕСХН могут привести к различным негативным последствиям:

- Штрафы и санкции со стороны налоговых органов

- Повышение налоговой нагрузки

- Ответственность перед законом, вплоть до уголовной

- Утрата доверия со стороны партнеров и клиентов

Как избежать нарушений:

Для того чтобы избежать нарушений в декларации по УСН и ЕСХН, необходимо:

- Внимательно и тщательно учитывать все доходы и расходы

- Консультироваться с профессиональными бухгалтерами и юристами

- Соблюдать требования и правила налогообложения

- Предоставлять точную и достоверную информацию в декларации

Декларация по УСН и ЕСХН является важным документом, который требует тщательного заполнения. Нарушение требований декларации может повлечь за собой серьезные последствия для предпринимателя. Поэтому, необходимо проявлять ответственность и точность при ее заполнении, а при возникновении вопросов обратиться за консультацией к специалистам.

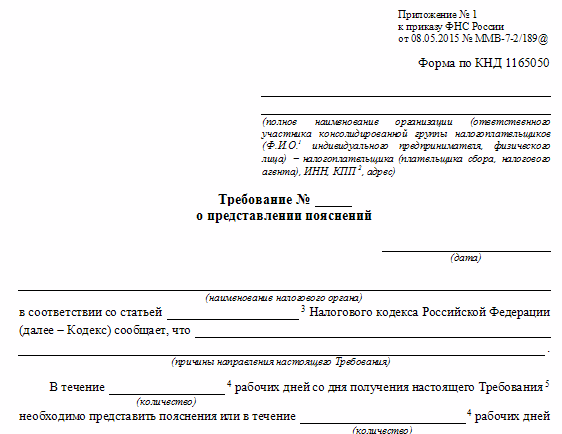

Как давать пояснения по требованию налоговой – порядок и пример

При получении требования от налоговой о предоставлении пояснений о доходах и расходах необходимо соблюдать определенный порядок действий. В данной статье мы рассмотрим примерный алгоритм действий и дадим советы по составлению пояснений.

Порядок действий при получении требования налоговой

- Внимательно прочитайте требование, чтобы полностью понять, какую информацию нужно предоставить.

- Определите срок, в течение которого необходимо предоставить пояснения. Учтите, что срок может быть ограничен, поэтому поспешите с подготовкой.

- Соберите все необходимые документы, которые подтверждают указанные в требовании доходы и расходы.

- Структурируйте информацию и составьте пояснения в письменной форме. Опишите подробно и понятно, каким образом был получен доход и какие расходы были осуществлены.

- Важно предоставить все необходимые документы и подтверждающие материалы вместе с пояснениями. Это поможет налоговой проверить предоставленную информацию.

- Доставьте пояснения и документы в налоговую. Лучше сделать это лично, чтобы убедиться в их получении и оставить копии с отметкой о приеме.

Пример составления пояснений

Рассмотрим пример составления пояснений о доходах и расходах по запросу налоговой:

Уважаемая налоговая инспекция!

В соответствии с вашим требованием от [дата], хочу предоставить пояснения о доходах и расходах за период с [дата] по [дата].

1. Доходы:

- Зарплата заработана на основании трудового договора с ООО «Название компании». Сумма дохода составила [сумма] рублей.

- Дивиденды получены от участия в ООО «Название компании». Сумма дохода составила [сумма] рублей.

2. Расходы:

- Погашение кредита в банке. Сумма платежа составила [сумма] рублей.

- Оплата коммунальных услуг. Сумма платежа составила [сумма] рублей.

Прилагаю копии договоров о работе и участии в ООО, выписки со счетов, квитанции об оплате кредита и коммунальных услуг.

С уважением, [ФИО]

Важные советы

При составлении пояснений по требованию налоговой следует учесть несколько важных моментов:

- Будьте максимально точны и предоставьте все необходимые детали.

- Проверьте все документы на наличие ошибок и опечаток.

- Сохраняйте копии всех предоставленных документов и пояснений.

- Если у вас возникают вопросы по требованию налоговой или в процессе составления пояснений, обратитесь за консультацией к специалисту.

Соблюдение указанных рекомендаций поможет вам предоставить необходимую информацию налоговой и избежать недоразумений или проблем при проверке.