Если у вас есть надежный знакомый или член семьи, который нуждается в финансовой поддержке и не может получить кредит, возможно, вы можете помочь ему взять кредит через себя. В этой статье мы рассмотрим несколько практических шагов, которые помогут вам сделать это с минимальными рисками и сложностями.

Какие доказательства потребуются?

При решении вопроса о взятии кредита другому лицу важно иметь надежные и убедительные доказательства. Именно на основании этих доказательств будет приниматься решение банком или другим финансовым учреждением о предоставлении кредита.

1. Доказательства финансовой способности заемщика

Как заемщик, вы должны предоставить доказательства своей финансовой способности. Это может включать:

- Справку с работы о размере вашей зарплаты или дохода.

- Выписку из банковского счета, подтверждающую наличие достаточной суммы средств.

- Документы о владении недвижимостью или другими ценностями.

2. Доказательства намерения и способности заемщика вернуть кредит

Банк также будет требовать доказательств, что вы намерены и способны вернуть кредит. Это может включать:

- Документы, подтверждающие вашу платежеспособность, такие как история платежей по кредитам или счетам за коммунальные услуги.

- Информацию о вашем трудоустройстве и стабильности вашей работы.

- Справку о вашем кредитном рейтинге и кредитной истории.

3. Доказательства отношений с заемщиком

Если вы хотите взять кредит для другого лица, вам также понадобятся доказательства вашей связи с ним. Это может быть:

- Документы, подтверждающие родственные или семейные отношения.

- Документы, доказывающие вашу правомочность действовать от имени заемщика, такие как доверенность.

- Дополнительные доказательства, такие как письма поддержки от родственников или других знакомых.

4. Доказательства цели кредита

Наконец, банк может потребовать доказательства того, на что будет потрачен кредит. Это могут быть:

- Документы, указывающие конкретную цель кредита, как покупка недвижимости или автомобиля.

- Котировки или предложения от поставщиков товаров или услуг, для которых предназначается кредит.

- Иные документы, подтверждающие необходимость и целесообразность предоставления кредита.

Представление надежных и убедительных доказательств является важным шагом для успешного получения кредита от банка или другого финансового учреждения. Поэтому стоит подготовить всю необходимую документацию, чтобы повысить свои шансы на успешное рассмотрение заявки.

Возможность переоформить кредит

Когда имеет смысл переоформить кредит?

Переоформление кредита может быть целесообразным в следующих случаях:

- Потеря работы или снижение дохода

- Необходимость погашать другие займы

- Переезд в другой город или страну

- Непредвиденные расходы на медицинское лечение или ремонт недвижимости

К кому обращаться для переоформления кредита?

Для переоформления кредита рекомендуется обратиться в финансовую организацию, в которой был оформлен кредит. Клиентский менеджер поможет разобраться с ситуацией и предложит варианты, соответствующие вашему текущему положению. Также можно обратиться в кредитное агентство, которое осуществляет услуги по переоформлению кредитов.

Важно помнить, что решение о переоформлении кредита принимается организацией в индивидуальном порядке. Потребуется предоставить подтверждающие документы и объяснить причины, по которым вы хотите изменить условия договора. Сотрудники финансовой организации помогут определить, какие варианты переоформления наиболее подходят в вашем случае.

Преимущества переоформления кредита

Переоформление кредита может иметь следующие преимущества:

- Уменьшение ежемесячных платежей

- Увеличение срока кредита

- Снижение процентной ставки

- Снятие просрочки с кредитной истории

Переоформление кредита – это одна из возможностей справиться с финансовыми трудностями и улучшить своё финансовое положение. Обратитесь в финансовую организацию, чтобы получить подробную консультацию по переоформлению и выбрать оптимальные варианты для себя.

Рефинансирование микрозаймов: Как убедить друга в безопасность идеи через расписку?

Что такое рефинансирование микрозаймов?

Рефинансирование микрозаймов – это процесс замены одного кредита на другой, чаще всего с более выгодными условиями. В случае с микрозаймами, рефинансирование помогает снизить процентные ставки и улучшить общую финансовую ситуацию заемщика.

Как убедить друга в безопасности идеи?

Чтобы убедить друга в безопасности рефинансирования микрозаймов через расписку, нужно предоставить ему всю необходимую информацию и провести объяснительную работу о возможных рисках и преимуществах данной сделки.

Преимущества рефинансирования микрозаймов через расписку

- Низкий уровень риска: Заявив свои намерения в письменной форме и заключив договор с другом, вы обеспечиваете себя правовой защитой в случае неисполнения обязательств со стороны заемщика.

- Гибкий график погашения: Расписка позволяет договориться о удобном графике выплат, который будет соответствовать финансовым возможностям заемщика.

- Установление четких правил: Расписка позволяет определить точные суммы, сроки и условия погашения долга, что снижает вероятность возникновения неоправданных ожиданий и конфликтов.

Что должна содержать расписка?

Расписка должна содержать следующую информацию:

- ФИО займодавца и заемщика: Четкое указание всех данных сторон сделки поможет снизить возможность ошибок и споров в будущем.

- Сумма займа: Определите точную сумму, которую займодавец передает заемщику. Это поможет избежать путаницы и недоразумений.

- Срок погашения: Фиксируйте дату погашения займа, чтобы обе стороны имели понятные и одинаковые ожидания.

- Процентная ставка (по желанию): Установите процент, если передача средств не является безвозмездной.

- Подписи сторон: Обязательно поставьте свои подписи и указайте дату заключения сделки.

Важные советы:

1. Будьте реалистичными: Определите сумму займа и сроки погашения, которые займодавец и заемщик смогут себе позволить.

2. Заранее обсудите: Проведите предварительные переговоры с другом, чтобы выяснить его платежеспособность и готовность к такому виду сделки.

«Помощь другу в финансовых трудностях — это благородный поступок, но не стоит забывать о безопасности. Рефинансирование микрозаймов через расписку – это надежный способ поддержать друга и защитить свои интересы. Помните о важности письменного подтверждения условий сделки и договоритесь о сумме и сроках погашения, которые будут комфортны и для вас, и для заемщика.»

Как получить заем через интернет с помощью простой ЭЦП?

В современном мире многие люди сталкиваются с необходимостью получения займа. Однако процесс оформления кредита может быть достаточно сложным и затратным, особенно если обращаться в банк. Но с появлением простой электронной цифровой подписи (ЭЦП) получение займа через интернет стало намного проще и удобнее.

Преимущества использования простой ЭЦП для получения займа:

- Быстрота оформления. Процесс получения займа через интернет с использованием простой ЭЦП занимает минимальное количество времени. Вам не нужно ждать рассмотрения заявки банком, общаться с кредитным менеджером или собирать большой пакет документов. Все формальности можно выполнить онлайн.

- Удобство использования. Для получения займа с помощью простой ЭЦП вам понадобится только компьютер или смартфон с доступом в интернет. Вы сможете заполнить заявку и подписать договор на кредит в любом удобном для вас месте и в любое время.

- Безопасность. Простая ЭЦП является достаточно надежным средством защиты информации. Она обеспечивает подлинность документов и электронных подписей, а также защищает от несанкционированного доступа.

Как получить заем через интернет с помощью простой ЭЦП?

- Выберите надежный кредитор, предлагающий услуги онлайн. Обратите внимание на условия займа, процентную ставку и сроки погашения.

- Заполните онлайн-заявку на получение займа. Вам потребуется указать свои личные данные, информацию о доходах и расходах, а также указать сумму и срок займа.

- Проверьте и подтвердите свою личность с помощью простой ЭЦП. Для этого следуйте инструкциям, указанным на сайте кредитора.

- Получите решение по займу. В случае положительного решения, вам будет предложено подписать онлайн-договор на кредит с помощью простой ЭЦП.

- Ожидайте зачисления средств на ваш банковский счет. Обычно это происходит в течение нескольких часов или дней, в зависимости от условий кредитора.

Таким образом, использование простой ЭЦП позволяет получить заем через интернет без лишних хлопот и временных затрат. Важно выбирать надежного кредитора и тщательно ознакомиться с условиями займа, чтобы избежать непредвиденных ситуаций. ЭЦП обеспечивает безопасность и подлинность документов, что делает процесс получения займа онлайн максимально удобным и защищенным.

Как минимизировать риски при выдаче кредита другу?

Выдача кредита другу может стать причиной напряженности в отношениях и привести к конфликтам. Чтобы обезопасить себя и избежать потенциальных претензий со стороны банка, необходимо принять несколько мер предосторожности.

1. Заключите письменное соглашение

При выдаче кредита другу важно заключить письменное соглашение, которое детально описывает условия кредита. В соглашении следует указать сумму, срок возврата, процентную ставку, последствия при нарушении сроков и другие важные условия.

2. Заложите имущество или недвижимость

Для обезопасительных целей можно потребовать от друга залоговое обеспечение. Это может быть имущество или недвижимость, которая будет передана в ваше пользование до полного погашения долга. В случае просрочки платежей, вы будете иметь право реализовать заложенное имущество для погашения задолженности.

3. Установите график платежей

Чтобы избежать неоправданных претензий, установите четкий график погашения кредита. Определите даты и суммы платежей, а также укажите возможные штрафы за задержку или неуплату. Это поможет предотвратить конфликты и усилит дисциплину в погашении долга.

4. Оформите договор поручительства

Если банк согласен на такую схему, можно заключить договор поручительства, при котором друг принимает на себя ответственность за погашение кредита. В этом случае, если выдающий кредит банк предъявит претензии, вы можете обратиться к поручителю для покрытия долга.

Обратившись к этим мерам, вы сможете обезопасить себя от потенциальных претензий банка, связанных с выдачей кредита вашему другу. Важно помнить, что такие финансовые сделки требуют особой осмотрительности и оформления для предотвращения возможных споров и конфликтов.

Почему банки могут отказать в выдаче кредита?

Банки регулярно рассматривают заявки на кредит и принимают решение о выдаче. Однако, не каждая заявка может быть одобрена. Вот несколько причин, по которым банк может отказать в выдаче кредита:

1. Недостаточная платежеспособность

Банк проводит анализ Вашей финансовой ситуации, чтобы оценить Вашу платежеспособность. Если у Вас недостаточный уровень дохода, банк может считать, что Вы не сможете вернуть кредитные средства в срок.

2. Плохая кредитная история

Банки обычно проверяют Вашу кредитную историю, чтобы понять, насколько Вы надежны как заемщик. Если в прошлом Вы имели просрочки или несвоевременно выплачивали кредиты, банк может отказать вам.

3. Неправильно заполненная заявка

Если в заявке содержатся неправильные или неполные данные, банк может не иметь достаточно информации для принятия решения. Важно внимательно заполнять все разделы и предоставлять правдивую информацию.

4. Высокий риск

Если банк считает, что предоставление кредита в Вашем случае связано с высоким уровнем риска, например, при предоставлении кредита без залога или поручительства, он может отказать в заявке.

5. Очень низкий кредитный рейтинг

Банк оценивает Ваш кредитный рейтинг, который является показателем надежности заемщика. Если Ваш кредитный рейтинг слишком низкий, банк может считать, что есть высокий риск невозврата средств и отказать в кредите.

6. Минимальный возраст

Многие банки устанавливают минимальный возраст для заемщиков. Если Вам не достигнут нужного возраста, банк откажет в заявке на кредит.

Может ли другой человек оплатить кредит?

В случае, если заемщик сталкивается с финансовыми затруднениями и неспособен оплатить кредит, другой человек может взять на себя эту ответственность. Но есть некоторые важные аспекты, которые следует учесть.

1. Косайнер или созаемщик

Один из способов, которым другой человек может помочь в оплате кредита, — стать косайнером или созаемщиком. В этом случае заемщик и созаемщик имеют равные права и обязанности по кредиту. Если заемщик не выплачивает свои обязательства, кредитор может обратиться к созаемщику за выплатой задолженности.

2. Автоплатеж

Другой человек может помочь в оплате кредита, устанавливая автоплатеж, то есть регулярные автоматические переводы с его счета на счет заемщика для погашения кредита. Это удобный и надежный способ обеспечить своевременную оплату.

3. Погашение своими средствами

Другая возможность — оплатить кредит полностью своими средствами. В этом случае другой человек берет на себя все финансовые обязательства и становится новым заемщиком. Это может быть осуществлено путем перекредитования или взятия нового кредита на свое имя для погашения старого.

Если другой человек готов помочь в оплате кредита, это может быть полезным решением для обоих сторон. Однако следует помнить, что такая сделка должна быть осознанной и юридически оформленной, чтобы избежать возможных проблем в будущем.

Риски для заемщика: выплата кредита, коллекторы, судебные приставы

Когда человек берет кредит, они берут на себя определенные риски, связанные с выплатой кредита и возможными проблемами в случае невыполнения обязательств. Вот некоторые из основных рисков, с которыми может столкнуться заемщик:

1. Невозможность выплатить кредит

Одним из главных рисков для заемщика является невозможность выплатить кредит в срок. Если заемщик не может погасить свой долг, это может привести к штрафным процентам, росту общей суммы задолженности и проблемам с кредитной историей.

2. Действия коллекторов

Если заемщик не выплачивает кредит, кредитор может передать задолженность коллекторскому агентству. Коллекторы могут применять различные методы, чтобы получить свои деньги, включая постоянные звонки, письма, угрозы и даже посещение дома заемщика. Это может стать серьезным дискомфортом для заемщика и повредить его репутацию.

3. Судебные приставы

Если ситуация с невыплатой кредита не улаживается, кредитор может обратиться в суд и получить решение о взыскании задолженности через судебные приставы. Судебные приставы имеют право изъять имущество заемщика для погашения задолженности, включая деньги на банковских счетах, автомобили и другое движимое и недвижимое имущество.

4. Ухудшение кредитной истории

Невыплата кредита может привести к ухудшению кредитной истории заемщика. Это может сказаться на будущих возможностях получения кредита на покупку дома, автомобиля или других существенных вещей. Заемщик с неблагоприятной кредитной историей может столкнуться с более высокими процентными ставками и ограничениями при оформлении кредита.

| Риск | Последствия |

| Невозможность выплатить кредит | Штрафные проценты, рост общей суммы задолженности, проблемы с кредитной историей |

| Действия коллекторов | Постоянные звонки, письма, угрозы, посещение дома заемщика, повреждение репутации |

| Судебные приставы | Изъятие имущества заемщика для погашения задолженности |

| Ухудшение кредитной истории | Ограничения при получении кредита, более высокие процентные ставки |

Невыплата кредита может иметь серьезные последствия для заемщика, включая ухудшение кредитной истории, действия коллекторов и судебных приставов. Поэтому, перед братьем кредита, необходимо тщательно оценить свои финансовые возможности и риски, связанные с его выплатой.

Что делать, если кредит все-таки оформили

В процессе оформления кредита может возникнуть ситуация, когда, несмотря на все его недостатки, вы все-таки оформляете его. В такой ситуации существуют несколько действий, которые помогут вам избавиться от проблем с кредитом.

1. Пересмотрите свой бюджет

Первое, что вам следует сделать, после оформления кредита — пересмотреть свой бюджет. Определите, какие ежемесячные платежи вы сможете регулярно выплачивать и не нарушать свои финансовые обязательства. Если вы понимаете, что платежи по кредиту станут для вас лишней нагрузкой, обратитесь в банк с просьбой пересмотреть условия кредита.

2. Погасите кредит досрочно

Если у вас есть возможность погасить кредит досрочно, это будет самым оптимальным решением. Но прежде чем это сделать, ознакомьтесь с условиями досрочного погашения и узнайте, есть ли какие-либо штрафные санкции. Если условия досрочного погашения вам устраивают, погасите кредит как можно скорее и избавьтесь от него окончательно.

3. Обратитесь за юридической помощью

Если у вас возникли серьезные проблемы с кредитом и вы не можете справиться с ними самостоятельно, обратитесь за юридической помощью. Юристы помогут вам разобраться в ситуации и защитят ваши права. Они могут предложить различные решения, такие как пересмотр условий кредита, реструктуризация или даже иск в суд, если были нарушены ваши права как потребителя.

4. Изучите свои права как потребителя

Ознакомьтесь с законодательством и изучите свои права как потребителя. Если банк нарушил какие-либо нормы, вам стоит обратиться в надзорные органы или суд. Не стесняйтесь защищать свои права и требовать соблюдения их со стороны банка.

5. Продайте имущество для погашения кредита

Если у вас возникла критическая ситуация, когда выплата кредита стала непосильной нагрузкой, вы можете продать свое имущество для погашения кредита. Это может быть недвижимость, автомобиль или другое ценное имущество. Однако, прежде чем принять такое решение, учтите, что вы потеряете свое имущество, но будете освобождены от кредитных обязательств.

6. Установите связь с банком

Если вы сталкиваетесь с проблемами по выплате кредита, не игнорируйте их. Лучше всего — установить связь с банком и попытаться договориться о частичном пересмотре условий кредита или о реструктуризации. Банк вправе выйти вам навстречу и предложить вам оптимальные варианты для погашения задолженности.

7. Не упускайте сроки платежей

Не допускайте просрочек по платежам, даже если у вас возникли какие-то трудности. Вовремя выполняя свои обязательства по кредиту, вы сможете избежать негативных последствий, таких как штрафы, пени и ухудшение кредитной истории. Если вы не можете выплатить кредит вовремя, обязательно свяжитесь с банком и попросите пересмотреть условия.

8. Обратитесь за консультацией к финансовому консультанту

Если вы ощущаете, что не можете справиться с проблемами по кредиту самостоятельно, обратитесь за консультацией к финансовому консультанту. Он поможет вам разобраться в вашей финансовой ситуации и предложит оптимальные решения для ее улучшения. С его помощью вы сможете разработать план действий и решить свои кредитные проблемы.

Что делать, если недвижимость перешла в чужую собственность?

Ужели вашими глазами стала свидетельницей того, как ваше имущество незаконно перешло в собственность другого лица? Не отчаивайтесь! Есть несколько шагов, которые вы можете предпринять, чтобы вернуть свою недвижимость.

1. Проверьте документы

Первое, что вам нужно сделать, — это внимательно проверить все документы, связанные с вашей недвижимостью. Убедитесь, что у вас есть все необходимые документы, такие как свидетельство о собственности, договоры и прочие юридически значимые документы.

2. Обратитесь в полицию

В случае незаконного перехода вашей недвижимости в собственность других лиц важно обратиться в полицию и подать заявление о мошенничестве. Соберите все необходимые доказательства, такие как фотографии, видео или свидетельские показания, чтобы подтвердить свою точку зрения.

3. Наймите адвоката

Для защиты своих прав и восстановления справедливости вам понадобится помощь опытного адвоката. Обратитесь к юристу, специализирующемуся на недвижимости, чтобы получить юридическую консультацию и помощь в восстановлении вашего имущества.

4. Подайте иск в суд

При наличии достаточных доказательств вы можете подать иск в суд на восстановление своих прав на недвижимость. Адвокат поможет вам подготовить необходимые документы и представить вашу позицию в суде.

5. Сотрудничайте с правоохранительными органами

Поддерживайте активное взаимодействие с правоохранительными органами, предоставляйте им все необходимые материалы, сотрудничайте в рамках проводимого расследования. Это поможет ускорить процесс восстановления вашего имущества.

6. Будьте настойчивыми

Восстановление прав на недвижимость может занять время и потребовать упорства. Будьте настойчивыми и следите за прогрессом дела. Имейте в виду, что восстановление справедливости может потребовать длительных юридических процессов и решения в суде.

Не забывайте, что все действия и решения должны быть приняты с учетом законодательства вашей страны и советов юридических специалистов. В каждом конкретном случае рекомендуется обратиться за юридической помощью.

Как мошенники злоупотребляют ЭЦП для получения займов на чужое имя?

Мошенники постоянно ищут новые способы обмана людей, и в последнее время все большую популярность приобретает манипуляция с использованием электронной цифровой подписи (ЭЦП). В данной статье мы рассмотрим, каким образом мошенники используют ЭЦП для оформления займов на чужое имя.

1. Кража личных данных

Первый шаг, совершаемый мошенниками, заключается в краже личных данных потенциальной жертвы. Это может произойти путем хакерской атаки на базу данных банков, сайтов, социальных сетей или через фишинговые атаки. Краденные данные включают в себя паспортные данные, ИНН, адрес проживания и другую важную информацию.

2. Установка вредоносного ПО

Мошенники, имея доступ к личным данным, устанавливают вредоносное программное обеспечение (ПО) на компьютер или мобильное устройство жертвы. Таким образом, они получают полный контроль над устройством и могут перехватывать все данные, включая информацию об электронной цифровой подписи.

3. Подделка документов

После получения контроля над устройством жертвы, мошенники начинают создавать поддельные документы, включая заявки на получение займов. Они используют краденные личные данные и полученные ранее документы, чтобы максимально приблизиться к настоящим заявкам.

Обладая поддельными документами и доступом к электронной цифровой подписи жертвы, мошенники заключают договоры на ее имя. Они используют подпись жертвы, чтобы создать видимость законности сделки. В некоторых случаях, мошенники могут взять на себя роль посредника между банком и жертвой, чтобы усилить иллюзию.

5. Получение займа

В конечном итоге, мошенники получают займ на имя жертвы. Они могут использовать полученные средства для своих личных нужд или просто исчезнуть, оставив долг на имя ошеломленной жертвы.

Как защититься от мошенников, использующих ЭЦП?

- Никогда не делитесь своими личными данными с непроверенными и ненадежными источниками.

- Установите надежное антивирусное программное обеспечение на свои устройства и регулярно обновляйте его.

- Будьте осторожны при открытии электронных писем и ссылок, особенно от неизвестных отправителей.

- Не устанавливайте приложения или программное обеспечение из непроверенных источников.

- Внимательно проверяйте все договоры и соглашения перед подписанием.

- В случае подозрения на мошенничество, обратитесь в полицию и уведомите банки и кредитные учреждения о случившемся.

Использование электронной цифровой подписи стало обычной практикой во многих сферах, однако мошенники быстро научились злоупотреблять этим инструментом. Будьте бдительны и следуйте рекомендациям по защите, чтобы избежать неприятных ситуаций.

Есть ли в этом «подводные камни»?

Когда речь заходит о взятии кредита другим человеком, есть некоторые юридические аспекты, которые следует учитывать. Важно быть внимательным и осведомленным, чтобы избежать неприятных ситуаций в будущем. Рассмотрим несколько «подводных камней», о которых стоит помнить:

1. Надежность заемщика

Одним из ключевых факторов является надежность заемщика. Если решите дать кому-то кредит, убедитесь, что он исполнителен и надежен. Имейте в виду, что если заемщик не выплатит кредит вовремя, вы можете оказаться ответственным за его долг. Поэтому перед тем, как предоставить кому-то кредит, проведите необходимую проверку и обсудите условия платежа.

2. Законодательство и правила банков

При взятии кредита другому человеку важно понимать, что соблюдение законодательства и правил банковской системы является неотъемлемой частью этого процесса. Убедитесь, что вы ознакомлены с требованиями и правилами, которым необходимо следовать, чтобы избежать непредвиденных ситуаций или проблем с законом.

3. Формальные документы и соглашения

Чтобы избежать недоразумений и споров в будущем, рекомендуется составить формальные документы и соглашения о взятии кредита. Укажите в них все сроки, условия и сумму кредита. Это поможет защитить вас и заемщика в случае возникновения правовых проблем или неурядиц.

4. Взаимодействие с банком

Не забывайте о том, что банк несет ответственность перед вами в рамках заключенного между вами и заемщиком договора. В случае невыполнения обязательств заемщиком, обратитесь в банк и проинформируйте их о ситуации. Банк будет иметь возможность провести свои собственные юридические действия в соответствии с законодательством.

В целом, взятие кредита другому человеку может быть рискованным и требует определенных предосторожностей, чтобы избежать возможных проблем в будущем. Однако, при правильном подходе и соблюдении правил и законов, это может быть вполне реальным и взаимовыгодным сделкой.

Что такое зеркальный кредит?

Зеркальный кредит может быть полезен, когда человек, для которого запрашивается кредит, имеет недостаточный кредитный рейтинг или низкий уровень дохода. В таких случаях, другой человек с более высоким кредитным рейтингом или доходом может взять кредит на своё имя и передать сумму занимающему ему человеку. Это позволяет получателю средств получить необходимую сумму, несмотря на его личные финансовые ограничения.

Преимущества зеркального кредита:

- Получение кредита для людей с низким кредитным рейтингом или доходом.

- Возможность получить средства с более низкой процентной ставкой или привлекательными условиями, чем при прямом получении кредита.

- Повышение кредитной истории получателя средств в случае своевременного погашения кредита.

Риски зеркального кредита:

- Потеря доверия между участниками сделки, особенно если займодавец не будет вовремя возвращать деньги.

- Потеря денежных средств займодавца в случае, если получатель кредита не вернет деньги.

- Юридические последствия, такие как уголовная ответственность, если схема зеркального кредита будет расценена как мошенничество.

Пример зеркального кредита:

Например, Иван не может получить кредит в банке из-за недостаточного дохода, однако его друг Алексей имеет стабильный доход и хороший кредитный рейтинг. Иван просит Алексея взять кредит на сумму, которую Иван нуждается, и передать ему деньги. Алексей получает кредит на своё имя и передает сумму Ивану. Иван затем обязуется возвращать сумму кредита взамен на согласованные условия с Алексеем.

| Займодавец: | Алексей |

|---|---|

| Заемщик: | Иван |

| Сумма кредита: | 100 000 рублей |

| Срок кредита: | 12 месяцев |

| Процентная ставка: | 10% |

Зеркальный кредит может быть полезным инструментом для помощи людям с ограниченными финансовыми возможностями получить необходимые средства, однако необходимо быть осторожными и оценивать риски перед участием в такой сделке.

Как будет работать самозапрет?

Как установить самозапрет?

Для установки самозапрета необходимо выполнить следующие действия:

- Обратиться в банк

- Заполнить соответствующую заявку

- Предоставить необходимые документы

- Подтвердить свою личность

- Оформить самозапрет

Что включает в себя самозапрет?

Самозапрет может включать в себя следующие ограничения:

- Запрет на получение кредитов

- Запрет на оформление новых банковских карт

- Запрет на открытие новых депозитов

- Запрет на использование электронных платежных систем

- Запрет на участие в аукционах и торговых площадках

Как работает самозапрет?

Самозапрет начинает действовать после его оформления в банке. Банк блокирует доступ к определенным услугам и предметам, указанным в самозапрете. Если клиент попытается нарушить ограничения, система автоматически будет отклонять его запросы.

Как снять самозапрет?

Для снятия самозапрета необходимо выполнить следующие шаги:

- Обратиться в банк

- Заполнить заявку на снятие самозапрета

- Предоставить необходимые документы

- Подтвердить свою личность

- Снять самозапрет

После снятия самозапрета все ограничения будут сняты, и клиент снова получит полный доступ к услугам и предметам, которые были ограничены ранее.

Преимущества самозапрета

Самозапрет имеет следующие преимущества:

- Позволяет контролировать свои финансовые возможности

- Защищает от неконтролируемых расходов

- Помогает избежать долгов и финансовых проблем

- Способствует формированию ответственного финансового поведения

В случае необходимости снятия самозапрета, клиент всегда может обратиться в банк и выполнить все необходимые процедуры. Главное – следить за своими финансами и принимать взвешенные решения.

Кредит не оплачивается. Что делать

Когда берется кредит, обязательство возврата долга становится неотъемлемой частью договора. Однако, иногда денежные трудности или непредвиденные обстоятельства могут привести к тому, что кредит перестает оплачиваться. Что делать в данной ситуации? Важно знать свои права и обязанности, а также понимать, какие действия можно предпринять для решения проблемы.

1. Свяжитесь с кредитором

Если у вас возникли финансовые трудности и вы не можете выплачивать кредит, первым шагом должно стать обращение к кредитору. Объясните вашу ситуацию и попросите о пересмотре условий кредита. Некоторые кредиторы готовы предложить отсрочку платежей или рефинансирование, чтобы помочь вам избежать проблем с долгом.

| Контактная информация | Номер телефона | Электронная почта |

|---|---|---|

| Банк А | 123-456-789 | bankA@mail.ru |

| Банк Б | 987-654-321 | bankB@mail.ru |

2. Воспользуйтесь законодательством

В случае, если кредитор не готов идти на уступки или ситуация с долгом нарушает ваши права, вы можете обратиться за помощью к юристу или организации, занимающейся защитой прав потребителей. Законодательство предоставляет ряд защитных мер и правил, которые помогут вам в общении с кредитором и снизят риск негативных последствий.

- Независимые юристы: Предоставляют консультации и помогают составить претензию или иск.

- Адвокатские бюро: Специализируются на вопросах кредитного права и защите потребителей.

- Общественные организации: Оказывают бесплатную юридическую помощь в случаях нарушений прав потребителей.

3. Рассмотрите вариант реструктуризации или урегулирования долга

Если кредитор не готов идти на уступки, можно рассмотреть варианты реструктуризации долга или урегулирования его через судебный процесс. Решение о выборе подходящего варианта зависит от конкретной ситуации и степени вашей финансовой нестабильности.

- Реструктуризация: Позволяет изменить условия кредита, например, снизить процентную ставку или увеличить срок погашения.

- Судебное решение: В случае невозможности договориться с кредитором, суд может принять решение по урегулированию долга с учетом вашей финансовой ситуации.

Важно помнить, что каждая ситуация индивидуальна, и многие решения будут зависеть от конкретных обстоятельств и договоренностей между вами и кредитором. Не стесняйтесь обращаться за помощью к профессионалам и берегите свои права.

Можно ли обезопасить себя от незаконного оформления займа?

Вопрос о незаконном оформлении займа вызывает большую озабоченность среди людей. Однако, существуют способы обезопасить себя от такой нежелательной ситуации.

Юридические средства защиты

Проверьте личность заемщика

- При оформлении займа всегда проверяйте личность заемщика, удостоверьтесь, что он является совершеннолетним и имеет право заключать договоры.

- Просите предоставить документы, подтверждающие личность: паспорт, водительское удостоверение или иной идентификационный документ.

- Сделайте копии предоставленных документов и храните их в надежном месте, чтобы иметь доказательства в случае возникновения спорных ситуаций.

Не оформляйте займ без документов

Один из распространенных способов незаконного оформления займа — договор только на словах. Отказывайтесь от таких сделок и требуйте официального оформления документов. Это поможет вам иметь доказательства и защищать свои права в случае проблем.

Обращайтесь к юристу

Если вы все-таки столкнулись с незаконным оформлением займа, не стоит паниковать. Обратитесь к юристу, который поможет разобраться в ситуации и защитить ваши права. Юрист сможет предоставить профессиональную консультацию и предложить пути решения проблемы.

Способы обезопасить себя от подобных ситуаций

Когда дело касается финансовых рисков, важно принимать меры предосторожности, чтобы обезопасить себя от потенциальных проблем. Вот некоторые способы, которые помогут вам избежать подобных ситуаций:

1. Будьте осторожны с просьбами о взятии кредита

Перед тем, как принимать решение о взятии кредита для кого-то другого, тщательно обдумайте все последствия. Подозрительные просьбы о взятии кредита могут быть сигналом о мошенничестве.

2. Получите юридическую консультацию

Если вы сомневаетесь или чувствуете себя неуверенно, обратитесь за помощью к юристу. Юридическая консультация поможет вам понять свои права и защитить свои интересы.

3. Никогда не подписывайте документы без их тщательного прочтения

Не доверяйте никому, кто пытается заставить вас подписать документы без их тщательного изучения. Всегда читайте и проверяйте все условия перед подписанием.

4. Не делайте переводы без проверки информации

Перед тем, как делать переводы или предоставлять свои финансовые данные, убедитесь, что полученная информация является достоверной. Будьте внимательны к деталям и не рискуйте своими деньгами.

5. Установите ограничения на свои финансовые счета

Установите ограничения на свои финансовые счета, чтобы предотвратить несанкционированный доступ и более тщательно отслеживать все транзакции.

6. Будьте осмотрительны при предоставлении своих личных данных

Не сообщайте свои личные данные незнакомым людям или организациям. Будьте осмотрительны при заполнении анкет и предоставлении информации о себе.

7. Следите за своими финансами

Регулярно отслеживайте состояние своих финансовых счетов и оперативно реагируйте на любые подозрительные операции или транзакции.

8. Рассмотрите возможность застраховать свои финансовые риски

Если вы чувствуете, что вам грозит финансовый риск, рассмотрите возможность застраховать свои финансовые риски. Страхование может помочь вам минимизировать потери в случае несчастного случая.

Как защититься от мошенников при использовании ЭЦП?

Используйте надежные антивирусные программы и защитные программы

Одним из основных способов защиты вашей ЭЦП от мошенников является использование надежного антивирусного программного обеспечения. Установите антивирус на ваш компьютер и регулярно обновляйте его, чтобы быть защищенным от новых угроз. Кроме того, вы можете использовать дополнительные защитные программы, такие как фаерволы и антишпионы, чтобы усилить защиту вашего компьютера.

Будьте осторожны при открытии электронных писем и ссылок

Мошенники часто используют тактику фишинга, отправляя электронные письма, внешне похожие на официальные сообщения от банков или государственных учреждений. Будьте внимательны и не открывайте подозрительные письма или ссылки. Не вводите свои учетные данные или пароль на неизвестных сайтах. В случае сомнений, лучше обратиться к официальным источникам для подтверждения любой информации.

Не передавайте свою ЭЦП третьим лицам

Самое важное правило – никогда не передавайте свою ЭЦП третьим лицам. Ваша ЭЦП — это ваша личная информация, и она должна оставаться конфиденциальной. Не доверяйте никому, кто просит вас предоставить вашу ЭЦП для каких-либо целей. Если вам нужно совершить сделку или подписать документ, выполняйте это самостоятельно и только на официальных платформах.

Периодически проверяйте активность своей ЭЦП и финансовых счетов

Регулярно проверяйте и контролируйте активность вашей ЭЦП и финансовых счетов. Внимательно отслеживайте все транзакции и операции, которые связаны с вашей ЭЦП. Если вы замечаете какие-либо подозрительные или неавторизованные действия, немедленно обратитесь в ваш банк и сделайте соответствующие жалобы и заявления.

Обратитесь к профессионалам

Если вы столкнулись с мошеннической деятельностью в отношении вашей ЭЦП, обратитесь к профессионалам – юристам или банкам. Они помогут вам принять меры по восстановлению нанесенного ущерба и защите вашей ЭЦП от дальнейших атак мошенников.

Соблюдая простые правила безопасности, вы можете значительно снизить риск незаконного использования вашей ЭЦП. Будьте бдительны и не забывайте, что ваша безопасность – это ваша ответственность.

Что такое электронно-цифровая подпись?

Электронно-цифровая подпись (ЭЦП) представляет собой специальный вид криптографической последовательности, которая используется для идентификации отправителя электронных документов и обеспечения целостности и подлинности этих документов.

Применение ЭЦП позволяет установить, что документ был неизменным с момента его подписания и что его отправитель является доверенным лицом. ЭЦП обеспечивает защиту информации от несанкционированного доступа и подделки.

Принцип работы

ЭЦП создается с помощью криптографических алгоритмов на основе открытого и закрытого ключей. Отправитель использует закрытый ключ для создания ЭЦП, а получатель использует открытый ключ для проверки подписи.

Польза от использования ЭЦП

Использование электронно-цифровой подписи позволяет:

- Гарантировать аутентичность и подлинность документа;

- Защитить данные от несанкционированного доступа;

- Обеспечить непрерывность бизнес-процессов;

- Снизить затраты на бумажные носители и пересылку документов;

- Увеличить эффективность работы с электронными документами.

Применение электронно-цифровой подписи

ЭЦП широко применяется в различных сферах деятельности:

- В банковском секторе для подписания и передачи финансовых документов;

- В государственных учреждениях для подписания и передачи официальных документов;

- В электронной коммерции для обеспечения безопасности и подлинности транзакций;

- В медицине для подписания электронных медицинских документов;

- В юридической сфере для подписания договоров и соглашений.

Требования к электронно-цифровой подписи

Правильное использование ЭЦП требует соблюдения следующих требований:

- Ключи, используемые для создания и проверки ЭЦП, должны быть доверенными и надежными;

- Процесс создания и хранения ключей должен быть безопасным;

- ЭЦП не должна быть доступна злоумышленникам для подделки;

- Ключи должны быть обновляемыми и отозванными при необходимости;

- Система подписания и проверки ЭЦП должна быть надежной и защищенной от атак.

Когда кредиторы отказывают в переоформлении займа?

Причины отказа кредиторов в переоформлении займа могут быть различными. Рассмотрим основные ситуации, когда кредиторы могут отказать в переоформлении займа.

1. Недостаточная платежеспособность заемщика

Кредиторы желают быть уверены, что заемщик в состоянии возвратить займ. Поэтому, если у заемщика существуют финансовые проблемы или у него недостаточный доход, который позволял бы выплачивать новый займ, кредитор может отказать в переоформлении. Недостаток платежеспособности может быть связан с потерей работы, изменением финансового положения или другими факторами.

2. Нарушение условий кредитного договора

Если заемщик нарушил условия кредитного договора, например, не выплачивал займ вовремя или не выполнил другие обязательства, кредитор может отказать в переоформлении займа. Нарушение условий договора свидетельствует о неплатежеспособности или небрежности заемщика, что увеличивает риски для кредитора.

3. Недостаточная ценность залога

Если займ был оформлен под залог имущества, кредитор может отказать в переоформлении, если ценность залога снизилась или стала недостаточной для обеспечения займа. Могут случиться ситуации, когда обесценивается недвижимость, по которой оформлен залог, или другое имущество потеряло свою ценность.

4. Изменение в законодательстве или внутренних правилах кредитора

Иногда кредиторы могут отказать в переоформлении займа из-за изменений в законодательстве, которые затрагивают условия кредитного договора. Кроме того, банки и другие кредиторы могут иметь внутренние правила, которые не позволяют переоформлять займы в определенных ситуациях.

В случае отказа кредитора в переоформлении займа, заемщик может обратиться к другим кредиторам или специалистам в области финансового права для получения консультации и поиска альтернативных решений. Также, возможно, следует проанализировать свою финансовую ситуацию и принять меры для ее улучшения, чтобы повысить вероятность получения переоформления займа в дальнейшем.

Реально ли переубедить банк в переоформлении кредита?

Переоформление кредита в банке может стать необходимостью для многих людей, но иногда встречаются случаи, когда банк не желает соглашаться на такой шаг. Однако, существуют несколько действенных методов, которые могут помочь вам переубедить банк и достичь нужного результата.

Список действенных методов:

- Подготовьте полную финансовую документацию

- Определите причины, по которым нужно переоформить кредит

- Составьте четкую и обоснованную аргументацию

- Подготовьте план действий

- Обратитесь в банк с просьбой о личной встрече

- Ведите конструктивный диалог с представителями банка

- Подготовьтесь к компромиссам и альтернативным вариантам

Почему эти методы эффективны?

Когда вы подготавливаете полную финансовую документацию и объясняете причины, по которым нужно переоформить кредит, вы предоставляете банку ясную картину вашей ситуации и объясняете, почему переоформление кредита является рациональным решением.

Составление аргументированной аргументации и плана действий помогает вам ясно передать свои мысли представителям банка и добиться их понимания и поддержки. Обратившись в банк с просьбой о личной встрече, вы можете установить более тесный контакт и лучше объяснить свои мотивы.

Поддерживайте конструктивный диалог с банком, слушайте их аргументы и приходите к компромиссным решениям. Будьте готовы к альтернативным вариантам, например, пересмотрите условия кредитного договора или предложите дополнительные залоги.

Переубедить банк в переоформлении кредита возможно, если подготовиться тщательно, предоставить всю необходимую информацию и установить конструктивный диалог с представителями банка. Важно помнить о возможности компромиссов и гибкости в решении проблемы. Следуя указанным методам, вы повышаете свои шансы на успешное переоформление кредита.

Как оспорить заключенный договор займа

Заключая договор займа, вы доверяете человеку свои финансовые интересы. Однако, если вы считаете, что заключенный договор недействителен по определенным причинам, у вас есть возможность оспорить его.

Определение недействительности договора займа

Договор займа можно признать недействительным, если он не соответствует нормам законодательства. Для этого вам может потребоваться обратиться в суд с соответствующим иском. Вот несколько пунктов, которые могут выступать основанием для оспаривания договора займа:

- Отсутствие письменной формы. Договор займа должен быть заключен в письменной форме, иначе он может быть признан недействительным.

- Нарушение закона. Если условия договора противоречат законодательству (например, в случае чрезмерно высокой процентной ставки), договор может быть признан недействительным.

- Отсутствие согласия супруга. Если один из супругов оформил договор займа без согласия другого супруга, он может быть признан недействительным.

- Обман или принуждение. Если договор был заключен в результате обмана или под воздействием принуждения, он может быть признан недействительным.

- Неосуществление цели договора. Если заемные средства не были использованы по причине невыполнения обязательств, договор займа может быть признан недействительным.

Шаги по оспариванию договора займа

Если вы считаете, что договор займа недействителен, следуйте следующим шагам:

- Соберите доказательства. Определите, какой именно пункт законодательства был нарушен в вашем случае и соберите доказательства в пользу своего утверждения.

- Обратитесь к юристу. Компетентный юрист поможет вам подготовить исковое заявление и представит ваши интересы в суде.

- Подайте исковое заявление в суд. Следуйте процедуре и подайте исковое заявление в компетентный суд.

- Участвуйте в судебном процессе. При необходимости предоставьте суду дополнительные доказательства и аргументы во время процесса.

- Дождитесь решения суда. После рассмотрения дела, суд вынесет решение о признании или непризнании договора займа недействительным.

Важно помнить

Оспаривание договора займа — это юридический процесс, который может занять время и требует внимательного подхода. Вам стоит обратиться к опытному юристу или юридической консультации, чтобы обеспечить у вас были все шансы на успех в данном деле.

Как проверить наличие «фейкового» займа?

Какие признаки указывают на «фейковый» заем?

Существуют несколько признаков, которые можно учесть при проверке наличия «фейкового» займа:

- Ненадежный кредитор. Обратите внимание на репутацию организации предоставляющей займ. Поиск отзывов и информации о ней в интернете поможет узнать, действительно ли она занимается кредитованием.

- Слишком выгодные условия. Внимательно изучите условия займа. Если процентная ставка намного ниже, чем на рынке, это может быть признаком мошенничества.

- Отсутствие официального сайта. Проверьте наличие официального сайта у кредитора. Наличие качественного и информативного сайта является положительным признаком.

- Нецелевое использование средств. Если кредитор просит вас перевести деньги на личный счет или внести предоплату, это может быть признаком мошенничества. Обратите внимание на то, в каких целях будут использованы заемные средства.

Как связаться с официальными кредиторами?

Если есть сомнения в надежности кредитора, всегда стоит обратиться в органы правоохранительных органов или в финансовые организации, чтобы узнать о статусе кредитора и возможности предоставления займа. Кроме того, рекомендуется связаться с надзорными органами и проконсультироваться с юристом, чтобы получить подробную информацию о кредиторе и его лицензии.

Зачем проверять наличие «фейкового» займа?

Проверка наличия «фейкового» займа необходима для защиты ваших финансовых интересов. Попадание в ловушку мошенников может привести к серьезным финансовым потерям и проблемам с кредитной историей. Поэтому, перед подписанием договора на займ, рекомендуется убедиться в надежности кредитора и правдивости предлагаемых условий.

Опасайтесь «фейковых» займов и будьте осторожны в своих финансовых операциях.

Как вернуть деньги после дачи в долг без расписки

1. Обратитесь к знакомым и свидетелям

Если вы дали деньги в долг без расписки и нужно вернуть их, попросите свидетелей, которые были присутствовали при передаче денег, выступить в качестве свидетелей этой сделки. Их показания могут быть существенным доказательством вашего долга.

2. Воспользуйтесь судебным путем

Если все мирные попытки вернуть деньги не увенчались успехом, вы можете обратиться в суд с иском о взыскании долга. Для этого важно иметь все возможные доказательства, которые подтверждают факт дачи в долг и соглашения о возврате средств.

3. Составьте исковое заявление

В исковом заявлении необходимо указать все существенные факты, подтверждающие договоренность о возврате долга, даты и условия его передачи. Также следует указать требуемую сумму и причину необходимости возврата.

4. Обратитесь к профессионалам

Если у вас возникают трудности при составлении искового заявления или ведении дела в суде, рекомендуется обратиться к опытному юристу, который поможет вам в процессе взыскания долга и защитит ваши интересы.

5. Соблюдайте сроки предъявления исков

Не забывайте о том, что есть определенные сроки предъявления исков, которыми необходимо соблюдать. В случае пропуска этих сроков может возникнуть преследование приводящее к утрате права требовать долг.

- Возвращение долга, данного без расписки, может быть сложным процессом, но не невозможным.

- Свидетельские показания и судебный путь могут помочь доказать факт дачи долга и соглашения о возврате средств.

- Рекомендуется составить исковое заявление, указывая все существенные факты и сроки предъявления исков.

- В случае затруднений рекомендуется обратиться к профессиональному юристу, который поможет в взыскании долга.

Как защититься от несанкционированного распоряжения имуществом?

Вот несколько способов, как избежать несанкционированного распоряжения имуществом:

- Установление ограничений на распоряжение имуществом. Вы можете установить ограничения, связанные с распоряжением вашим имуществом, например, включить его в список наследства или прописать в вашем завещании, чтобы предотвратить его незаконное распоряжение.

- Получение санкций суда. Если вы считаете, что кто-то пытается несанкционированно распорядиться вашим имуществом, вы можете обратиться в суд и получить санкции для защиты своих прав.

Дополнительные рекомендации:

- Контролируйте финансовые операции и документацию. Важно следить за всеми финансовыми операциями и документами, связанными с вашим имуществом. Это поможет выявить любые несанкционированные действия и своевременно предпринять меры для защиты.

- Общайтесь с профессионалами. В случае угрозы несанкционированного распоряжения имуществом, имеет смысл обратиться к квалифицированным юристам или специалистам, которые помогут вам в разрешении этой ситуации. Они смогут дать советы и предложить наиболее эффективные варианты защиты ваших прав.

| Преимущества | Недостатки |

|---|---|

| Не всегда удается найти надежного и ответственного арендатора. | |

| Установление ограничений на распоряжение имуществом помогает защитить его от незаконного использования. | Ограничения могут быть обжалованы в суде и потребуют юридической защиты. |

| Получение санкций суда защищает ваши права и обеспечивает законность распоряжения имуществом. | Судебный процесс может быть затратным и занимать много времени. |

Если вы соблюдаете правовые меры предосторожности и следуете рекомендациям, вы можете эффективно защитить своё имущество от несанкционированного распоряжения. В случае возникновения проблем вам всегда следует обратиться за юридической помощью для защиты ваших прав и интересов.

Как избежать подобных ситуаций

Для того чтобы избежать неприятных ситуаций, связанных с принудительным взятием кредита, следует принять несколько мер предосторожности.

1. Будьте бдительны при предоставлении личной информации

Никогда не передавайте никому свои личные данные, включая номера паспортов, пин-коды или другие конфиденциальные сведения. Всегда проверяйте, к кому обращаетесь и по какой причине требуется предоставление подобной информации.

2. Остерегайтесь подозрительных звонков и сообщений

Если вам поступило подозрительное письмо или звонок, требующий немедленного взятия кредита под угрозой каких-либо последствий, будьте осмотрительны. Обязательно уточните информацию у официального представителя банка и не принимайте поспешных решений.

3. Не подписывайте ничего без полного понимания

Перед подписанием любых документов связанных с кредитованием, учитывайте обязательство осознанности. Внимательно прочитайте все условия и возможные последствия, уточните сомнительные моменты и обратитесь за консультацией к юристу, если нужно.

4. Следите за своими финансами

Будьте внимательны к своим личным финансам и операциям с банковскими счетами. Регулярно проверяйте выписки и операции. Если у вас возникли подозрения или обнаружены несанкционированные списания, сразу же обратитесь в банк и предоставьте им все необходимые данные для расследования.

5. Защитите себя юридически

В случае, если вы столкнулись с незаконным принуждением к взятию кредита, обратитесь к юристу. Он поможет вам разобраться в правовых аспектах и защитить ваши интересы перед судом.

Как мошенники используют ЭЦП для мошеннических сделок с недвижимостью

Как мошенники производят сделки с недвижимостью при помощи ЭЦП?

Мошенники используют следующие методы для осуществления мошеннических сделок:

- Получение доступа к ЭЦП жертвы: мошенники могут украсть или получить доступ к компьютеру и учетной записи потенциальной жертвы, чтобы иметь возможность подписывать документы от ее имени.

- Создание поддельных доверенностей: мошенники могут подделать документы, такие как доверенности или соглашения о найме, и электронно подписать их с использованием ЭЦП потерпевшего. Таким образом, они могут провести сделку на недвижимость от его имени, не имея на самом деле его согласия.

- Внедрение вредоносного кода: мошенники могут использовать вредоносный код или программное обеспечение для получения доступа к ЭЦП жертвы, подписывая подозрительные документы.

Как защититься от мошеннических сделок с использованием ЭЦП?

Следующие меры помогут защитить вашу ЭЦП от злоумышленников:

- Надежный пароль и защита учетной записи: используйте сложный пароль для своей учетной записи и регулярно изменяйте его. Задействуйте двухэтапную аутентификацию для усиления защиты.

- Не доверяйте никому вашей ЭЦП: не передавайте свою ЭЦП третьим лицам и не разрешайте никому использовать ее от вашего имени. Будьте особенно внимательны при работе на публичных компьютерах или сетях.

- Постоянное обновление программного обеспечения: убедитесь, что ваша ЭЦП защищена современными мерами безопасности и обновляйте программное обеспечение регулярно.

Мошенники всегда будут искать новые способы оформления мошеннических сделок, и использование ЭЦП — только один из них. Важно быть бдительными и принимать необходимые меры предосторожности для защиты своей ЭЦП и личных данных. Если вы стали жертвой мошенничества, незамедлительно обратитесь в правоохранительные органы для возможности вернуть свои права и ограничить ущерб.

Зачем и кому нужна инициатива?

Зачем нужна инициатива?

Инициатива позволяет:

- Решать проблемы. Энергичные и проактивные люди не ждут, пока проблема разрешится сама собой. Они ищут пути решения ситуаций, находят новые идеи и предлагают свои решения, что в итоге позволяет им быть эффективными и успешными.

- Творчески мыслить. Инициатива способствует творческому мышлению, поскольку она требует непривычности к ситуациям и новым подходам. Такие люди находят оригинальные решения и могут предложить нестандартные идеи.

- Развиваться. Инициативные люди постоянно развиваются и совершенствуются. Они стремятся к новым знаниям и навыкам, активно изучают новые технологии и методы работы.

- Добиваться успеха. Инициатива является важным аспектом успешной карьеры и достижения личных целей. Люди, которые проявляют инициативу, обычно более самоуверенны, амбициозны и мотивированы к достижению успеха.

Кому нужна инициатива?

Инициатива полезна:

- Руководителям и бизнес-лидерам. Инициативные сотрудники способствуют росту организации и обеспечивают ее развитие. Они могут предлагать новые стратегии, инновационные подходы и помогать достичь более высоких показателей.

- Команде. Инициатива в команде позволяет раскрыть потенциал каждого сотрудника, достичь совместных целей и создать успешное рабочее окружение. Это способствует росту продуктивности и повышению качества работы.

- Личному развитию. Инициатива помогает развивать самостоятельность, ответственность и уверенность в себе. Она дает возможность обрести новые навыки, опыт и знания, которые могут быть полезны в различных сферах жизни.

- Обществу. Инициативные люди способны внести значение в общество, предлагая и внедряя новые проекты, идеи и социальные программы. Они могут стать драйверами изменений и внести вклад в улучшение жизни многих людей.

Статьи про кредиты у вас в почте

Получайте полезную информацию о кредитах и финансовых возможностях прямо в своей почте. Наша команда экспертов подготовила специальные статьи, которые помогут вам сделать осознанный выбор и узнать о новых продуктах и услугах.

1. Как получить кредит с минимальными процентами

Кредиты с низкими процентными ставками помогают сэкономить деньги и позволяют взять заем на выгодных условиях. В данной статье мы подробно расскажем о том, как найти такой кредит и какие документы потребуются для его получения.

- Используйте кредитный калькулятор для расчета ежемесячных платежей и суммы переплаты по кредиту.

- Ознакомьтесь с финансовыми организациями, предлагающими специальные акции и возможность получения кредита с минимальными процентами.

- Соберите все необходимые документы заранее, чтобы сэкономить время при оформлении кредита.

2. Лучшие условия кредитования для покупки жилья

Мечтаете о собственной квартире или доме? В данной статье мы расскажем о лучших кредитных предложениях для покупки жилья и подскажем, как получить ипотеку с выгодными условиями.

- Изучите различные банки и кредитные программы, чтобы найти самое выгодное предложение.

- Узнайте о возможности получения государственной поддержки при покупке жилья.

- Подготовьте необходимые документы, такие как выписка с работы и справка о доходах.

3. Как погасить кредит раньше срока

Хотите избавиться от кредитных обязательств как можно скорее? Мы расскажем вам о различных способах досрочного погашения кредита и поделимся советами по ускорению этого процесса.

| Способы погашения кредита: | Преимущества: |

| Ежемесячные платежи большей суммы | Уменьшение срока кредита и переплаты по процентам |

| Досрочное погашение части долга | Уменьшение ежемесячных платежей и переплаты по процентам |

| Рефинансирование кредита | Снижение процентной ставки и суммы платежей |

Подписывайтесь на нашу рассылку статей о кредитах и получайте самую актуальную информацию прямо в своей электронной почте. Будьте в курсе новых предложений и вопросов финансового планирования.

Что делать, если мошенники оформили займ на ваше имя?

Мошенничество с займами становится все более распространенной проблемой, с которой сталкиваются люди. Если вы узнали, что мошенники оформили займ на ваше имя, важно принять несколько непосредственных мер для защиты своих финансов и своей кредитной истории. Вот что нужно сделать:

1. Свяжитесь с банком или МФО

Первым шагом должно быть немедленное связывание с банком или МФО, которые выдавали этот займ. Сообщите им о произошедшем мошенничестве и запросите подробную информацию о займе: сумму, сроки, условия. Это поможет вам получить полную картину того, что произошло.

2. Заявление в полицию

Один из важнейших шагов, которые вы должны предпринять, это подать заявление в полицию о мошенничестве, чтобы привлечь виновных к ответственности. Предоставьте полиции все подробности о произошедшем и имейте в виду, что вам могут потребоваться дополнительные документы для подтверждения вашей невиновности.

3. Заморозьте кредитную историю

Обратитесь в бюро кредитных историй и запросите заморозку своей кредитной истории. Это поможет предотвратить возможное ухудшение вашей кредитной репутации и наложение на вас дополнительных долгов или обязательств.

4. Смените пароли и пин-коды

Возможно, мошенники получили доступ к вашим личным данным, что позволило им оформить займ на ваше имя. Чтобы предотвратить дальнейшие несанкционированные операции, смените все пароли и пин-коды, связанные с вашими финансовыми учетными записями.

5. Внимательно следите за своими финансовыми операциями

Проверяйте свои банковские и кредитные отчеты на наличие подозрительных транзакций. Если вы обнаружите несанкционированные операции, немедленно свяжитесь с банком или МФО и сообщите им о произошедшем.

| Действия | Непосредственные меры |

|---|---|

| 1 | Связаться с банком или МФО |

| 2 | Подать заявление в полицию |

| 3 | Заморозить кредитную историю |

| 4 | Сменить пароли и пин-коды |

| 5 | Следить за финансовыми операциями |

В случае обнаружения мошенничества с займами на ваше имя, ручаться за то, что другие люди в будущем не смогут взять кредит от вашего имени, может оказаться сложной задачей. Поэтому важно принять все необходимые меры для защиты своих финансов и своей кредитной истории в самый ранний срок.

Что делать в случае незаконного оформления займа мошенниками?

Незаконное оформление займа мошенниками может стать серьезной проблемой для людей, которые сталкиваются с такой ситуацией. Но есть несколько шагов, которые можно предпринять, чтобы защитить свои права и вернуться к нормальному состоянию:

1. Соберите доказательства

Первым делом важно собрать все доказательства о незаконном оформлении займа. Фотографии, видеозаписи, записи разговоров, письма, сообщения – все это может помочь вам в дальнейшем.

2. Обратитесь в полицию

Следующим шагом является обращение в полицию. Расскажите о случившемся, предоставьте им все собранные доказательства и объясните ситуацию подробно. Будьте готовы кооперироваться с правоохранительными органами.

3. Свяжитесь с юристом

Необходимо обратиться к юристу, специализирующемуся в области кредитных и хозяйственных дел. Он сможет оценить вашу ситуацию, предоставить консультацию и оказать помощь в разрешении правовых вопросов.

4. Информируйте свой банк

Сообщите своему банку о случившемся и запросите детали о транзакциях, связанных с незаконным оформлением займа. Банк сможет принять меры для защиты ваших финансовых интересов и помочь вам вернуть украденные средства.

5. Установите контроль над своей кредитной историей

Мошенники могут использовать ваши личные данные для оформления других кредитов или займов. После случившегося, проверьте свою кредитную историю и уведомите кредитные бюро о случившемся для предотвращения возможной кредитной мошеннической деятельности.

Не стоит отчаиваться, если вы столкнулись с незаконным оформлением займа мошенниками. Следуя этим шагам и консультируясь с профессионалами, вы сможете восстановить свои права и защитить свои финансовые интересы.

Велики ли шансы выиграть суд?

Прежде чем принять решение о подаче в суд, необходимо оценить свои шансы на выигрыш. Ниже представлены ключевые факторы, которые помогут вам понять, каковы ваши перспективы.

1. Доказательства

Важность доказательств не может быть недооценена. Суд основывается на фактах, поэтому у вас должны быть убедительные и достоверные доказательства в вашу пользу. К ним могут относиться письма, контракты, фотографии, видеозаписи, свидетельские показания и другие материалы.

2. Сильная аргументация

Судьи принимают решение на основе аргументов сторон. Поэтому важно представить свою позицию ясно и логично, подкрепив ее ссылками на прецеденты, законы или другие правовые акты. Необходимо также уметь отвечать на аргументы противоположной стороны и находить преимущества в своих рассуждениях.

3. Компетентность адвоката

Выбор квалифицированного адвоката может существенно повысить ваши шансы на выигрыш в суде. Адвокат с опытом работы в подобных делах сможет разработать эффективную стратегию и представлять ваши интересы на суде.

4. Знание законодательства

Важно иметь хорошее знание законодательства, регулирующего вашу ситуацию. Это позволит вам использовать подходящие статьи и нормы в своих аргументах и доказательствах. Также важно обратить внимание на сроки и процедуры подачи иска, чтобы избежать проблем с допустимостью дела.

5. Судья и обстоятельства

Имеется множество факторов, которые могут повлиять на решение суда, включая личные убеждения судьи, прецеденты, рейтинг судебной системы и даже общественное мнение. В зависимости от обстоятельств, ваши шансы на успех могут значительно измениться.

6. Возможность урегулирования вне суда

Перед тем, как пойти на судебное разбирательство, рассмотрите возможность урегулирования спора вне суда. Медиация или переговоры могут привести к договоренности и избежать долгой и дорогостоящей процедуры судебного разбирательства.

Шансы на выигрыш в суде зависят от множества факторов. Компетентный адвокат, сильная аргументация и достоверные доказательства сыграют важную роль в вашем успехе. Тем не менее, каждое дело имеет свои особенности, и результат может сильно отличаться в зависимости от судьи и обстоятельств. Поэтому важно тщательно оценить свои шансы и принять взвешенное решение о продолжении дела в суде.

Как получить заем в банке для погашения кредита другого человека?

Иногда возникают ситуации, когда необходимо взять заем в банке, чтобы погасить кредит другому лицу. В этой статье мы расскажем, как правильно оформить заявку на заем в банке и получить нужную сумму денег.

1. Определитесь с вариантом займа

Прежде чем подавать заявку в банк, определитесь с вариантом займа, который подходит вам и вашему знакомому. Можете выбрать между частным займом или официальным кредитом.

2. Соберите все необходимые документы

Подготовьте все необходимые документы для оформления заявки на кредит. В зависимости от выбранного варианта займа, вам понадобятся паспорт, справка о доходах, выписка из банка и документы, подтверждающие вашу связь с тем, кому вы планируете погасить кредит.

3. Обратитесь в банк

После того, как у вас все готово, обратитесь в банк. Объясните свою ситуацию менеджеру и предоставьте все необходимые документы. Не забудьте уточнить условия займа и процентные ставки.

4. Ожидайте решения банка

После подачи заявки в банк, ожидайте решения. Обычно банк рассматривает заявки в течение нескольких дней. Если все условия будут соблюдены, в ближайшее время вам сообщат о решении.

5. Получите деньги и погасите кредит

Если ваша заявка будет одобрена, получите деньги в соответствии с условиями займа. Затем погасите кредит, который нужно было погасить другому человеку. Убедитесь, что все долги погашены полностью и вовремя.

Преимущества оформления займа в банке

- Официальное оформление займа

- Прозрачные условия кредитования

- Возможность получить большую сумму денег

- Наличие графика погашения кредита

Какие проблемы могут возникнуть

- Отказ в выдаче займа

- Высокие процентные ставки

- Необходимость предоставления большого количества документов

- Ограничения по возрасту или доходу

Важно помнить, что при погашении кредита другого человека вы берете на себя ответственность за своевременное погашение долга. Убедитесь, что вы финансово готовы выполнить все обязательства перед банком. И не забывайте соблюдать договоренности с человеком, с кем у вас есть долговая связь.

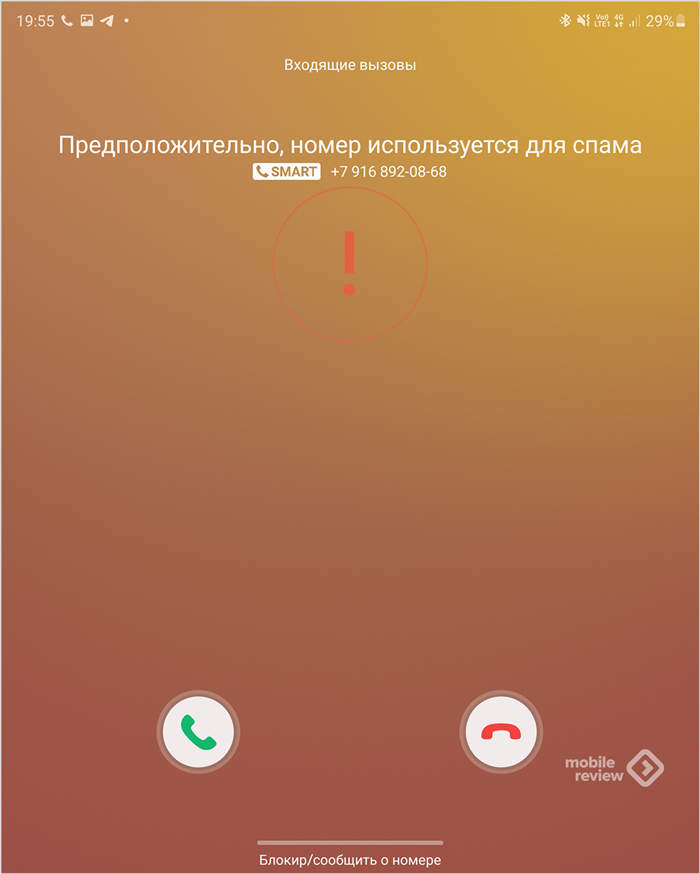

Как определить, что вам звонит мошенник

Незнакомый номер

Если на ваш телефон звонит номер, который вы не распознаете, будьте осторожны. Мошенники обычно используют незнакомые номера, чтобы затруднить идентификацию.

Непрофессиональная речь

Мошенники зачастую проявляют непрофессионализм в речи, испытывают затруднения с языком или имеют акцент, не характерный для вашего региона. Это может быть признаком мошенничества.

Предложение слишком хорошо, чтобы быть правдой

Будьте бдительны, если вам предлагают какое-то выгодное предложение, которое кажется слишком хорошим, чтобы быть правдой. Мошенники используют такие методы, чтобы привлечь вас и украсть ваши финансы.

Притискание времени

Мошенники часто используют тактику притискивания времени, говоря вам, что вам нужно принять решение мгновенно. Они хотят, чтобы вы не успели подумать и сразу согласились на их предложение. Будьте осторожны в таких ситуациях, и не принимайте поспешных решений.

Запрос личной информации

Мошенники могут попросить вас предоставить личную информацию, такую как номера кредитных карт, номера социального страхования или пароли. Никогда не сообщайте такую информацию по телефону, особенно если вас о ней не просили.

Используйте Google или другие инструменты

Если вам все еще необходимо убедиться, что звонит мошенник, попробуйте ввести номер телефона в поисковую систему, такую как Google. Возможно, вы найдете отзывы или предупреждения от других людей, которые уже сталкивались с этим номером.

Проконсультируйтесь с представителем компании

Если вам звонит кто-то, утверждающий, что представляет какую-то компанию или организацию, попросите перезвонить им самостоятельно по официальному номеру. Таким образом, вы сможете убедиться в их подлинности и избежать мошенничества.

Следуя этим простым советам, вы сможете защитить себя от мошенников и сохранить свои финансы в безопасности.