При погашении кредита в ОТП банке необходимо учесть особенности последнего платежа. Важно произвести его вовремя, соблюсти все условия контракта и избежать штрафных санкций. Клиенты также могут рассчитывать на консультацию и помощь сотрудников банка при возникновении вопросов или трудностей в процессе погашения задолженности.

Онлайн-сервисы ОТП Банка. Вся информация по кредиту.

Сервисы ОТП Банка предоставляют клиентам удобные и простые инструменты для управления кредитами. Вам больше не нужно тратить время на посещение банка или звонки в контакт-центр. Онлайн-сервисы позволяют получить всю необходимую информацию по кредиту и осуществлять платежи в удобное время и из любого места.

Онлайн-сервисы ОТП Банка:

- Интернет-банк — вход в личный кабинет через официальный сайт ОТП Банка, где вы можете ознакомиться с условиями кредита, проверить остаток долга, узнать дату следующего платежа и оплатить кредит онлайн.

- Мобильное приложение — установите мобильное приложение ОТП Банка на свой смартфон или планшет и получайте все необходимые сведения о кредите на лету. Также вы сможете осуществить платежи через приложение, используя свой телефон.

- СМС-уведомления — подключите эту услугу и получайте СМС-уведомления о предстоящих платежах, остатке долга и других важных событиях, связанных с вашим кредитом.

Преимущества использования онлайн-сервисов ОТП Банка:

- Экономия времени — все операции с кредитом можно выполнять в режиме онлайн, без необходимости посещать офис банка или общаться с операторами контакт-центра.

- Удобство и доступность — вы можете воспользоваться сервисами ОТП Банка в любое удобное для вас время и из любого места с доступом в Интернет.

- Контроль над кредитом — вы всегда можете отслеживать остаток долга, сроки платежей и другую информацию о вашем кредите, что поможет вам планировать свои финансы.

- Безопасность — ОТП Банк обеспечивает высокий уровень защиты ваших финансовых данных, используя современные технологии шифрования.

Пример информации, доступной в онлайн-сервисах ОТП Банка:

| Информация | Как получить |

|---|---|

| Остаток долга | Личный кабинет в Интернет-банке или мобильное приложение |

| Срок следующего платежа | СМС-уведомление или личный кабинет |

| История платежей | Личный кабинет в Интернет-банке или мобильное приложение |

Онлайн-сервисы ОТП Банка предоставляют удобный и безопасный способ управления вашим кредитом. Используйте эти инструменты, чтобы всегда быть в курсе своих финансов и своевременно погашать кредитные обязательства.

Ссудная задолженность: что это такое и какая она бывает

Виды ссудной задолженности:

- Основная задолженность – сумма ссуды, полученной заемщиком. При погашении кредита основная ссудная задолженность уменьшается.

- Проценты – сумма, которую заемщик должен заплатить банку за пользование кредитом. Проценты начисляются на ссудную задолженность и увеличивают ее размер.

- Штрафы и пени – сумма, которая начисляется заемщику за просрочку платежей или невыполнение других условий договора кредита. Штрафы и пени могут быть как фиксированной суммой, так и процентным сбором от задолженности.

Принципы погашения ссудной задолженности:

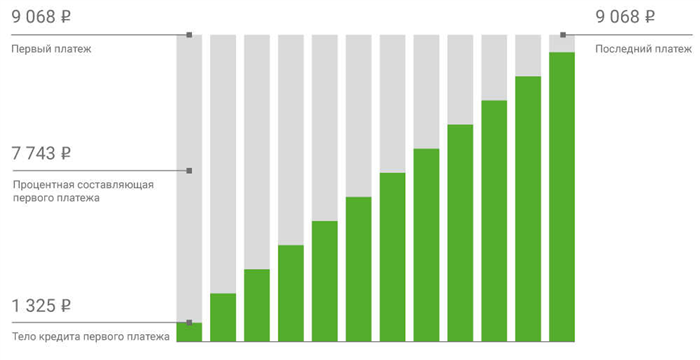

- При погашении кредита в первую очередь погашается процентная задолженность, а остаток идет на погашение основной ссудной задолженности.

- Заемщик может досрочно погасить кредит или часть кредита. В этом случае проценты начисляются только на остаток ссудной задолженности.

- Неисполнение обязательств по погашению ссудной задолженности может привести к частичному или полному списанию долга, а также негативным последствиям для кредитной истории заемщика.

Важно помнить: ссудная задолженность является обязательством заемщика перед кредитором и должна быть погашена в соответствии с условиями договора кредита. Невыполнение обязательств может привести к негативным последствиям и ограничениям в будущем.

Как узнать, есть ли задолженность в ОТП Банке?

1. Онлайн-банкинг

Один из простых способов узнать о задолженности в ОТП Банке — это воспользоваться онлайн-банкингом. Если у вас есть доступ к интернет-банкингу, вы можете легко проверить состояние своего счета и наличие задолженностей. Просто войдите в свой аккаунт и найдите раздел, показывающий вашу задолженность перед банком.

2. Мобильное приложение

Если у вас установлено мобильное приложение ОТП Банка, вы также можете проверить свою задолженность через него. Зайдите в приложение, войдите в свой аккаунт и найдите раздел, где можно увидеть информацию о задолженностях.

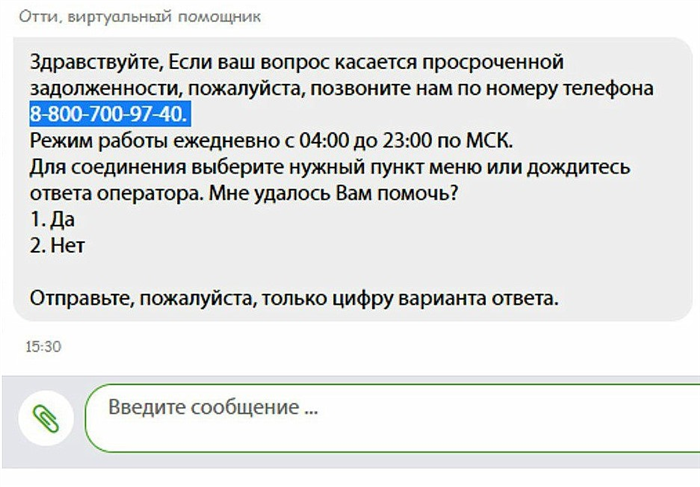

3. Колл-центр

Если у вас нет доступа к онлайн-банкингу или мобильному приложению, вы всегда можете связаться с колл-центром ОТП Банка и узнать о своей задолженности у оператора. Обычно вам потребуется предоставить свои персональные данные и номер счета или паспорта для проверки.

4. Личный визит в отделение

Если вам удобнее лично обратиться в отделение банка, вы всегда можете сделать это. Приходите в отделение ОТП Банка, предоставьте свои документы для идентификации и спросите сотрудников банка о вашей задолженности. Они помогут вам проверить ваш счет и ответить на все вопросы.

Важно помнить, что ОТП Банк может обновлять информацию о задолженности с задержкой, поэтому ваши данные могут быть неактуальными на момент проверки. Чтобы быть в курсе своей текущей задолженности, рекомендуется проверять ее регулярно и своевременно выполнять платежи.

Как оплатить задолженность по кредиту

Если у вас возникли проблемы с выплатой задолженности по кредиту, существует несколько способов оплатить задолженность и восстановить финансовую стабильность.

1. Погашение задолженности полностью

Наиболее надежным способом является полное погашение задолженности по кредиту. Для этого вы можете использовать личные сбережения, воспользоваться помощью родственников или продать ненужные вещи или имущество. Это позволит вам избежать дальнейших проблем с кредитором и сохранить свою кредитную историю.

2. Рассрочка или договоренности о выплатах

Если у вас нет возможности полностью погасить задолженность, вы можете обратиться в банк и попросить о рассрочке или договоренностях о выплатах. Банк может предложить различные варианты, такие как увеличение срока кредита или установление временного периода, в течение которого вы сможете выплачивать меньшие суммы. Важно своевременно выполнять условия договоренности, чтобы избежать штрафных санкций и проблем с кредитной историей.

3. Перекредитование

Перекредитование является еще одним вариантом для оплаты задолженности по кредиту. При перекредитовании вы берете новый кредит, чтобы погасить старую задолженность. Это может быть выгодным вариантом, если вы получите более низкий процент по новому кредиту. Однако перед принятием решения о перекредитовании, необходимо внимательно изучить условия нового кредита и учесть все возможные дополнительные расходы.

4. Работа с кредитным консультантом

Если у вас возникли трудности с оплатой задолженности по кредиту, полезно обратиться к профессиональному кредитному консультанту. Консультант поможет вам разработать план действий, который будет соответствовать вашим финансовым возможностям и поможет вам погасить задолженность в наиболее эффективный и комфортный способ.

5. Расширение источников дохода

Для погашения задолженности по кредиту можно рассмотреть возможности расширения источников дохода. Вы можете найти временную работу, начать сдавать в аренду недвижимость или машины, заняться фрилансом или развивать свой собственный бизнес. Дополнительный доход поможет вам улучшить финансовое положение и выплатить задолженность по кредиту в срок.

Погашение потребительских и нецелевых кредитов ОТП Банка

Способы погашения кредита в ОТП Банке:

- Погашение наличными – наличные деньги можно внести в филиале банка или через специализированный банкомат, поддерживающий такую операцию.

- Погашение через банкоматы – клиент может внести деньги через банкомат, используя карточку и специальные функции погашения кредита. Важно учитывать комиссию, которую может взимать банкомат.

- Погашение через интернет-банк – клиент может воспользоваться услугой интернет-банка ОТП Банка и произвести оплату кредита онлайн, используя платежную систему или банковскую карту.

- Автопогашение – клиент может настроить автопогашение, когда банк ежемесячно списывает средства с его банковского счета.

Важные моменты при погашении кредита:

- Погашение задолженности по кредиту — клиент должен регулярно погашать задолженность, выплачивая проценты и основную сумму кредита. Важно следить за сроками погашения.

- Досрочное погашение — клиент имеет право досрочно погасить кредит, погасив оставшуюся сумму в любое время до окончания срока договора. При этом может быть взимаемая комиссия за досрочное погашение, которую нужно уточнить в банке.

- Уплата процентов — при погашении кредита следует учитывать, что проценты начисляются за пользование кредитом каждый день. Поэтому раннее погашение может сэкономить на сумме процентов.

Преимущества своевременного погашения:

Своевременное погашение кредита в ОТП Банке имеет следующие преимущества:

- Повышение кредитного рейтинга и улучшение кредитной истории.

- Снижение общих затрат на выплату процентов.

- Уверенность в финансовой стабильности и улучшение отношений с банком для будущих кредитных операций.

Учитывая вышеперечисленные факторы, правильное погашение кредита в ОТП Банке является важным шагом в обеспечении финансовой безопасности и достижении финансовых целей клиента.

Что делать, если вы допустили просрочку в ОТП Банке

Просрочка по кредиту в ОТП Банке может быть неприятным событием, но не отчаивайтесь. Есть действия, которые можно предпринять, чтобы решить эту ситуацию и минимизировать негативные последствия.

1. Понять причину просрочки

Первым шагом вам необходимо разобраться, почему возникла просрочка. Возможные причины могут быть различными: потеря работы, неожиданные расходы, забытые платежи и т.д. Определите и сделайте анализ причин просрочки, чтобы понять, как можно избежать подобной ситуации в будущем.

2. Свяжитесь с отделом по работе с просроченными платежами

Не оставайтесь в стороне, свяжитесь с отделом по работе с просроченными платежами ОТП Банка. Объясните свою ситуацию и попросите помощи. Они могут предложить вам варианты решения проблемы, такие как реструктуризация или программы помощи для клиентов с просрочками.

3. Постарайтесь урегулировать долг досудебным путем

Приложите все усилия, чтобы решить проблему досудебно. Предложите банку погасить долг по частям или добровольно вернуть задолженность в течение определенного срока. Используйте переговоры и возможность договориться с банком на условиях, выгодных для вас.

4. Обратитесь к профессиональному юристу

Если вы не можете самостоятельно решить проблему просрочки, обратитесь за помощью к профессиональному юристу. Он сможет оценить вашу ситуацию и предложить юридические стратегии для решения проблемы с просрочкой.

5. Изучите возможности по улучшению финансового положения

Изучите свои финансовые возможности и попытайтесь сократить расходы, чтобы иметь больше денег на выплату кредита. Создайте бюджет и приоритизируйте свои расходы. Рассмотрите возможность дополнительного заработка или обратитесь к финансовому консультанту для получения советов по управлению личными финансами.

Не стоит откладывать проблему просрочки на потом. Чем быстрее вы принимаете меры, тем легче будет вам решить эту ситуацию. Будьте ответственными и действуйте своевременно!

Потребительский кредит. Если вы купили товар в кредит в магазине.

1. Понимание специфики потребительского кредита

Потребительский кредит – это кредит, предоставляемый физическим лицам на покупку товаров или услуг. Важно понимать, что при покупке товара в кредит в магазине, вы выступаете в качестве заемщика, а магазин – в качестве кредитора.

2. Изучение кредитного договора

Перед подписанием кредитного договора в магазине необходимо внимательно изучить все условия сделки, включая процентную ставку, срок кредитования, сумму платежа и возможные штрафы за задержку платежей.

3. Оплата первого взноса

При приобретении товара в кредит в магазине могут потребовать оплатить первоначальный взнос. Это может быть определенный процент от стоимости товара или фиксированная сумма. Оплата первого взноса является обязательным условием получения кредита.

4. Ежемесячные платежи

После покупки товара в кредит в магазине, вам необходимо будет регулярно выплачивать ежемесячные платежи по кредиту. Сумма и срок таких платежей указываются в кредитном договоре. При невыполнении обязательств могут возникнуть негативные последствия, такие как штрафы или проблемы с кредитной историей.

5. Последний платеж по кредиту

Когда приходит время выполнить последний платеж по кредиту, необходимо убедиться в точности выплаты суммы и закрытия кредита. Важно своевременно уведомить магазин о своем намерении погасить кредит и выяснить все необходимые детали.

6. Сохранение документов

После полного погашения кредита важно сохранять все документы, подтверждающие этот факт. Это может понадобиться в будущем при необходимости документального подтверждения.

При покупке товара в кредит в магазине необходимо всегда быть ответственным и добросовестным заемщиком. Правильное выполнение всех обязательств по кредиту поможет избежать проблем и сохранить свою кредитную репутацию.

Когда могут потребоваться сведения о кредитной задолженности?

Сведения о кредитной задолженности могут быть потребованы в различных ситуациях, связанных с деятельностью банка, кредитной организации или другой заинтересованной стороны. Ниже приведены основные случаи, когда могут быть запрошены сведения о кредитной задолженности:

-

Одобрение нового кредита: Банк или кредитная организация может запросить информацию о текущей кредитной задолженности заемщика для оценки его платежеспособности перед одобрением нового кредита. Это позволяет оценить риск возникновения просроченной задолженности и выработать решение о выдаче нового кредита.

-

Обеспечение исполнения обязательств: В ситуациях, когда кредитору необходимо обеспечить исполнение обязательств заемщика, он может запросить информацию о его кредитной задолженности. Это может быть связано с предоставлением залога, поручительства или других форм обеспечения возврата кредита.

-

Оценка кредитоспособности при получении услуг: Некоторые услуги и контракты могут требовать предварительной оценки кредитоспособности клиента. В таких случаях могут быть запрошены сведения о кредитной задолженности для определения способности клиента оплатить услуги или соблюдать финансовые обязательства.

-

Судебные процессы: В процессе судебных процессов, связанных с кредитными спорами или взысканием долгов, суд или другие участники процесса могут запросить информацию о кредитной задолженности заемщика в целях доказательства наличия или отсутствия задолженности.

В целом, запрос сведений о кредитной задолженности может возникнуть в любой ситуации, связанной с проверкой финансовой надежности или исполнения финансовых обязательств. Важно отметить, что подобные запросы должны осуществляться в рамках действующего законодательства и с учетом прав заемщика на конфиденциальность информации.

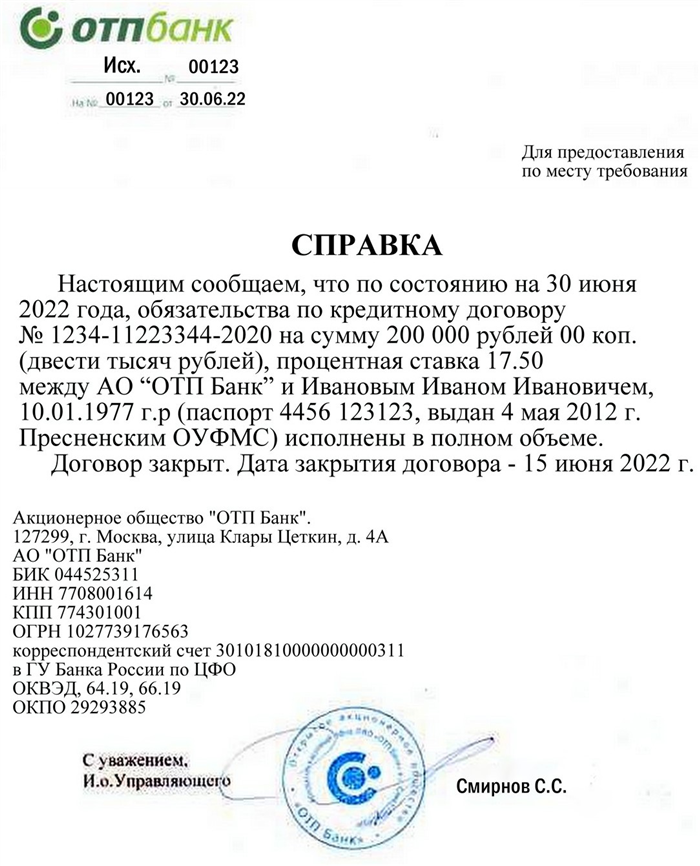

Справка о задолженности в ОТП Банке

Для получения справки о задолженности в ОТП Банке необходимо выполнить несколько простых действий. Ознакомьтесь с нижеприведенной информацией, чтобы узнать, как получить данную справку.

Как получить справку о задолженности в ОТП Банке:

- Подготовьте необходимые документы: паспорт и договор о кредите.

- Свяжитесь с отделом обслуживания клиентов банка по телефону и уточните, каким образом можно получить справку о задолженности.

- Договоритесь о встрече с банковским сотрудником для получения справки или узнайте, как можно получить справку по электронной почте.

- В случае личной встречи с сотрудником банка предъявите паспорт и договор о кредите для подтверждения личности и права на получение справки.

- Если справка будет отправлена по электронной почте, убедитесь, что вы указали правильный адрес электронной почты и проверьте папку «Спам», чтобы убедиться, что справка не попала туда.

Справка о задолженности в ОТП Банке будет содержать следующую информацию:

- ФИО клиента;

- Номер кредитного договора;

- Сумма задолженности;

- Сроки задолженности;

- Статус кредитного договора (активный/закрытый);

- Контактная информация отдела обслуживания клиентов.

Примечание: Справка о задолженности в ОТП Банке является юридическим документом, подтверждающим текущую задолженность клиента перед банком. Это необходимый документ, который может потребоваться при проведении различных финансовых операций или подтверждении своей платежеспособности.

Справка о задолженности в ОТП Банке может быть полезным инструментом для контроля вашей финансовой ситуации и своевременного погашения кредитных обязательств. Ознакомьтесь с процедурой получения данной справки и своевременно следите за состоянием задолженности по вашему кредитному договору.

Какая просрочка по кредиту допустима в ОТП Банке

ОТП Банк предоставляет различные виды кредитов своим клиентам и стремится помочь им в достижении их финансовых целей. Когда клиент берет кредит в банке, важно соблюдать условия, включая своевременный возврат долга. Однако жизнь не всегда идет по плану, и иногда возникают ситуации, когда клиент не может выплатить кредит вовремя. В таких ситуациях возникает вопрос: какая просрочка по кредиту допустима в ОТП Банке?

ОТП Банк и просрочка платежей по кредиту

ОТП Банк предлагает ряд гибких условий для клиентов, которые столкнулись с проблемами выплаты кредита. Банк осознает, что финансовые трудности могут возникнуть у любого и стремится быть гибким в решении таких ситуаций.

- ОТП Банк устанавливает определенные сроки просрочки, в течение которых клиент может заранее предупредить банк о возникшей проблеме и запросить решение ситуации без дополнительных штрафов и штрафных процентов.

- Определенные сроки просрочки распределяются в зависимости от типа кредита и его условий. Конкретные сроки просрочек можно уточнить в договоре кредита или обратившись к представителю ОТП Банка.

- Если клиент не в состоянии выполнить платеж вовремя, рекомендуется связаться с представителем банка и сообщить о проблеме. Банк будет рассматривать каждый случай индивидуально и предложит возможное решение.

- ОТП Банк стремится поощрять своих клиентов, которые откровенно общаются и работают над возвратом задолженности. Возможны торговые предложения по уменьшению суммы задолженности, реструктуризации кредита или предоставления дополнительных сроков для погашения.

ОТП Банк осознает, что финансовые трудности могут возникнуть у клиентов и старается помочь им в решении проблем. Если клиент столкнулся с просрочкой по кредиту, важно связаться с представителем банка и сообщить о ситуации. Каждый случай будет рассмотрен индивидуально, и банк предложит варианты решения, включая уменьшение суммы задолженности, реструктуризацию кредита или предоставление дополнительных сроков для погашения. Важно помнить, что сотрудничество с банком и открытая коммуникация могут помочь клиенту в решении финансовых проблем и возврате кредита в соответствии с условиями договора.

Последствия просрочки кредита в ОТП Банке

Просрочка выплаты по кредиту в ОТП Банке может иметь серьезные последствия для заемщика. Вот некоторые из них:

1. Начисление пени

ОТП Банк взимает пени за каждый день просрочки по кредиту. Размер пени обычно прописывается в договоре и зависит от суммы просроченного платежа.

2. Увеличение общей суммы задолженности

При просрочке кредитных платежей ожидается, что заемщик будет нести финансовые потери, связанные с увеличением общей суммы задолженности. ОТП Банк включает в эту сумму не только неуплаченные кредитные платежи, но и начисленные проценты и пени.

3. Попадание в реестр неплательщиков

При крайней степени просрочки кредитных платежей, ОТП Банк может передать информацию о заемщике в реестр неплательщиков. Это может негативно повлиять на кредитную историю заемщика и затруднить получение кредитов в будущем.

4. Судебные исковые разбирательства

Если заемщик систематически не выплачивает кредитные платежи и не реагирует на напоминания и предупреждения банка, ОТП Банк может обратиться в суд с иском о взыскании задолженности. Судебное разбирательство может привести к конфискации имущества заемщика.

5. Коллекторское взыскание

В случае невозможности взыскания задолженности с заемщика, ОТП Банк может передать дело коллекторскому агентству. Коллекторы будут предпринимать меры для взыскания долга, включая звонки, напоминания и даже посещение дома заемщика.

| Сумма просроченного платежа | Процентная ставка пени |

|---|---|

| До 1000 рублей | 0,1% |

| От 1000 до 5000 рублей | 0,2% |

| От 5000 до 10000 рублей | 0,3% |

| Свыше 10000 рублей | 0,5% |

В целом, просрочка кредита в ОТП Банке негативно влияет на финансовое положение заемщика и может иметь долгосрочные последствия.

Если просрочка в ОТП Банке составляет…

Просрочка по кредиту в ОТП Банке может иметь разную продолжительность. Зависит она от того, насколько долго клиент не выплачивает задолженность. В случае просрочки в ОТП Банке существуют четкие правила и последствия, с которыми должны ознакомиться заемщики.

Если просрочка составляет менее 30 дней:

- Банк отправляет клиенту письменное уведомление о просрочке и настоятельно рекомендует погасить задолженность

- За каждый день просрочки банк начисляет пеню в соответствии с договором кредитования

- Получение нового кредита или увеличение текущего лимита на кредитную карту может быть ограничено

Если просрочка составляет от 30 до 59 дней:

- Банк продолжает напоминать клиенту о задолженности и налагает более высокие штрафные санкции

- Ограничения на получение новых кредитов или увеличение текущего лимита на кредитную карту становятся более жесткими

- Банк может принять решение о передаче информации о клиенте в кредитные бюро

Если просрочка составляет от 60 до 89 дней:

- Банк приступает к более активным действиям по взысканию задолженности

- Возможны иски о взыскании задолженности в суде

- Ограничения на кредитные операции становятся еще более серьезными

Если просрочка составляет более 90 дней:

- Банк имеет право обратиться в суд с иском о взыскании задолженности

- Клиент может быть занесен в «черные списки» и проблемы с получением кредитов в других банках становятся намного сложнее

- Более жесткие меры по взысканию задолженности, включая возможность исполнительного производства, могут быть применены

В случае просрочки по кредиту в ОТП Банке необходимо обращаться в банк и обсуждать возможные варианты решения возникшей ситуации. Лучше всего постоянно держать связь с банком и отслеживать свою финансовую ситуацию, чтобы избежать проблем с погашением кредита.