Ходатайство об отмене пени по налогам несовершеннолетнего является средством защиты прав и интересов несовершеннолетнего налогоплательщика. Данная процедура позволяет освободить несовершеннолетнего от уплаты пени по налогам, облегчая его финансовое положение и создавая условия для нормализации финансовой ситуации. Ходатайство должно быть обоснованным и состоять из необходимых документов, подтверждающих невозможность выполнения обязанности по уплате пени.

Как составить иск к ИФНС?

Иск к ИФНС может быть составлен в случае возникновения юридического спора между налогоплательщиком и налоговыми органами. Для того чтобы составить иск к ИФНС, необходимо выполнять следующие шаги:

1. Сбор необходимой информации

При подготовке иска к ИФНС необходимо собрать все документы и доказательства, подтверждающие основания для предъявления иска. Это могут быть налоговые уведомления, декларации, отчёты, а также письменные обращения и ответы на них от налоговых органов.

2. Определение предмета спора

В иске к ИФНС необходимо чётко указать предмет спора, то есть основания, на основании которых предъявляется иск. Это может быть, например, несогласие с начисленными налогами или необоснованным применением штрафных санкций.

3. Заявление об иске

Иск к ИФНС должен быть оформлен в письменной форме в виде заявления. В заявлении необходимо указать сведения о сторонах, о предмете спора, а также просьбу о признании права и взыскании необходимых сумм.

4. Подписание и отправка иска

После составления заявления об иске, необходимо его подписать и отправить в ИФНС либо в суд. При отправке иска необходимо соблюдать сроки и процедуры, установленные действующим законодательством.

5. Представление доказательств

В ходе рассмотрения иска к ИФНС необходимо предоставить все собранные ранее документы и доказательства, подтверждающие основания для предъявления иска. Это могут быть копии документов, показания свидетелей или экспертные заключения.

6. Участие в судебном заседании

При рассмотрении иска к ИФНС в судебном заседании необходимо активно участвовать, представлять свои аргументы и доказательства, а также отвечать на вопросы суда и оппонента. Важно заранее подготовиться к суду и иметь достаточное знание дела.

Составление иска к ИФНС является важным этапом в юридическом споре с налоговыми органами. Необходимо заранее подготовиться, собрать все необходимые доказательства и правильно сформулировать предмет спора. Опытный юрист или адвокат может оказать значительную помощь в данном процессе.

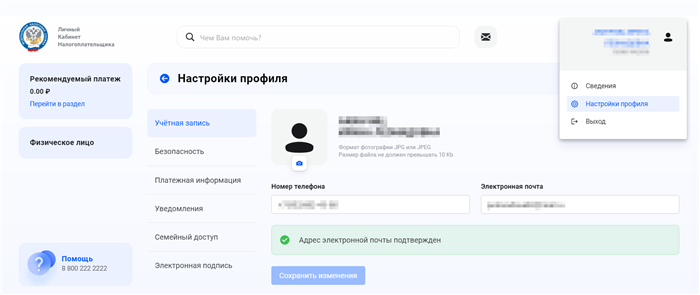

Как узнать о сумме налогов на ребенка

1. Обратиться в налоговую инспекцию

Первым и наиболее прямым способом узнать о сумме налогов на ребенка является обращение в налоговую инспекцию. Эксперты налоговых органов предоставят вам всю необходимую информацию и помогут расчетом конкретного размера налога.

2. Проверка справок и документов

Еще одним способом узнать о сумме налогов на ребенка является проверка справок и документов, которые приходят вам от налоговой службы. Они обычно содержат информацию о выплаченных и уплаченных налогах. Внимательно изучите эти документы, чтобы получить представление о сумме налогов на ребенка.

3. Консультация с юристом

В случае, если вам трудно разобраться с налоговой документацией или вы хотите получить более глубокое понимание налоговых правил и расчетов, стоит обратиться к юристу, специализирующемуся на налоговом праве. Он поможет вам разобраться в деталях и отвечает на все ваши вопросы о сумме налогов на ребенка.

4. Онлайн-консультации

В интернете существуют различные онлайн-платформы и ресурсы, где вы можете задать свои вопросы по налогам на ребенка и получить ответ от профессиональных консультантов. Это удобный и быстрый способ получить информацию о сумме налогов и не требует посещения налоговой инспекции.

5. Проверка налоговых вычетов

Если вы получаете налоговые вычеты за уход за ребенком, то сумма налогов на ребенка может быть указана в этих документах. Проверьте вычеты и дополнительно узнайте информацию у налоговой службы, чтобы убедиться в точности суммы налогов на ребенка.

6. Специализированные ресурсы и форумы

На специализированных ресурсах и форумах, посвященных налогам и семейным вопросам, вы можете найти информацию о сумме налогов на ребенка от других пользователей. Это может быть полезным для получения общей ориентировки, но не забывайте, что каждый случай может иметь индивидуальные особенности.

| Способы узнать о сумме налогов на ребенка | Преимущества | Недостатки |

|---|---|---|

| Обращение в налоговую инспекцию | — Прямой доступ к информации — Компетентные консультанты |

— Возможные очереди и задержки — Необходимость личного посещения |

| Проверка справок и документов | — Доступность информации — Возможность просмотра истории |

— Может потребоваться время на поиск нужных справок |

| Консультация с юристом | — Полное разъяснение ситуации — Глубокое понимание налоговых правил |

— Дополнительные финансовые затраты |

| Онлайн-консультации | — Быстрый и удобный доступ к информации — Не требует посещения инспекции |

— Возможностей ограничены онлайн-форматом |

| Проверка налоговых вычетов | — Предоставляет точную информацию — Указывает на размер налогов на ребенка |

— Могут потребоваться дополнительные объяснения и проверки |

| Специализированные ресурсы и форумы | — Общий обзор информации — Опыт и советы других пользователей |

— Не всегда достоверность информации |

Итак, чтобы узнать о сумме налогов на ребенка, вы можете обратиться в налоговую инспекцию, проверить документы, обратиться к юристу или воспользоваться онлайн-консультациями. Проверка налоговых вычетов и поиск информации на специализированных ресурсах и форумах также могут быть полезны. Выберите наиболее удобный и надежный способ для себя, чтобы быть в курсе суммы налогов на вашего ребенка.

Когда можно подать на налоговую в суд?

При каких условиях можно подать на налоговую в суд?

- Неправильное начисление налогов;

- Недопустимая уплата налогов;

- Неправомерное начисление пени по налогам;

- Отказ налоговой службы учесть существенные факты или доказательства;

- Несогласие с решением налоговой службы;

- Другие нарушения со стороны налоговой организации.

Возможность подать налоговый спор в суд возникает только после того, как гражданин обратился в налоговую службу с письменным заявлением и получил отказ или неудовлетворительный ответ.

Процедура подачи на налоговую в суд

Подача налоговой жалобы в суд является серьезным юридическим актом и требует соблюдения определенных правил и процедур. Следует учитывать следующие основные шаги при подаче налогового спора в суд:

- Сбор доказательств: соберите все необходимые документы, свидетельства и другие доказательства, подтверждающие вашу точку зрения и неправильность решения налоговой службы.

- Составление и подача искового заявления: подготовьте исковое заявление, в котором четко изложите основания вашего иска и требования к налоговой службе.

- Участие в судебных заседаниях: являйтесь на все назначенные судебные заседания и предоставляйте необходимые объяснения и доказательства в ходе судебного процесса.

- Ожидание решения суда: суд примет решение по вашему делу на основании представленных доказательств и аргументов, которые вы представили в процессе.

В случае несогласия с решением налоговой службы или другими нарушениями со стороны налоговой организации, гражданин имеет право обратиться в суд за защитой своих прав и интересов. При подаче налогового спора в суд следует соблюдать процедуру и предоставлять все необходимые доказательства. Участие в судебном процессе может помочь в достижении справедливого решения и защите ваших интересов.

Почему ребенок должен платить налоги

1. Обеспечение финансовой ответственности

Оплата налогов в детском возрасте помогает формировать понимание о финансовой ответственности. Регулярные платежи налогов учат ребенка осознавать ценность денег и давать ощущение, что он вносит свой вклад в развитие общества.

2. Поддержка общественного благополучия

Участие ребенка в налоговой системе способствует поддержке общественного благополучия. Платежи налогов помогают финансировать социальные программы, образование, здравоохранение и другие важные сферы, которые влияют на жизнь детей и их будущее.

3. Возможность оценить ценность общественных благ

При оплате налогов дети могут осознать стоимость и важность общественных благ, которыми пользуются каждый день. Они видят, как государство работает на благо общества и как их налоги направляются на различные программы и проекты, которые влияют на всеобщее благо.

4. Подготовка к будущей ответственности

Участие в налоговой системе с детства помогает подготовить ребенка к будущей финансовой и гражданской ответственности. Он обучается основам учета доходов и расходов, пониманию налоговых обязательств и важности планирования бюджета.

5. Тренировка в участии в общественной жизни

Платежи налогов стимулируют детей быть активными участниками общественной жизни. Они видят, что их отношение к налоговой системе может повлиять на развитие государства и благополучие общества в целом, поэтому становятся более обязательными и осознанными в плане гражданской ответственности.

Судебное списание долга с пропущенной давностью после банкротства: возможно ли это?

1. Рассмотрение дела в суде

Для начала, необходимо обратиться в суд с заявлением о списании задолженности с пропущенной давностью. Суд будет рассматривать дело на основе предоставленных документов и доказательств, а также с учетом существующих законодательных норм.

2. Доказательство пропущенной давности

Важно предоставить суду достаточно убедительные доказательства того, что долг был пропущен без оплаты в течение длительного периода времени после банкротства. Это могут быть копии письменной переписки с кредитором, справки из банка или другие документы, подтверждающие отсутствие платежей своевременно.

3. Рассмотрение судом обстоятельств дела

Суд будет рассматривать все обстоятельства дела и принимать решение, основываясь на законодательных актах и справедливости. Он может учесть такие факторы, как финансовое положение должника после банкротства, наличие других долгов и обстоятельства, препятствующие оплате.

4. Решение суда о списании долга

Если суд считает, что пропущенная давность после банкротства является достаточным основанием для списания задолженности, он принимает решение в пользу должника. В этом случае, задолженность будет считаться списанной и должник освобождается от ее оплаты.

Важно отметить, что каждая ситуация уникальна, и решение суда может зависеть от множества факторов. Поэтому, для достижения наилучшего результата, рекомендуется обратиться за помощью к квалифицированному юристу, специализирующемуся в области банкротства и рассмотрения дел о списании задолженности с пропущенной давностью.

Досудебное урегулирование конфликта

Преимущества досудебного урегулирования конфликта:

- Экономия времени и финансов. В отличие от судебного процесса, досудебное урегулирование может быть более быстрым и дешевым способом разрешения споров.

- Сохранение деловых отношений. Досудебное урегулирование позволяет сторонам сохранить доверие и хорошие отношения, что особенно важно в бизнесе или семейных спорах.

- Конфиденциальность. Досудебное урегулирование позволяет сторонам сохранить конфиденциальность информации и избежать публичности, что может быть важно в некоторых случаях.

Шаги досудебного урегулирования конфликта:

- Идентификация причин и сущности конфликта. Стороны должны внимательно проанализировать причины и суть конфликта, чтобы определить возможные способы его разрешения.

- Переговоры и обсуждение. Стороны должны встретиться или общаться с помощью посредника для обмена точками зрения и поиска взаимовыгодных решений.

- Составление соглашения. Если стороны достигают согласия, они могут составить письменное соглашение, в котором фиксируют условия и меры по разрешению конфликта.

- Исполнение соглашения. Стороны должны выполнять принятые в соглашении обязательства и контролировать их исполнение.

Досудебное урегулирование конфликта является эффективным способом достижения мирового соглашения. Оно позволяет экономить время и средства, сохранять деловые отношения и обеспечивает конфиденциальность. Шаги досудебного урегулирования включают идентификацию причин конфликта, переговоры, составление соглашения и его исполнение.

Этап третий: идем в Арбитражный суд

Подготовка и подача искового заявления

Перед тем, как подать исковое заявление, вы должны собрать все документы, подтверждающие вашу позицию и аргументы. Это могут быть:

- Ксерокопии документов, свидетельствующих о вашей несовершеннолетности.

- Документы, подтверждающие возможность внесения налогов позднее, например, справка из учебного заведения.

- Расчеты и объяснения, почему вы не смогли вовремя заплатить налоги и возместить пени.

После сбора документов вы можете обратиться в Арбитражный суд и подать исковое заявление. В этом заявлении вы должны указать все факты и обстоятельства, на основании которых просите отменить пени по налогам, а также ссылки на нормативные акты и законодательство, подтверждающие вашу позицию.

Судебное разбирательство

После того, как ваше исковое заявление будет зарегистрировано в Арбитражном суде, начнется судебное разбирательство. В процессе разбирательства вам нужно будет представить все доказательства, имеющие отношение к вашему делу, и аргументировать свою позицию.

Важно знать, что налоговая инспекция будет иметь возможность представить свою сторону дела и высказать свое мнение по поводу вашего ходатайства об отмене пени. Также могут быть проведены дополнительные проверки и экспертизы, если это будет необходимо для рассмотрения вашего дела.

Решение суда

После завершения судебного разбирательства Арбитражный суд примет решение по вашему делу. Оно может быть положительным или отрицательным в отношении вашего ходатайства об отмене пени.

Если решение суда будет отрицательным, вы имеете право обжаловать его в вышестоящую инстанцию. Также возможно заключить мировое соглашение с налоговой инспекцией до окончания судебного процесса.

Если решение суда будет положительным, пени по налогам несовершеннолетнего будут отменены, и вам не придется их платить. Однако, важно помнить, что это является особым случаем, и в общем случае Арбитражный суд может принять иное решение.

Как правильно заплатить налоги на имущество за ребенка

Заплатить налоги на имущество, которое принадлежит несовершеннолетнему ребенку, может казаться сложной задачей. Однако, правильное выполнение этой обязанности позволит избежать проблем с налоговыми органами и сохранить свою репутацию. В этой статье мы рассмотрим несколько шагов, которые помогут вам правильно заплатить налоги на имущество за ребенка.

1. Выясните налоговую базу

Первым шагом в оплате налогов на имущество ребенка является определение налоговой базы. Налоговая база обычно определяется как рыночная стоимость имущества. Вы можете обратиться к оценщику, чтобы определить точную стоимость имущества.

2. Узнайте налоговую ставку

После определения налоговой базы вам необходимо узнать действующую налоговую ставку. В каждом регионе эта ставка может отличаться. Обратитесь к налоговым органам или посетите их веб-сайты, чтобы получить соответствующую информацию.

3. Рассчитайте сумму налога

После определения налоговой базы и ставки вы можете рассчитать сумму, которую необходимо заплатить. Умножьте налоговую базу на налоговую ставку, чтобы получить итоговую сумму.

4. Подготовьте необходимые документы

Перед тем, как заплатить налоги, убедитесь, что у вас есть все необходимые документы. Возможно, вам потребуется предоставить документы, подтверждающие право собственности на имущество и его стоимость. Также может понадобиться заполнить специальные налоговые формы. Уточните эту информацию в налоговых органах.

5. Заплатите налоги

Когда все документы готовы, можно приступать к оплате налогов. В зависимости от региона и налоговой службы, у вас может быть несколько вариантов оплаты: через банк, почтовое отделение или специальные платежные системы. Выберите наиболее удобный для вас способ и произведите оплату.

6. Подтвердите оплату

После того, как вы заплатили налоги, вам следует получить подтверждение оплаты. Обязательно сохраните квитанцию или иной документ, подтверждающий факт оплаты. Этот документ может пригодиться в случае возникновения споров с налоговыми органами.

7. Следите за изменениями в законодательстве

Налоговое законодательство может меняться со временем. Чтобы быть в курсе последних изменений, регулярно проверяйте информацию на сайтах налоговых органов или подписывайтесь на их рассылки. Это позволит вам избегать неприятных ситуаций и платить налоги вовремя.

Следуя этим простым шагам, вы сможете правильно заплатить налоги на имущество за вашего ребенка и избежать проблем с налоговыми органами. Помните, что исполнение своих налоговых обязательств — важная часть гражданского долга каждого налогоплательщика.

Этап второй: узнайте, не нарушила ли налоговая порядок взыскания

Как происходит проверка?

Проверка наличия нарушений в порядке взыскания налоговой проводится на основании представленных документов и собранной информации. Налоговые органы анализируют следующие аспекты:

- Корректность расчета пени;

- Соблюдение сроков и процедур взыскания;

- Правильность применения законодательства в процессе взыскания.

Что может быть выявлено в результате проверки?

В результате проведения проверки наличия нарушений в порядке взыскания налоговой могут быть выявлены следующие проблемы:

- Несоответствие размера пени заявленному ранее;

- Несоблюдение сроков взыскания или пропуск этапов процедуры;

- Неправомерное применение нормативных актов при взыскании пени.

Цитата закона

Статья 45.1. Налоговая. Порядок взыскания пени.

При взыскании пени налоговые органы должны соблюдать установленный законодательством порядок и сроки взыскания. Пени должны быть рассчитаны в соответствии с действующим законодательством и не превышать установленные лимиты.

Таблица с результатами проверки

| Аспект проверки | Выявленные проблемы | Действия налоговых органов |

|---|---|---|

| Корректность расчета пени | Несоответствие размера пени заявленному ранее | Проверка документации и перерасчет размера пени |

| Соблюдение сроков и процедур взыскания | Несоблюдение сроков взыскания или пропуск этапов процедуры | Анализ процедуры взыскания и принятие мер по устранению нарушений |

| Правильность применения законодательства | Неправомерное применение нормативных актов | Анализ законодательства и принятие мер по правовой корректировке |

Откуда такая лазейка

1. Несовершеннолетний статус

Один из основных аргументов за отмену пени по налогам несовершеннолетнего заключается в его юридическом статусе. Несовершеннолетний считается недееспособным, а, следовательно, не может нести полную ответственность за свои действия. С учетом этого, возникает вопрос о том, насколько справедливо требовать от несовершеннолетнего выплату пени.

2. Рекомендации международных организаций

Международные организации выступают за защиту прав несовершеннолетних и рекомендуют государствам находить механизмы, которые бы учитывали их особый статус. В данном случае, отмена пени по налогам для несовершеннолетних может быть одним из таких механизмов.

3. Конституционные принципы

Вопрос о законности наложения пени на несовершеннолетнего также может быть рассмотрен с точки зрения конституционных принципов. Например, принцип неприкосновенности личности, гарантирующий защиту интересов каждого человека, в том числе и несовершеннолетнего. Если наложение пени противоречит данному принципу и наносит ущерб интересам несовершеннолетнего, то возникает необходимость в отмене пени.

Таким образом, причины появления лазейки, позволяющей отменить пени по налогам несовершеннолетним, могут быть связаны с их юридическим статусом, рекомендациями международных организаций и конституционными принципами. Эти аспекты необходимо тщательно изучить и учесть при принятии решения по данному вопросу.

Что влечет пропуск давности по налоговой задолженности

Пропуск срока давности по налоговой задолженности может иметь серьезные последствия для должника. Рассмотрим основные последствия такого пропуска:

1. Начисление пени и штрафов

В случае пропуска срока давности по налоговой задолженности, налоговый орган имеет право начислить пени и штрафы за несвоевременное исполнение обязанности. Пени могут начисляться ежемесячно и за каждый полный и неполный месяц просрочки в размере, установленном законодательством. Штрафы за неуплату налогов могут составлять значительную сумму и быть значительно выше суммы задолженности.

2. Возможность применения принудительных мер исполнения

Пропуск давности по налоговой задолженности открывает возможность налоговому органу применить принудительные меры исполнения, такие как арест счетов, изъятие имущества должника, ограничение передвижения должника за границу и другие. В случае неуплаты налогов и невыполнения исполнительных действий, налоговый орган может обратиться в суд для принудительного взыскания задолженности.

3. Уголовная ответственность

В случае уклонения от уплаты налогов и намеренного сокрытия налоговой задолженности, должник может быть привлечен к уголовной ответственности. Уголовная ответственность может предусматривать наказание в виде штрафов, исправительных работ или лишения свободы.

4. Ограничение правовых возможностей

Пропуск давности по налоговой задолженности может привести к ограничению правовых возможностей должника. Например, в случае судебного разбирательства, налоговый орган имеет право запрашивать сведения о наличии задолженности и удерживать сумму задолженности из причитающихся должнику средств. Также, должник может иметь ограничения при получении кредитов, открытии счетов и других операциях.

5. Негативное влияние на кредитную историю

Пропуск давности по налоговой задолженности может оказать негативное влияние на кредитную историю должника. Такая информация может быть передана в кредитные бюро и использоваться при рассмотрении заявок на получение кредитов и других финансовых операций. Негативная кредитная история может привести к отказу в выдаче кредита или ухудшению условий его получения.

Этап пятый: списание долгов

После рассмотрения ходатайства об отмене пени по налогам несовершеннолетнего и принятия положительного решения, наступает этап списания долгов. На этом этапе юридические процедуры проводятся для освобождения заявителя от обязанности погашать задолженность.

Как происходит списание долгов?

- Составление акта о списании долга. В акте должны быть указаны все необходимые данные, включая сумму задолженности и причины списания.

- Подписание акта сторонами. Акт подписывается представителями налоговой инспекции и заявителем.

- Пересмотр налоговых документов. Налоговая инспекция пересматривает документы, связанные с задолженностью, и устанавливает, что они будут помечены как списанные.

- Сообщение о списании долга заявителю. Заявителям направляется официальное сообщение о списании долга в письменной форме.

Плюсы списания долгов

- Освобождение от обязанности погашать задолженность. После списания долгов заявителю больше не придется платить пени и штрафы.

- Полное и окончательное решение проблемы с задолженностью. Списание долгов является окончательным юридическим актом, который освобождает заявителя от ответственности.

- Защита прав несовершеннолетнего. Списание долгов позволяет защитить интересы ребенка и обеспечить ему перспективу без задолженностей.

Цитата

Списание долгов — это важный этап в процессе решения проблемы с налоговой задолженностью. Он позволяет восстановить справедливость и облегчить финансовое положение заявителя, освободив его от платежей по пени и штрафам.

Полезные материалы от «Игумнов Групп»

Компания «Игумнов Групп» предлагает полезные материалы, которые помогут вам разобраться в сложных юридических вопросах и защитить свои интересы. Наша команда опытных юристов с радостью поделится своими знаниями со всеми, кто нуждается в квалифицированной юридической помощи.

Налоги и права несовершеннолетних

Если у вас возникли вопросы по поводу налогообложения в отношении несовершеннолетних, наши специалисты помогут вам разобраться в этом вопросе. Мы разработали специальные инструкции и рекомендации, которые помогут вам правильно оформить ходатайство об отмене пени по налогам для несовершеннолетнего.

Юридические консультации

Наша компания предоставляет квалифицированную юридическую помощь в различных сферах права. Мы поможем вам разобраться в сложных юридических вопросах, подготовить необходимые документы и защитить ваши интересы в суде. У нас работают опытные специалисты, которые имеют большой практический опыт и знания в разных областях права.

Статьи и публикации

На нашем сайте вы найдете полезные статьи и публикации по различным юридическим вопросам. В них мы разъясняем сложные правовые термины, анализируем судебную практику и даем практические советы по защите своих прав. Эти материалы позволят вам лучше понять сложности юридического мира и принять верное решение в своем случае.

Клиентские отзывы

Наши клиенты довольны нашей работой и результатами, которые мы достигли в их делах. Мы гордимся своей репутацией и стремимся к полной удовлетворенности каждого клиента. Вы можете ознакомиться с отзывами наших клиентов на нашем сайте и убедиться в высоком качестве наших услуг.

- Налоги и права несовершеннолетних

- Юридические консультации

- Статьи и публикации

- Клиентские отзывы

Обращайтесь к нам, и мы с радостью поможем вам разобраться в юридических вопросах и защитить ваши интересы.

Есть ли срок давности для взыскания долгов по налогам?

Срок давности для взыскания долгов по налогам

В России установленные законом сроки давности для взыскания долгов по налогам зависят от типа налога и особенностей налоговой ситуации. Основными сроками давности являются:

- 3 года — срок давности для взыскания налоговых обязательств в общем случае;

- 6 лет — срок давности для взыскания налоговых обязательств, если налоговая декларация не подавалась;

- 10 лет — срок давности для взыскания налоговых обязательств, если налоги уклонялись;

- 15 лет — срок давности для взыскания налоговых обязательств, если были предоставлены заведомо ложные сведения.

Продление срока давности

Следует отметить, что законодательство предусматривает также возможность продления срока давности для взыскания долгов по налогам в определенных случаях. Например, если налогоплательщик не выполняет обязательства по предоставлению налоговых деклараций или предоставляет заведомо ложные сведения, срок давности может быть продлен до 7 лет или даже до 15 лет.

Истечение срока давности и права государства

Следует понимать, что истечение срока давности не означает, что налоговые обязательства автоматически прекратятся. Государство сохраняет право взыскать задолженность, но в этом случае может потребоваться судебное разбирательство. Неуплата налогов может повлечь штрафы и санкции, поэтому рекомендуется выполнять свои налоговые обязательства вовремя и правильно, чтобы избежать неприятных последствий.

Порядок и сроки рассмотрения заявления

Рассмотрение заявления о ходатайстве об отмене пени по налогам несовершеннолетнего происходит в соответствии с определенным порядком и установленными сроками.

Порядок рассмотрения заявления:

- К заявлению должны быть приложены все необходимые документы и материалы, подтверждающие мотивацию ходатайства.

- Заявление рассматривается компетентным органом, в данном случае налоговой инспекцией.

- Орган рассматривает представленные документы и проводит проверку на соответствие требованиям законодательства.

- В случае необходимости может быть проведено дополнительное расследование для получения дополнительной информации.

- По результатам рассмотрения заявления принимается решение об отмене пени, частичном снижении пени или его отказе.

- Решение о ходатайстве об отмене пени оформляется в письменной форме и сообщается заявителю.

Сроки рассмотрения заявления:

Согласно законодательству, срок рассмотрения заявления о ходатайстве об отмене пени по налогам несовершеннолетнего составляет 30 дней с даты его поступления в налоговую инспекцию.

В случае необходимости дополнительного расследования, срок рассмотрения может быть продлен на 15 дней, но об этом заявителю должно быть сообщено в письменной форме.

Важно помнить о том, что сроки рассмотрения могут быть увеличены в случае сложности дела, необходимости дополнительных проверок или при наличии иных объективных причин.

Также следует отметить, что заявитель имеет право на обжалование решения органа, если считает его неправомерным или несогласен с принятым решением. Обжалование подается в установленном порядке и в указанный срок.

Этап четвертый: рассмотрение дела

После подачи ходатайства об отмене пени по налогам несовершеннолетнего начинается этап рассмотрения дела. На этом этапе проводится анализ представленных документов, доказательств и аргументов сторон.

Ходатайство подлежит рассмотрению, если:

- Ходатайство подано в соответствии с установленными сроками и требованиями

- В ходатайстве указаны все необходимые сведения и приложены соответствующие документы

- Сумма пени, за которую ходатайство подано, не превышает определенных размеров

Рассмотрение дела включает в себя следующие этапы:

- Проверка полноты и достоверности представленных документов и доказательств

- Анализ оснований и аргументов, приведенных сторонами

- Оценка обстоятельств, связанных с несовершеннолетним, которые могут повлиять на решение дела

- Установление фактов нарушения налогового законодательства и размера пени

- Обоснование решения с указанием причин его принятия и применяемых нормативных актов

Важно учитывать, что:

Решение об отмене пени по налогам несовершеннолетнего может быть принято только в случае, если соблюдены все требования законодательства и представлены убедительные основания для такого решения

По результатам рассмотрения дела о ходатайстве об отмене пени по налогам несовершеннолетнего выносится решение, которое может быть обжаловано в установленном законом порядке.

Как считаются сроки взыскания налоговой задолженности с физических лиц

Взыскание налоговой задолженности с физических лиц регулируется Федеральным законом «О налогах и сборах», а также Налоговым кодексом Российской Федерации. Сроки взыскания указанной задолженности устанавливаются в соответствии с законодательством и зависят от нескольких факторов.

Основные факторы, влияющие на сроки взыскания налоговой задолженности:

- Вид налога

- Сумма задолженности

- Налоговый режим, в котором работает физическое лицо

- Наличие обстоятельств, исключающих или приостанавливающих сроки взыскания

Как правило, налоговую задолженность необходимо погасить в течение определенного срока, установленного налоговым органом. Если физическое лицо не внесло налоговые платежи вовремя, начисляются пени и штрафы за просрочку.

Сроки взыскания налоговой задолженности по видам налогов:

| Вид налога | Сроки взыскания |

|---|---|

| НДС | 3 года |

| Налог на доходы физических лиц | 3 года |

| Подоходный налог | 3 года |

| Налог на имущество физических лиц | 3 года |

Примечание: Указанные сроки являются общими и могут изменяться в зависимости от особенностей конкретной ситуации.

Обстоятельства, исключающие или приостанавливающие сроки взыскания:

- Несостоятельность физического лица

- Течение срока исковой давности

- Процедура банкротства

- Ходатайство о рассрочке или отсрочке исполнения платежей

- Договоренность между налоговым органом и физическим лицом

Если физическое лицо имеет задолженность по налогам, необходимо внести платежи в указанные сроки или определиться с властями о различных вариантах погашения задолженности. В противном случае, налоговый орган имеет право начислять налоговые санкции и предпринимать действия по взысканию задолженности.

Важно помнить, что указанные сроки и основания взыскания могут изменяться в соответствии с законодательством и правилами налогообложения.

Этап первый: выясните, сколько вы должны

Перед тем, как подавать ходатайство об отмене пени по налогам несовершеннолетнего, важно точно установить сумму вашей задолженности. Ниже представлены шаги, которые помогут вам выяснить, сколько именно вы должны.

1. Получите копию документов о задолженности. Обратитесь в налоговую службу или в организацию, предоставившую вам сведения о задолженности, и запросите копию документов, включающих сведения о размере задолженности и начисленных пени.

2. Анализируйте документы. Внимательно изучите полученные документы, чтобы понять, как именно рассчитана сумма вашей задолженности. Уделите особое внимание пунктам, касающимся задолженности и начисленных пеней.

3. Уточните правила расчета пени. Изучите действующие законы и нормативные акты, определяющие правила расчета пени по налогам несовершеннолетнего. Важно понять, как именно рассчитывается пеня и какие условия применяются при ее начислении.

4. Составьте расчет. Используя полученные документы и знания о правилах расчета пени, составьте расчет вашей задолженности. Укажите сумму основного долга и указанные пени.

Пример расчета задолженности:

| Наименование | Сумма |

|---|---|

| Основной долг | 100 000 рублей |

| Начисленные пени | 10 000 рублей |

| Итого: | 110 000 рублей |

После того, как вы точно определите сумму вашей задолженности, вы будете готовы переходить к следующим этапам подготовки ходатайства о отмене пени.

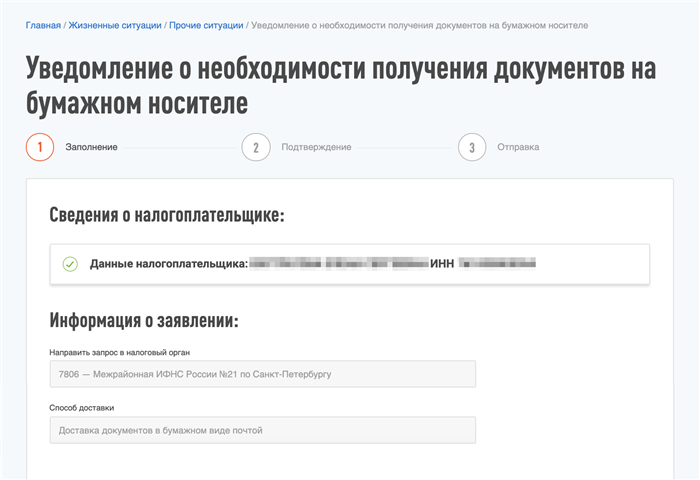

Что делать, если налоговое уведомление не пришло?

В данной статье рассмотрим действия, которые следует предпринять, если вы не получили налоговое уведомление. Это важно, чтобы избежать возможных проблем и штрафов со стороны налоговых органов.

1. Проверьте сроки отправки уведомления

Сначала убедитесь, что сроки отправки налогового уведомления еще не истекли. Возможно, уведомление еще не успело прийти по почте или не было отправлено вовсе. Проверьте правила и сроки отправки уведомлений в вашем регионе.

2. Свяжитесь с налоговым органом

Если сроки отправки уведомления уже истекли, свяжитесь с налоговым органом, который занимается вашим делом. Объясните ситуацию и узнайте, есть ли у них информация об уведомлении. Возможно, оно было отправлено по ошибке или потерялось в процессе.

3. Запросите дубликат уведомления

В случае, если налоговое уведомление не пришло или было утеряно, запросите у налогового органа дубликат. Они могут предоставить вам копию уведомления или другие документы, чтобы вы могли выполнить свои налоговые обязательства.

4. Соберите необходимые документы

В подготовке к выполнению налоговых обязательств будьте готовы предоставить все необходимые документы и информацию. Это поможет вам избежать задержек и проблем при заполнении налоговой декларации или уплате налогов.

5. Обратитесь за консультацией к специалисту

Если вы не уверены в своих действиях или столкнулись с другими сложностями в процессе решения данной ситуации, обратитесь за консультацией к юристу или налоговому специалисту. Они помогут разобраться с вашей конкретной ситуацией и дадут рекомендации на основе действующего законодательства и практики.

Важно помнить, что своевременное выполнение налоговых обязательств является важным аспектом правильного учета и предотвращения налоговых проблем в будущем. Если вы не получили налоговое уведомление, необходимо принять меры для его получения или запросить дубликат уведомления у налогового органа.

Когда ребенок может быть освобожден от уплаты налога на имущество?

Возможные основания освобождения:

- Отсутствие собственности. Ребенок, не имеющий личного имущества, не обязан платить налог на имущество.

- Собственность с ограниченной стоимостью. Если стоимость имущества ребенка не превышает определенную сумму, установленную законодательством, он также может быть освобожден от уплаты налога.

- Имущество, использованное для образовательных или научных целей. Если ребенок использует свое имущество для получения образования или занимается научными исследованиями, в некоторых случаях он может быть освобожден от уплаты налога.

Для того чтобы быть освобожденным от уплаты налога на имущество, ребенок или его законные представители должны обратиться в налоговый орган с ходатайством о применении налогового льготного режима. В ходатайстве следует указать основания, по которым ребенок должен быть освобожден от уплаты данного налога.

| Наименование налогового органа | Адрес налогового органа | Контактный телефон |

|---|---|---|

| Управление Федеральной налоговой службы по г. Москве | г. Москва, ул. Тверская, д. 5 | +7 (495) 913-00-09 |

Пример текста ходатайства:

Уважаемые представители налогового органа!

Прошу рассмотреть вопрос об освобождении моего ребенка, [ФИО ребенка], от уплаты налога на имущество в связи [указать основание освобождения, например, отсутствие собственности]. [При необходимости предоставить дополнительные документы, подтверждающие основание освобождения.] Благодарю вас за внимание и прошу принять положительное решение.

С уважением,

[ФИО родителя или законного представителя]