При увольнении иностранного гражданина, работающего по патенту, возникает вопрос о возможности получения вычета за неполный месяц работы. Данная процедура имеет определенные требования и может быть осуществлена в соответствии с законодательством Российской Федерации.

Как получить вычет у работодателя

1. Узнайте о возможности получения вычета

Перед тем, как обратиться к вашему работодателю с запросом на вычет, убедитесь, что вы действительно имеете на это право. Исследуйте законодательство, связанное с вычетами за патенты и ознакомьтесь с необходимыми условиями. Обратитесь к налоговому консультанту или специалисту в области налогообложения, чтобы получить всю необходимую информацию.

2. Соберите необходимые документы

Для того чтобы заполнить декларацию на получение вычета, вам необходимо собрать определенный набор документов. Как правило, это документы, подтверждающие ваш статус иностранного гражданина, копии патента и расчеты за неполный месяц работы при увольнении. Убедитесь, что у вас есть все необходимые документы, чтобы избежать задержек и проблем в процессе получения вычета.

3. Подготовьте письменное обращение к работодателю

Сформулируйте письменное обращение к вашему работодателю, в котором вы будете просить вычет за неполный месяц работы при увольнении. Укажите все релевантные детали и предоставьте все необходимые документы. Предложите свою помощь в заполнении документов или предоставлении дополнительной информации.

4. Встретьтесь с работодателем лично

Лучше всего встретиться с вашим работодателем лично, чтобы обсудить вопрос о вычете. Приготовьтесь к встрече, изучите аргументы, подготовьте ответы на возможные вопросы. Постарайтесь донести до работодателя важность и выгоду вычета, а также свою благодарность за его сотрудничество и поддержку в этом вопросе.

5. Следите за процессом

После обращения к работодателю, следите за процессом обработки вашего запроса на вычет. Если возникнут какие-либо задержки или проблемы, обратитесь в налоговую службу для получения консультации или помощи. Будьте готовы предоставить дополнительные документы или информацию по требованию работодателя или налоговой службы.

Получение вычета у вашего работодателя — это возможность вернуть себе часть денег, которые вы потратили на оплату патента за неполный месяц работы при увольнении. Следуйте приведенным выше шагам и не забывайте о своих правах, чтобы максимизировать свои возможности для получения этого вычета.

Кому и при каких условиях положен вычет

Вычет иностранному гражданину за патент за неполный месяц работы при увольнении предоставляется в определенных случаях и при соблюдении определенных условий.

Рассмотрим, кому и при каких условиях положен вычет:

1. Иностранный гражданин

Вычет предоставляется иностранным гражданам, работающим по патенту в Российской Федерации и увольняющимся до истечения полного месяца работы.

2. Увольнение до истечения полного месяца работы

Вычет предоставляется только в том случае, если иностранный гражданин увольняется до истечения полного месяца работы.

Если иностранный гражданин проработал полный месяц, то вычет не положен.

3. Подтверждение неполного месяца работы

Для получения вычета необходимо предоставить подтверждающие документы о неполном месяце работы, например, трудовой договор или приказ об увольнении.

В этих документах должна быть указана дата начала и дата окончания работы иностранного гражданина.

4. Сумма вычета

Сумма вычета рассчитывается исходя из соответствующих расчетных показателей, установленных законодательством.

Она определяется непосредственно с налоговой инспекцией по месту работы иностранного гражданина.

В случае соблюдения указанных условий иностранному гражданину положен вычет за патент за неполный месяц работы при увольнении. Необходимо обратиться к налоговой инспекции для расчета суммы вычета и получения дополнительной информации.

Возврат НДФЛ нерезидентам по патенту: возмещение налога иностранному работнику

Каким образом можно получить возмещение НДФЛ нерезидентам по патенту?

В соответствии с законодательством РФ, нерезиденты, работающие в России по патенту, платят фиксированный ежеквартальный налог. Однако, если иностранный работник проработал не весь месяц, для него предусмотрен вычет в соответствии с пропорцией количества проработанных дней. Возврат НДФЛ нерезидентам по патенту может быть получен в следующих случаях:

- если работник был уволен до истечения полного календарного месяца

- если работник отработал часть месяца и затем был уволен

В этих случаях иностранный работник вправе требовать возмещения пропорциональной суммы НДФЛ, удержанной с его заработной платы.

| Длительность работы | Сумма, подлежащая возврату |

|---|---|

| 1 день | 1/30 от суммы налога |

| 2 дня | 2/30 от суммы налога |

| и т.д. | … |

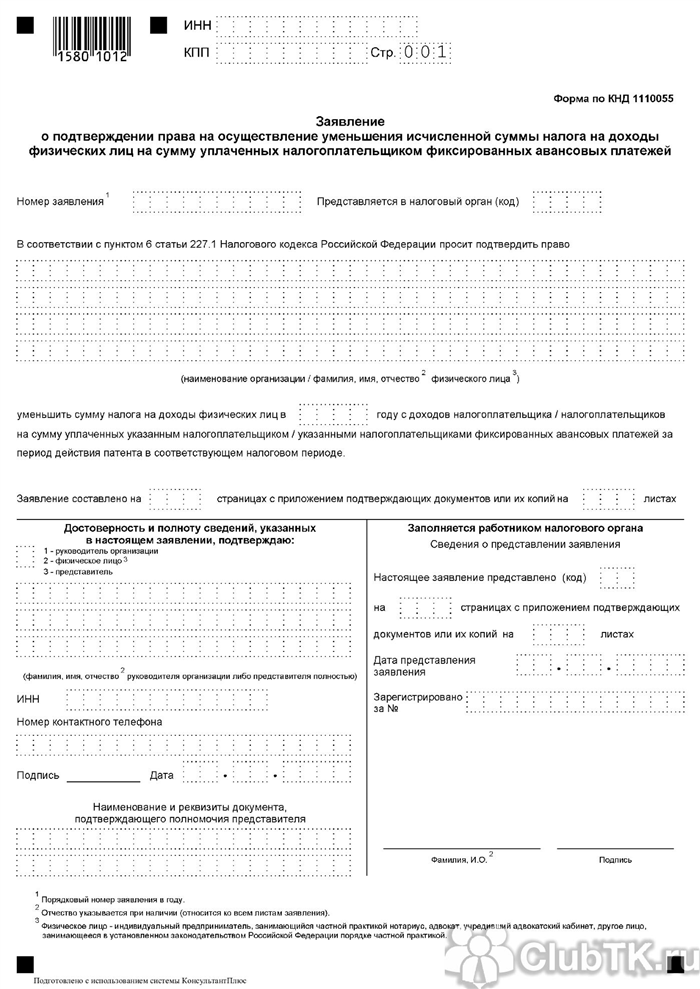

Как оформить заявление на возврат НДФЛ нерезидентам?

Для получения возмещения налога иностранному работнику необходимо представить заявление о возврате НДФЛ в соответствующую налоговую инспекцию. Заявление должно содержать следующие данные:

- ФИО иностранного работника

- Номер патента

- Дата и причина увольнения

- Дата начала и окончания работы

- Сумма налога, подлежащая возврату

К заявлению необходимо приложить документы, подтверждающие факт работы и увольнения, а также документы, подтверждающие оплату налога.

После подачи заявления и необходимых документов, налоговая инспекция рассмотрит заявление и примет решение о возврате НДФЛ. Если заявление признано обоснованным, иностранному работнику будет возвращена часть суммы налога, удержанная с его заработной платы.

Таким образом, возврат НДФЛ нерезидентам по патенту предоставляет возможность иностранным работникам получить обратно некоторую часть уплаченного ими налога. Для этого необходимо правильно оформить заявление на возврат НДФЛ и предоставить все необходимые документы.

Налогообложение иностранных работников

Ставки налогообложения

Ставки налогообложения для иностранных работников могут отличаться от ставок для местных граждан. Они зависят от различных факторов, таких как тип работы, уровень дохода и статус иностранного работника.

- Доходы, полученные иностранным работником, могут облагаться налогом на доходы физических лиц.

- Некоторые страны предоставляют возможность иностранным работникам уплачивать налоги в своей стране происхождения.

- Для иностранных работников могут также применяться ставки налога на добавленную стоимость (НДС), налога на имущество и других видов налогов.

Вычеты и льготы

Иностранные работники также могут иметь право на различные вычеты и льготы, которые позволяют снизить размер налоговых платежей.

- Некоторые страны предоставляют вычеты на образование, медицинское страхование и другие социальные взносы.

- Другие вычеты могут быть связаны с расходами на проживание и питание иностранных работников.

- В некоторых случаях иностранные работники могут быть освобождены от уплаты налогов в связи с выполнением специфических видов работ или работе в определенных регионах.

Социальные взносы

Кроме налоговых платежей, иностранные работники также могут быть обязаны уплачивать социальные взносы.

- Социальные взносы могут включать пенсионные взносы, медицинское страхование и другие социальные программы.

- Размеры социальных взносов могут варьироваться в зависимости от доходов и статуса иностранного работника.

- Иностранным работникам следует обратиться к местным налоговым органам для получения информации о социальных взносах и их размерах.

Декларирование и учет

Иностранные работники обязаны декларировать свои доходы и уплачивать налоги в соответствии с требованиями местного налогового законодательства.

- Иностранные работники должны внимательно изучить требования к декларированию доходов и сроки подачи налоговых деклараций.

- Рекомендуется обратиться к специалистам в области налогообложения для получения консультации и помощи в декларировании доходов.

- Учет доходов иностранных работников также является важным аспектом налогообложения. Рекомендуется вести подробную учетную документацию и хранить ее в течение необходимого срока.

Иностранные работники должны быть внимательными и внимательно изучать требования и нормы налогообложения, применяемые в стране, в которой они работают. Обращение к специалистам и получение квалифицированной консультации поможет избежать налоговых проблем и обеспечить правильное выполнение налоговых обязательств.

На какую сумму будет осуществлен возврат при увольнении иностранного гражданина до окончания срока действия патента за неполный месяц работы?

В соответствии с действующим законодательством, иностранный гражданин, работающий по патенту в Российской Федерации, имеет возможность получить вычет с суммы налога на доходы физических лиц в случае досрочного увольнения до истечения срока действия патента.

Законодательство предусматривает, что вычет может быть осуществлен за каждый день фактической работы в неполный месяц в случае, если иностранный гражданин уволен до окончания срока действия патента. Размер вычета составляет 1/30 от суммы налога на доходы физических лиц за каждый день работы.

- Для определения суммы, которую возвратят иностранному гражданину, необходимо следовать таким шагам:

- Определить общее количество дней работы в неполный месяц.

- Вычислить сумму налога на доходы физических лиц за каждый день работы (путем деления суммы налога на 30).

- Умножить сумму налога на доходы физических лиц за каждый день работы на общее количество дней работы.

| Расчет: | Сумма налога на доходы физических лиц за каждый день работы | Количество дней работы | Итоговая сумма возврата |

|---|---|---|---|

| Патент на полный месяц работы | 500 рублей | 30 дней | 15 000 рублей |

| Патент на неполный месяц работы (20 дней) | 500 рублей / 30 дней = 16,67 рублей | 20 дней | 333,33 рубля |

Таким образом, в случае увольнения иностранного гражданина до окончания срока действия патента за неполный месяц работы, сумма возврата будет рассчитываться на основе количества дней фактической работы и суммы налога на доходы физических лиц за каждый день работы. Размер возврата будет пропорционален количеству отработанных дней и составит примерно 333,33 рубля в данном случае.

Работники-мигранты на патенте: разбираем отдельные ситуации по НДФЛ

Трудоустройство иностранных граждан на территории России требует соблюдения определенных правил и норм, включая налоговые обязательства. Отдельные ситуации связанные с работой иностранных граждан на патенте требуют особого внимания в отношении налога на доходы физических лиц (НДФЛ).

Вот некоторые важные ситуации и разъяснения, чтобы помочь разобраться в правилах иностранным работникам и работодателям:

1. Вычет по количеству дней отработанного времени за неполный месяц

Если иностранный работник уволился или был уволен в течение месяца, то он имеет право на налоговый вычет только за фактически отработанные дни в этом месяце. Для определения вычета необходимо вести точный учет рабочих дней каждого месяца.

2. Работа нескольких месяцев в течение календарного года

Если иностранный работник на патенте работает более одного месяца в течение календарного года, то сумма налогового вычета может рассчитываться исходя из общего количества отработанных дней за этот период. В этом случае работодатель должен предоставить справку о заработанных доходах.

3. Возврат предыдущих переплат

Если иностранный работник уволен до истечения 12 месяцев, за которые были уплачены налоги по ставке, превышающей 13%, он имеет право на возврат переплаченного налога. При этом следует обратить внимание на статус иностранного работника, чтобы правильно заполнить декларацию.

4. Страховые взносы и налоги

Иностранные работники на патенте должны уплачивать страховые взносы и налоги, соответствующие их статусу. Будьте внимательны при определении размера и способа оплаты этих обязательств.

5. Консультация специалиста

Иногда ситуации с налоговыми обязательствами могут быть сложными и требовать дополнительных разъяснений. При возникновении вопросов рекомендуется обратиться за консультацией к специалисту, чтобы избежать ошибок и соблюсти все требования закона.

Работа иностранных работников на патенте требует соблюдения налоговых обязательств, включая НДФЛ. В случае неполного месяца работы, вычет должен быть рассчитан по фактическому количеству отработанных дней. При работе нескольких месяцев в году, сумма вычета может быть рассчитана на основе общего количества отработанных дней. Важно обратиться за консультацией к специалисту для точного применения всех налоговых правил и избежания дополнительных проблем.

О возмещении НДФЛ, уплаченного иностранным работником

Возмещение НДФЛ, уплаченного иностранным работником, осуществляется в соответствии с законодательством Российской Федерации. Подробная информация о процедуре возмещения может быть получена в налоговых органах или у юристов, специализирующихся на международном налогообложении.

Основные условия возмещения НДФЛ

- Иностранный работник должен быть уполномочен на работу в России и иметь соответствующие разрешительные документы.

- Работник должен быть налоговым резидентом страны, с которой Россия имеет соглашение о двойном налогообложении.

- Уплаченная НДФЛ должна быть связана с получением доходов от источников в России, таких как заработная плата или авторские вознаграждения.

Процедура возмещения НДФЛ

Для получения возмещения уплаченной НДФЛ иностранный работник должен представить соответствующие документы в налоговый орган. К таким документам относятся:

- Заявление с просьбой о возмещении НДФЛ.

- Копия документа, подтверждающего статус налогового резидента страны, с которой Россия имеет соглашение о двойном налогообложении.

- Копия документа, подтверждающего налогооблагаемые доходы в России.

- Копия документа, подтверждающего уплату НДФЛ.

После предоставления всех необходимых документов, налоговый орган проводит проверку и рассматривает заявление иностранного работника. В случае успешного рассмотрения, работнику может быть выдано решение о возмещении уплаченной суммы НДФЛ.

Особенности возмещения НДФЛ

Возмещение НДФЛ, уплаченного иностранным работником, может иметь свои особенности в зависимости от соглашения о двойном налогообложении между Россией и страной работника. Например, в некоторых случаях возмещение может осуществляться полностью, охватывая все уплаченные суммы, а в других случаях возмещение может быть частичным.

| Особенности возмещения НДФЛ | Примеры стран работников |

|---|---|

| Полное возмещение | Германия, Франция |

| Частичное возмещение | Китай, Индия |

Необходимо также учесть, что процедура возмещения НДФЛ может занимать определенное время, поэтому важно обратиться в налоговый орган в максимально короткие сроки после уплаты налога.

Важно помнить:

Возмещение НДФЛ, уплаченного иностранным работником, является правом, предоставляемым в соответствии с законодательством и соглашениями о двойном налогообложении. Чтобы получить возмещение, необходимо предоставить все необходимые документы и ознакомиться с особенностями возмещения в соответствии с соглашением между Россией и страной работника.

Как вернуть НДФЛ по патенту

В случае увольнения иностранного гражданина, работающего по патенту, возникает вопрос о возврате НДФЛ, уплаченного за неполный месяц работы. Рассмотрим основные шаги, которые необходимо предпринять для вернуть этот налог.

1. Заполните заявление на возврат НДФЛ

Сначала необходимо заполнить заявление на возврат НДФЛ. В заявлении следует указать свои персональные данные, данные патента и причину увольнения. Заявление должно быть подписано и датировано.

2. Предоставьте необходимые документы

Далее необходимо предоставить ряд документов, подтверждающих факт увольнения и уплату НДФЛ. В число этих документов входят:

- Трудовой договор или его копия;

- Свидетельство о регистрации патента;

- Свидетельство о снятии с учета в налоговой инспекции;

- Справка о доходах и удержанных налогах;

- Документы, подтверждающие факт увольнения (например, приказ о приеме на работу и приказ об увольнении).

3. Оформите заявление в налоговую инспекцию

После подготовки всех необходимых документов, заявление и приложения к нему следует представить в налоговую инспекцию по месту регистрации патента. Принимающая сторона обязана проверить правильность заполнения документов и предоставления всех необходимых документов.

4. Дождитесь рассмотрения заявления

По окончании проверки представленных документов налоговая инспекция принимает решение о возврате НДФЛ. Это решение должно быть принято в течение 30 дней со дня представления заявления и приложений к нему.

5. Получите возврат НДФЛ

После принятия положительного решения налоговой инспекции, вам будет выплачен возврат НДФЛ на указанный вами банковский счет. Сумма возврата будет равна уплаченному НДФЛ за неполный месяц работы по патенту.

Следуя этим простым шагам, вы сможете вернуть уплаченный НДФЛ и получить возможный вычет за патент при увольнении.

Как рассчитать суммы НДФЛ, примеры

Суммы налога на доходы физических лиц (НДФЛ) рассчитываются на основе ставок, установленных законодательством. Для расчета суммы НДФЛ необходимо учитывать доходы физического лица, налоговый вычет и тарифы на социальные отчисления.

1. Учет доходов

- Сумма НДФЛ рассчитывается на основе доходов физического лица за определенный период.

- В доходы могут входить заработная плата, проценты, дивиденды, сдача имущества в аренду и другие источники доходов.

- Доходы могут быть облагаемыми и необлагаемыми.

2. Налоговый вычет

- Налоговый вычет предоставляется гражданам в определенных случаях, например при наличии несовершеннолетних детей или инвалидности.

- Вычет учитывается при расчете суммы НДФЛ, позволяя снизить налоговую нагрузку.

- Сумма налогового вычета может различаться в зависимости от категории налогоплательщика и других факторов.

3. Тарифы на социальные отчисления

- Кроме суммы НДФЛ, необходимо учесть также тарифы на социальные отчисления.

- Тарифы на социальные отчисления могут меняться в зависимости от дохода и страховых взносов.

- Сумма социальных отчислений может варьироваться в разных регионах и для разных категорий граждан.

Пример 1: Расчет суммы НДФЛ для заработной платы

| Доход | Ставка НДФЛ | Сумма НДФЛ |

|---|---|---|

| 100 000 рублей | 13% | 13 000 рублей |

Итого: Сумма НДФЛ для заработной платы в размере 100 000 рублей составит 13 000 рублей.

Пример 2: Расчет суммы НДФЛ с учетом налогового вычета

| Доход | Наименование налогового вычета | Сумма вычета | Ставка НДФЛ | Сумма НДФЛ |

|---|---|---|---|---|

| 100 000 рублей | Несовершеннолетний ребенок | 3 000 рублей | 13% | 10 000 рублей |

Итого: Сумма НДФЛ для заработной платы в размере 100 000 рублей с учетом налогового вычета в размере 3 000 рублей составит 10 000 рублей.

Интересует НДФЛ иностранца с патентом в 2026 году

В 2026 году иностранцы, работающие в России по патенту, также обязаны будет уплачивать НДФЛ (налог на доходы физических лиц) на свои заработанные средства. В данном случае, НДФЛ будет рассчитываться исходя из общего заработка иностранца за год.

Как рассчитывается НДФЛ для иностранцев с патентом

Расчет НДФЛ для иностранных граждан с патентом производится по следующей формуле:

НДФЛ = (Доход — Расходы) × 13%

Доходом считается сумма, заработанная иностранным гражданином в течение года по патенту. Расходами могут быть учтены только документально подтвержденные затраты, связанные с осуществлением трудовой деятельности.

Как осуществлять уплату НДФЛ

Уплата НДФЛ иностранцами с патентом осуществляется путем вычета данного налога из зарплаты, начисленной работодателем. Таким образом, работодатель будет удерживать из заработной платы иностранца сумму, соответствующую НДФЛ, и перечислять ее в налоговый орган.

Сроки уплаты НДФЛ

Иностранные граждане с патентом обязаны уплатить НДФЛ в течение определенных сроков. В 2026 году срок уплаты для физических лиц составляет до 28 апреля следующего года.

Ответственность за неуплату или неправильное начисление НДФЛ

В случае неуплаты или неправильного начисления НДФЛ иностранными гражданами с патентом, на них может быть наложен штраф в размере 20% от недоплаченной или неправильно начисленной суммы налога.

Правильное начисление и своевременная уплата НДФЛ являются важным аспектом для иностранцев, работающих в России по патенту. При возникновении вопросов или неясностей по данной теме, рекомендуется обратиться к специалистам, знакомым с налоговым законодательством России.

Возврат удержанного НДФЛ иностранцу на патенте

Для иностранных граждан, работающих по патенту в России, в случае прекращения трудового договора до истечения месяца возможен возврат удержанного НДФЛ. Однако для получения возврата необходимо выполнить определенные условия и предоставить соответствующую документацию.

Условия возврата НДФЛ

- Размер заработной платы должен быть ниже минимального заработка, установленного законом;

- Необходимо проработать менее 15 дней в месяце, в котором происходит увольнение;

- При увольнении до окончания месяца, сумма для возврата рассчитывается исходя из пропорции дней работы к общему числу дней в месяце.

Документация для возврата НДФЛ

- Заявление с просьбой о возврате удержанного НДФЛ;

- Копия паспорта иностранного гражданина;

- Копия патента;

- Трудовой договор и его расторжение;

- Справка о заработной плате и удержанном НДФЛ;

- Свидетельство о регистрации иностранного гражданина;

- Копия документа об установлении минимального размера заработной платы.

Процедура возврата НДФЛ

Для получения возврата удержанного НДФЛ иностранным гражданам на патенте необходимо следовать следующей процедуре:

- Составить заявление с просьбой о возврате удержанного НДФЛ;

- Собрать и предоставить необходимую документацию;

- Обратиться в налоговую инспекцию по месту регистрации;

- Получить решение налоговой инспекции о возврате НДФЛ;

- Получить денежные средства на указанное в заявлении банковское счет.

В случае отсутствия каких-либо документов или неправильного оформления заявления может быть отказано в возврате удержанного НДФЛ. Поэтому важно внимательно ознакомиться с требованиями и подготовить все документы заранее.

| Документация | Срок предоставления |

|---|---|

| Заявление | В день обращения |

| Копия паспорта иностранного гражданина | В день обращения |

| Копия патента | В день обращения |

| Трудовой договор и его расторжение | В день обращения |

| Справка о заработной плате и удержанном НДФЛ | В день обращения |

| Свидетельство о регистрации иностранного гражданина | В день обращения |

| Копия документа об установлении минимального размера заработной платы | В день обращения |

Следуя всем требованиям и предоставляя полный пакет документов, иностранный гражданин имеет возможность получить возврат удержанного НДФЛ в случае увольнения до истечения месяца работы по патенту.

Что это за вычет?

Как работает?

Если иностранный гражданин заключил договор на получение патента в России и внезапно увольняется до окончания месяца, он может вернуть часть уплаченной суммы. Вычет предоставляется только в случае полной увольнения и когда рабочее отношение прекращается по инициативе работодателя или по соглашению сторон.

Вычет предоставляется в соответствии с Федеральным законом № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации» и осуществляется путем возврата нужной суммы на банковский счет иностранного работника.

Размер вычета

Размер вычета определяется пропорционально количеству отработанных дней в месяце. Например, если иностранный работник был уволен через две недели после начала месяца, то он имеет право на получение вычета за половину месяца.

Для расчета суммы вычета необходимы следующие данные:

- Стоимость патента за весь месяц

- Количество календарных дней в месяце

- Количество календарных дней, отработанных иностранным работником до увольнения

Пример расчета

Допустим, стоимость патента составляет 20 000 рублей за месяц. В месяце 30 календарных дней. Иностранный гражданин был уволен после 15-го дня работы. Тогда формула расчета будет следующей:

Размер вычета = (20 000 рублей / 30 дней) * 15 дней = 10 000 рублей.

Важно помнить!

Вычет может быть предоставлен только в том случае, если иностранный гражданин патент первично оформлял на срок до 1 года. Если патент был оформлен на более длительный срок, то вычет не предоставляется.

Также стоит учесть, что вычет предоставляется только при условии полного увольнения, поэтому если иностранный работник переводится на другую работу или приостанавливает трудовое отношение без полного прекращения, вычет не будет предоставлен.