Владельцы паевых недвижимостей теперь должны подавать декларации о доходах, после принятия нового закона о паевых инвестиционах. Это обязательное требование, которое ужесточает налоговые правила для владельцев паев.

Необходимость подачи декларации: участки и сельскохозяйственное использование

Почему необходимо подавать декларацию?

Подача декларации о сельскохозяйственном использовании участков имеет ряд важных причин:

- Контроль за использованием земель. Декларация позволяет государству контролировать правильное использование земельных участков сельскохозяйственными предприятиями или физическими лицами.

- Определение приоритетных сельскохозяйственных культур. Декларация позволяет определить, какие культуры выращиваются на участке, и производить анализ эффективности их выращивания.

- Планирование развития сельского хозяйства. Декларации сельскохозяйственного использования участков помогают государству и органам управления определить необходимые меры для развития сельского хозяйства и улучшения качества производимых сельскохозяйственных товаров.

Какие участки подлежат декларации?

В соответствии с законодательством, подаче декларации о сельскохозяйственном использовании подлежат следующие участки:

- Участки, на которых земля используется для производства сельскохозяйственной продукции.

- Участки, на которых ведется садоводство или огородничество.

- Участки, предназначенные для пастбищного использования.

Как и когда нужно подавать декларацию?

Декларация о сельскохозяйственном использовании участков должна быть подана в органы земельного кадастра или в муниципальные организации в месте нахождения участков. Документ должен быть подписан правообладателем земельного участка или уполномоченным представителем.

Сроки подачи декларации могут отличаться в зависимости от региона. Обычно декларацию следует подавать ежегодно или в случае изменения в использовании земельного участка.

Итоги

Подача декларации о сельскохозяйственном использовании участков — это важная процедура, которая позволяет контролировать и управлять земельными ресурсами для развития сельского хозяйства. Корректное заполнение и своевременная подача декларации позволяют государству оптимизировать развитие сельского хозяйства и обеспечить продовольственную безопасность страны.

Законодательство: плательщики НДФЛ

Законодательство Российской Федерации устанавливает правила и обязанности плательщиков налога на доходы физических лиц (НДФЛ). Под плательщиками НДФЛ понимаются все физические лица, получающие доход в форме заработной платы, вознаграждения, процентов, арендной платы и других видов дохода.

Основные требования закона

- Плательщики НДФЛ обязаны подавать налоговую декларацию ежегодно до 30 апреля следующего года.

- В налоговой декларации необходимо указать все полученные доходы за год, а также применяемые налоговые льготы и вычеты.

- При подаче налоговой декларации необходимо указать сумму налога, который был удержан в источнике выплаты дохода (например, налоговым агентом).

- Плательщики НДФЛ должны хранить документы, подтверждающие доходы и расходы, в течение трех лет.

Ставки и вычеты

Ставка налога на доходы физических лиц составляет 13%. Однако существуют вычеты, которые позволяют снизить сумму налога:

- Вычет на детей. Плательщикам НДФЛ, имеющим несовершеннолетних детей, предоставляется возможность уменьшить налоговую базу. Сумма вычета зависит от количества детей.

- Вычет на обучение. Физическим лицам, которые учатся или обучают своих детей в образовательных учреждениях, предоставляется вычет на расходы.

- Вычет на лечение. Плательщики НДФЛ имеют право на вычет на медицинские расходы.

- Вычет на ипотеку. Лица, выплачивающие кредиты на приобретение жилья, также могут воспользоваться вычетом.

Ответственность плательщиков

Невыполнение обязанностей плательщиками НДФЛ может повлечь за собой налоговую ответственность. В случае неправильного указания суммы дохода или нарушения сроков подачи налоговой декларации, налоговый орган имеет право взыскать неуплаченные налоги и наложить штраф. Повторные нарушения могут привести к уголовной ответственности.

Следуйте закону

Чтобы избежать проблем с налоговыми органами, плательщики НДФЛ должны следовать законодательству и правильно составлять налоговые декларации. Важно быть внимательным и добросовестным при заполнении декларации, а также своевременно платить налоги и соблюдать сроки подачи.

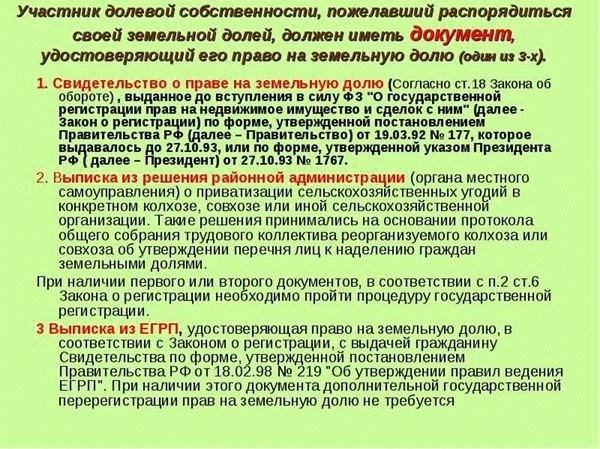

Сельскохозяйственное определение земельной доли

Критерии определения сельскохозяйственной земельной доли:

- Сельскохозяйственное назначение – земельная доля должна быть расположена на территории, предназначенной для сельскохозяйственного использования;

- Размер и форма участка – сельскохозяйственная земельная доля обычно имеет определенную площадь и форму, соответствующую ее использованию в сельском хозяйстве;

- Производство сельскохозяйственной продукции – на земельной доле должна осуществляться деятельность, связанная с производством сельскохозяйственных культур, животноводством или иными сельскохозяйственными видами деятельности;

- Наличие соответствующей инфраструктуры – сельскохозяйственная земельная доля должна обладать необходимой инфраструктурой для проведения сельскохозяйственных операций, такой как водоснабжение, дороги, электроснабжение и т.д.

Важность сельскохозяйственного определения земельной доли:

Определение сельскохозяйственной земельной доли является важным шагом для эффективного использования земли в сельском хозяйстве. Это позволяет:

- Определить права и обязанности собственника – сельскохозяйственное определение земельной доли точно устанавливает, какие действия может совершать собственник, а также какие обязанности он должен выполнять;

- Расчет арендной платы – определение сельскохозяйственной земельной доли помогает определить размер арендной платы, которую арендатор должен уплачивать за использование земельного участка;

- Планирование сельскохозяйственной деятельности – сельскохозяйственное определение земельной доли позволяет собственнику или арендатору планировать и организовывать сельскохозяйственную деятельность на участке;

| Преимущества определения сельскохозяйственной земельной доли | Недостатки отсутствия определения сельскохозяйственной земельной доли |

|---|---|

| Установление правового статуса собственника | Неопределенность прав собственника |

| Правильный расчет арендной платы | Недооценка или переплата арендатором |

| Планирование сельскохозяйственной деятельности | Неэффективное использование участка |

Каждый собственник или арендатор сельскохозяйственного участка обязан произвести сельскохозяйственное определение земельной доли для эффективного управления и использования земли в сельском хозяйстве.

Доход от земельных долей

Владение земельными долями может принести вам дополнительный доход. Ниже приведены некоторые аспекты, которые следует учесть при расчете дохода от земельных долей.

1. Виды дохода от земельных долей

Доход от земельных долей может быть получен как непосредственно от использования земельных участков, так и от их продажи или сдачи в аренду. Вид дохода будет зависеть от целей и стратегии владельца земельных долей.

2. Декларирование дохода

Доход от земельных долей, полученный в течение календарного года, должен быть декларирован в налоговых декларациях. В зависимости от юрисдикции и правовых требований, существуют различные способы декларации дохода.

3. Налогооблажение дохода от земельных долей

Налогообложение дохода от земельных долей также зависит от юрисдикции и законодательства. В некоторых случаях, доход от земельных долей облагается налогом на прибыль, а в других — налогом на недвижимость или земельным налогом.

4. Расходы и налоговые вычеты

При расчете дохода от земельных долей следует учесть возможные расходы, которые могут быть учтены в качестве налоговых вычетов. Например, расходы на улучшение земельных участков или налоги, уплаченные на землю.

5. Консультация с юристом

Перед принятием решений относительно владения или использования земельных долей, рекомендуется проконсультироваться с юристом или налоговым консультантом. Они смогут оказать профессиональную помощь и дать советы относительно юридических и налоговых аспектов.

Примерный график доходов от земельных долей

| Год | Доход от земельных долей |

|---|---|

| 2018 | 100 000 рублей |

| 2019 | 150 000 рублей |

| 2020 | 200 000 рублей |

Итак, доход от земельных долей является важным аспектом для многих владельцев земельных участков. При правильном подходе и учете налоговых требований, это может быть выгодным источником дополнительного дохода.

Последствия непредставления декларации

Непредставление декларации может повлечь за собой серьезные последствия для налогоплательщика. Рассмотрим основные негативные последствия, которые могут возникнуть в случае несоблюдения данного требования.

1. Финансовые штрафы

За непредставление декларации предусмотрены финансовые штрафы. Размер штрафа может составлять определенный процент от суммы недоимки или фиксированную сумму, устанавливаемую законодательством в зависимости от вида и степени налогового правонарушения.

2. Повышение контрольного интереса

Непредставление декларации может привести к повышению контрольного интереса налоговых органов к деятельности налогоплательщика. Это означает, что налоговые проверки и аудиты могут быть назначены чаще, и налоговая инспекция будет более внимательно следить за исполнением налоговых обязательств.

3. Уголовная ответственность

В случае умышленного уклонения от представления декларации, наступает уголовная ответственность. Законодательством предусмотрена возможность наказания в виде лишения свободы или штрафа.

4. Трудности при совершении сделок

Без представления декларации налогоплательщик может столкнуться с трудностями при совершении сделок. Например, его заявка на получение кредита может быть отклонена, так как банк не будет иметь достоверной информации о финансовом положении клиента.

5. Потеря доверия со стороны партнеров

Непредставление декларации может привести к потере доверия со стороны партнеров и клиентов. Если налогоплательщик не соблюдает требования закона, это может создать негативное впечатление о его надежности и честности в бизнес-среде.

6. Репутационные риски

Непредставление декларации может повлечь за собой репутационные риски для налогоплательщика. Негативные отзывы и информация о неисполнении налоговых обязательств могут повлиять на восприятие его бренда или имиджа как надежного партнера.

Резюмируя, непредставление декларации может иметь серьезные последствия для налогоплательщика, включая финансовые штрафы, повышение контрольного интереса, уголовную ответственность, трудности при совершении сделок, потерю доверия со стороны партнеров и репутационные риски. Представление декларации является важным обязательством налогоплательщика и необходимо придерживаться соответствующих законодательных требований.

Ставка и срок уплаты налога

Ставка налога

Ставка налога является процентным соотношением, которое применяется к доходу, полученному от продажи паев или других инвестиций. Величина ставки может различаться в зависимости от ряда факторов, включая тип дохода и сумму полученного дохода.

Например, при продаже паев сроком владения менее одного года, применяется ставка в размере 30% к полученному доходу. Если же срок владения паев превышает один год, применяется более низкая ставка, например, 15%.

Срок уплаты налога

Срок уплаты налога определяется налоговым законодательством и зависит от типа дохода и статуса налогоплательщика. Обычно срок уплаты налога составляет несколько месяцев с момента получения дохода, но точные сроки могут варьироваться.

Налогоплательщик обязан заполнить налоговую декларацию и уплатить налог в соответствии со сроками, указанными в законодательстве. Несвоевременная уплата налога может привести к наложению штрафных санкций, а также к возможности проведения налоговой проверки.

Пример сроков уплаты налога для продавца паев

Приведем пример сроков уплаты налога для продавца паев:

- При продаже паев сроком владения менее одного года:

- Доход получен в январе 2022 года;

- Срок уплаты налога — до 31 марта 2022 года.

- При продаже паев сроком владения более одного года:

- Доход получен в июне 2021 года;

- Срок уплаты налога — до 30 сентября 2021 года.

При заполнении налоговой декларации и уплате налога необходимо учитывать сроки и ставки, установленные налоговым законодательством. В случае возникновения вопросов или сложностей, всегда возможно обратиться к специалистам в области налогообложения для консультации и получения необходимой помощи.

Как уменьшить налоговую нагрузку при продаже сельхоз участка?

Продажа сельхозучастка может потребовать выплаты налогов. Однако, существуют несколько способов, которые помогут уменьшить налоговую нагрузку и сохранить большую часть выручки от продажи.

1. Ипотека

Если у вас есть ипотека на сельхозучастке, вы сможете уменьшить налоговую нагрузку путем вычета из полученной прибыли суммы задолженности по ипотеке.

2. Налог на прибыль

При продаже сельхозучастка физическим лицом, вы можете воспользоваться упрощенной системой налогообложения, оплатив фиксированный процент от суммы полученной прибыли.

3. Налоговый вычет на долгосрочные инвестиции

Если вы планируете инвестировать полученные средства в другие долгосрочные проекты, вы можете воспользоваться налоговыми вычетами на инвестиции, которые позволят уменьшить налогооблагаемую базу.

4. Вычет на улучшение и оборудование

Расходы на улучшение и оборудование сельхозучастка могут быть учтены в качестве налогового вычета, что поможет уменьшить налоговую нагрузку.

5. Вычет на выплату кредитам и ссудам

Если вы использовали кредиты или ссуды для улучшения и развития сельхозучастка, вы можете использовать вычеты на выплаты по этим кредитам и ссудам при расчете налогов.

6. Выбор оптимального момента для продажи

Планируйте продажу сельхозучастка так, чтобы уменьшить налоговую нагрузку. Иногда стоит подождать, чтобы продать по более выгодной для вас цене и сэкономить на налогах.

7. Передача участка в наследство

Если вы передаете сельхозучасток в наследство, налоговая нагрузка может быть снижена или исключена полностью.

| Способ | Преимущества | Недостатки |

|---|---|---|

| Ипотека | — Вычет из полученной прибыли суммы задолженности по ипотеке | — Необходимо иметь ипотеку на сельхозучастке |

| Налог на прибыль | — Упрощенная система налогообложения | — Применима только для физических лиц |

| Налоговый вычет на долгосрочные инвестиции | — Уменьшение налогооблагаемой базы | — Требуется инвестиция в долгосрочные проекты |

| Вычет на улучшение и оборудование | — Учет расходов на улучшение и оборудование при расчете налогов | — Требуется аккуратное ведение документации |

| Вычет на выплату кредитам и ссудам | — Использование вычетов на выплаты по кредитам и ссудам | — Требуется использование кредитов и ссуд для улучшения сельхозучастка |

| Выбор оптимального момента для продажи | — Возможность продать по более выгодной цене | — Требуется точный анализ рынка |

| Передача участка в наследство | — Полное или частичное освобождение от налоговой нагрузки | — Требуется наличие наследников |

Следует отметить, что для эффективного снижения налоговой нагрузки при продаже сельхозучастка необходимо обратиться к опытному налоговому консультанту или юристу, который поможет применить вышеуказанные способы с учетом вашей конкретной ситуации.

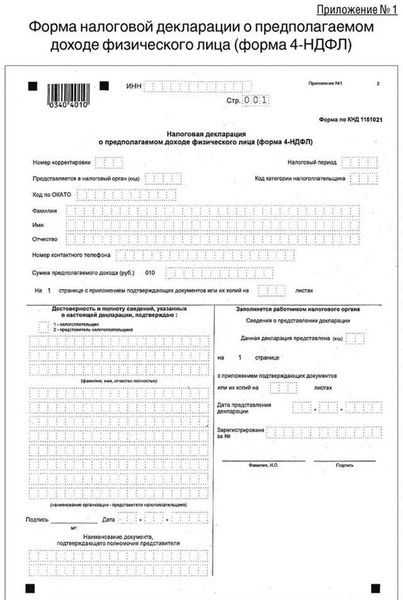

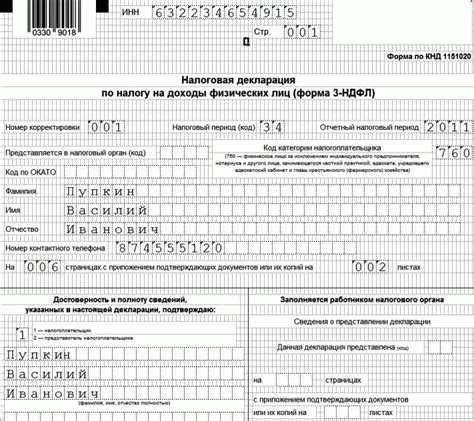

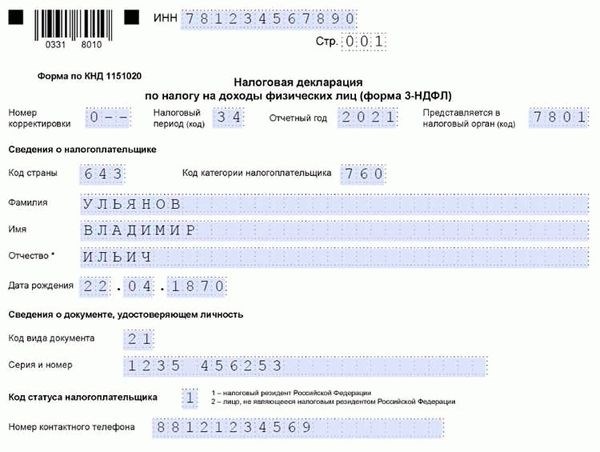

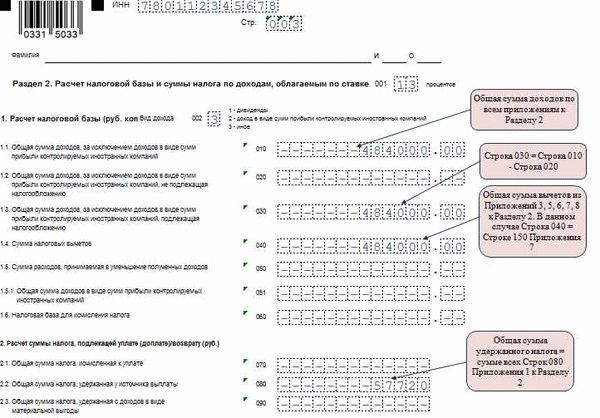

Образец заполнения декларации 3-НДФЛ при продаже участка

Ниже представлен образец заполнения декларации 3-НДФЛ при продаже участка:

1. Шапка декларации

Заполните следующие поля:

- ГРН:

- Фамилия, имя, отчество налогоплательщика:

- ИНН:

- Документ, удостоверяющий личность:

- Адрес постоянной регистрации:

- Адрес фактического проживания:

- Телефон:

2. Сведения о доходе от продажи участка

Заполните следующие поля:

- Наименование проданного участка:

- Площадь участка:

- Дата приобретения участка:

- Цена приобретения участка:

- Дата продажи участка:

- Цена продажи участка:

- Расходы на улучшение участка:

- Продолжительность владения участком:

3. Расчет налоговой базы

Заполните следующие поля:

- Стоимость приобретенного участка (после учета расходов на улучшение):

- Стоимость проданного участка:

- Разница между ценой продажи и ценой приобретения:

- Размер налоговой базы:

4. Уплата налога

Заполните следующие поля:

- Сумма налога (13% от налоговой базы):

- Срок уплаты:

- Реквизиты для уплаты налога:

Время заполнения декларации может занять некоторое время. Проверьте данные перед отправкой. После заполнения декларации не забудьте подписать и ознакомиться с правилами заполнения и подачи декларации.

Декларирование и уплата налога

Декларирование

Декларирование доходов — обязательное требование для всех физических лиц, получающих доходы. Граждане должны заполнить декларацию, указав информацию о своих доходах за отчетный период.

При декларировании доходов важно учесть следующие моменты:

- Указать все источники доходов, включая заработную плату, арендную плату, проценты по вкладам и другие;

- Указать все полученные вычеты, которые уменьшают налогооблагаемую базу;

- Указать имущество, находящееся в собственности и на аренде;

- Обязательно проверить правильность и полноту заполнения декларации перед ее подачей.

Уплата налога

После декларирования доходов, граждане обязаны произвести уплату налога в соответствии с законодательством. Величина налога может зависеть от разных факторов, включая ставки налога и налогооблагаемую базу.

Для уплаты налога важно:

- Определить налогооблагаемую базу в соответствии с декларацией;

- Рассчитать величину налога, учитывая применимые ставки налога;

- Приступить к уплате налога в установленные сроки.

| Преимущества | Пояснение |

|---|---|

| Соблюдение законодательства | Правильная декларация и уплата налога позволяют соблюдать требования законодательства и избегать возможных наказаний. |

| Подтверждение доходов | Декларирование и уплата налога являются доказательством полученных доходов и могут пригодиться в будущем. |

| Получение вычетов | Правильно заполненная декларация позволяет получить различные вычеты, которые могут снизить налогооблагаемую базу и уменьшить сумму налога. |

| Легкость процесса | Правильная декларация и своевременная уплата налога упрощают процесс учета финансовых данных и снижают риск возникновения проблем с налоговыми органами. |

Правильное декларирование и уплата налога — ключевые аспекты финансового планирования граждан. Эти процессы помогают сохранять финансовую устойчивость и соблюдать требования законодательства.

Нововведения по налогообложению с 01 января 2016 года!

С 01 января 2016 года вступили в силу изменения в налогообложении, которые необходимо учесть при подготовке и подаче деклараций. Нововведения коснулись различных видов налогов, а также процедуры заполнения и сдачи деклараций.

Изменения по налогу на доходы физических лиц

1. Снижение ставки налога на доходы физических лиц

- Ставка налога на доходы физических лиц снижена с 13% до 12%.

- Снижена ставка налога на доходы физических лиц для граждан, получающих доходы в виде дивидендов, процентов по банковским вкладам, паевым инвестиционным фондам и другим финансовым инструментам.

2. Введение налога на высокие доходы

- Вводится налог на высокие доходы, который будет уплачиваться физическими лицами, получающими годовой доход свыше определенного порога.

- Налог на высокие доходы будет начисляться по ставке 15% к сумме превышения годового дохода над установленным порогом.

Изменения по налогу на прибыль предприятий

1. Увеличение налогового недоимка для энергетических компаний

- Увеличивается налоговый недоимок для энергетических компаний, чтобы увеличить государственные доходы и покрыть расходы на модернизацию энергетического сектора.

- Налоговый недоимок для энергетических компаний будет начисляться по ставке 25% от суммы превышения доходов над установленным порогом.

2. Введение дополнительного налога на прибыль для IT-компаний

- Вводится дополнительный налог на прибыль для IT-компаний с высоким уровнем доходов.

- Налоговая ставка для IT-компаний будет составлять 20% к сумме превышения годовой прибыли над установленным порогом.

Изменения в процедуре заполнения и сдачи деклараций

1. Внедрение электронной подачи деклараций

- Вводится обязательная электронная подача деклараций для всех налогоплательщиков.

- Электронная подача деклараций позволяет сократить время и упростить процедуру заполнения и сдачи деклараций.

2. Расширение списка обязательных данных в декларациях

- В декларациях будет введено обязательное указание дополнительных данных, таких как номера счетов, ИНН контрагентов и другая информация.

- Это позволит улучшить прозрачность и контроль за доходами и расходами налогоплательщиков.

Нововведения по налогообложению с 01 января 2016 года вносят существенные изменения в процедуру налогообложения и требуют от налогоплательщиков дополнительного внимания при заполнении и подаче деклараций. Важно ознакомиться с новыми правилами налогообложения и своевременно обновить свои декларации с учетом изменений.

Обязательства по уплате налогов на земельные паи

Владение земельными паями обязывает собственников соблюдать свои обязательства по уплате налогов. Учитывая важность данной процедуры, необходимо понимать основные аспекты обязательств по уплате налогов на земельные паи.

1. Определение налоговой базы: Налогообложение земельных паев осуществляется на основе налоговой базы, которая определяется исходя из категории земли и ее площади.

Основные обязанности собственников земельных паев в отношении уплаты налогов:

- Своевременное предоставление деклараций: Собственники земельных паев обязаны в установленные сроки предоставлять декларации по налогу на земельные паи. Декларации должны содержать точные и полные сведения о земельных паях, категории земли и ее площади.

- Расчет и уплата налога: Собственники земельных паев должны самостоятельно рассчитывать сумму налога на основании предоставленной информации и вносить его в соответствии с установленными сроками. Налог на земельные паи может выплачиваться в регулярном порядке или в виде отдельных платежей, в зависимости от законодательства.

- Соблюдение сроков уплаты: Уплата налогов на земельные паи должна быть произведена в сроки, установленные налоговым законодательством. За несвоевременную уплату налога предусмотрены штрафы и пеня.

- Предоставление отчетности и документов: Собственники земельных паев могут быть обязаны предоставлять налоговым органам дополнительные отчеты и документы, связанные с уплатой налогов. Это может включать отчеты о доходах и расходах, выписки из бухгалтерии и другие документы по требованию налоговых органов.

Неисполнение данных обязательств по уплате налогов на земельные паи может повлечь за собой налоговые санкции, а также правовые последствия. Собственники земельных паев должны быть внимательны к своим налоговым обязательствам и своевременно выполнять все требования налогового законодательства.

Налоги на физическое лицо при дарении сельхоз. участка:

При дарении сельскохозяйственного участка между физическими лицами возникают определенные налоговые обязательства, основные из которых связаны с уплатой налога на доходы от реализации недвижимого имущества. Для правильного понимания налоговых аспектов дарения сельхоз. участка необходимо ознакомиться с основными правилами и условиями налогообложения в данной ситуации.

Налоговые правила:

- Налог на доходы от реализации недвижимого имущества взимается с физических лиц при продаже или передаче в собственность других физических лиц сельскохозяйственных участков.

- В случае дарения сельхоз. участка, его стоимость определяется по рыночным ценам. Внутренние соглашения между сторонами при этом не учитываются.

- Налог на доходы от реализации недвижимости составляет 13% от стоимости переданного имущества и взимается с получившейся суммы.

Исключения и особенности:

Существуют некоторые исключения и особенности налогообложения при дарении сельхоз. участка:

- Если сельхоз. участок передается в рамках наследства или дарения близкими родственниками (родителями, детьми, супругами и другими близкими родственниками по закону), то налог на доходы от реализации недвижимого имущества не взимается.

- Также, если передача сельскохозяйственного участка производится в использование или обслуживание сельскохозяйственных предприятий, то налог на доходы от реализации недвижимости не взимается.

Декларирование и уплата налога:

Декларирование и уплата налога на доходы от реализации сельскохозяйственного участка происходит в соответствии с действующим законодательством о налогах и сборах. Физическое лицо должно подать декларацию о доходах в налоговый орган в сроки и в порядке, установленные законодательством. Уплата налога осуществляется в течение установленного срока после представления декларации.

Важно помнить:

- При дарении сельхоз. участка необходимо учесть налоговые аспекты и обратиться к юристам или специалистам по налогообложению для консультации.

- Необходимо иметь документальное подтверждение о стоимости сельскохозяйственного участка и сделке дарения.

- Соблюдайте установленные сроки и правила декларирования и уплаты налогов, чтобы избежать штрафов и негативных последствий.

Когда необходимо подавать декларацию?

Какие случаи требуют подачи декларации?

-

Налоговая резидентность. Граждане, иностранные граждане и лица без гражданства, проживающие в РФ более 183 дней в году, обязаны подать декларацию о своем доходе и имуществе.

-

Получение дохода от иностранных источников. В случае получения дохода от иностранных источников, гражданам необходимо подать декларацию.

-

Имущество за рубежом. Если у гражданина есть имущество за пределами РФ на сумму более 1 миллиона рублей, он должен подать декларацию об этом имуществе.

-

Участие в деятельности контролирующих лиц. Лица, которые являются учредителями или контролирующими лицами в юридических лицах, также должны подать декларацию о своих финансовых интересах.

Какие сроки подачи декларации?

Сроки подачи декларации зависят от статуса и характера доходов гражданина. Обычно декларация подается один раз в год. Вот некоторые сроки, которые следует учитывать:

-

Для физических лиц:

- Ежегодная декларация о доходах подается до 30 апреля каждого года.

- Отчет о движении средств по счетам за границей подается до 1 июня каждого года.

- Декларация о наличии имущества за границей подается до 1 июня каждого года.

-

Для индивидуальных предпринимателей: декларация о доходах подается ежеквартально до 30-го числа месяца, следующего за отчетным периодом.

-

Для контролирующих лиц: декларация о финансовых интересах подается не позднее 1 апреля каждого года.

Важно соблюдать эти сроки, чтобы избежать штрафов и негативных последствий со стороны налоговых органов.

В данном случае это заявление о продаже земельного участка

Я, ниже подписавшийся Иванов Иван Иванович, являющийся собственником земельного участка, расположенного по адресу ____________, заявляю о продаже данного участка.

Прошу рассмотреть мое заявление и произвести соответствующие действия в рамках действующего законодательства.

Информация о земельном участке:

- Адрес: ____________

- Площадь: __ квадратных метров

- Категория земель: ____________

- Разрешенное использование: ____________

Условия и ожидания:

Я принимаю во внимание следующие условия и ожидания по продаже земельного участка:

- Желаемая цена предложения: ____________

- Предпочтительные условия оплаты: ____________

- Сроки, в которые предлагается осуществить сделку: ____________

- Дополнительные условия или требования: ____________

Контактная информация:

Для обсуждения деталей продажи земельного участка, прошу связаться со мной по следующим контактным данным:

- ФИО: Иванов Иван Иванович

- Телефон: ____________

- Email: ____________

Благодарю за рассмотрение моего заявления о продаже земельного участка. Желаю успешно провести данную сделку в соответствии с действующим законодательством.

Налог при продаже земель сельскохозяйственного назначения

При продаже земельных участков, предназначенных для сельскохозяйственного использования, необходимо учесть налоговые аспекты данной сделки. В данном контексте важно понимать, что при продаже земельного участка возникает обязанность уплатить налог на полученный доход. Размер налога определяется налоговыми нормами и может варьироваться в разных регионах.

Ставки налога

Ставка налога на прибыль от продажи земли сельскохозяйственного назначения может быть фиксированной или прогрессивной. Фиксированная ставка применяется при продаже участков небольшой площади, а прогрессивная ставка может быть проведена для больших участков и учитывать различные категории продавцов.

Освобождение от налога

В некоторых случаях продажа земель сельскохозяйственного назначения может быть освобождена от налога. Например, при продаже земельного участка между близкими родственниками или при продаже земли, использовавшейся для осуществления сельскохозяйственной деятельности более 3 лет, возможно освобождение от уплаты налога.

Налоговые льготы

На продажу земельных участков сельскохозяйственного назначения могут быть предусмотрены различные налоговые льготы. Например, снижение ставки налога или увеличение срока освобождения от уплаты налога. Эти льготы обычно устанавливаются с целью поддержки развития сельского хозяйства и облегчения финансовой нагрузки на сельхозпроизводителей.

Декларация и уплата налога

Для правильного расчета и уплаты налога необходимо подать декларацию. В декларации следует указать все сведения о продаже земельного участка, включая его стоимость, срок владения, возможные льготы и прочие данные, которые могут повлиять на размер налога. Уплата налога производится в соответствии с установленными сроками после подачи декларации.

Юридическая консультация

Ввиду сложности налогового законодательства и возможных отличий в регулировании данного вопроса в разных регионах, рекомендуется обратиться за квалифицированной юридической консультацией. Это позволит надежно составить декларацию и правильно определить размер налога при продаже земли сельскохозяйственного назначения.

Отчет о прибылях и убытках

Отчет о прибылях и убытках обычно составляется годовой и квартальный. Годовой отчет — это отчет за весь финансовый год, а квартальный — за определенный квартал. Он является одним из ключевых документов для анализа финансового состояния предприятия и принятия управленческих решений.

Структура отчета о прибылях и убытках

Отчет о прибылях и убытках имеет определенную структуру:

- Выручка от реализации товаров, работ, услуг

- Себестоимость реализации товаров, работ, услуг

- Валовая прибыль

- Коммерческие расходы

- Управленческие расходы

- Прибыль от операционной деятельности

- Проценты к получению и уплате

- Прочие доходы и расходы

- Прибыль до налогообложения

- Текущий налог на прибыль

- Отложенные налоговые активы и обязательства

- Чистая прибыль (убыток)

Анализ отчета о прибылях и убытках

Отчет о прибылях и убытках позволяет провести анализ финансовой результативности предприятия и определить его финансовое положение. Некоторые показатели, которые могут быть рассчитаны на основе данного отчета:

- Рентабельность продаж

- Рентабельность активов

- Рентабельность собственного капитала

- Коэффициент текущей ликвидности

- Коэффициент общей ликвидности

- Коэффициент финансовой устойчивости

Применение отчета о прибылях и убытках

Отчет о прибылях и убытках используется для:

- Оценки финансовых результатов деятельности предприятия

- Принятия управленческих решений и определения стратегии развития

- Оценки эффективности использования ресурсов

- Оценки финансовой устойчивости предприятия

- Предоставления информации заинтересованным сторонам (инвесторам, кредиторам)

Отчет о прибылях и убытках является важным финансовым документом, который позволяет оценить результаты и эффективность деятельности предприятия. Он используется для принятия управленческих решений и предоставления информации заинтересованным сторонам.

Сложности и особенности при подаче декларации о продаже паев

1. Необходимость предоставления правильной информации

При подаче декларации о продаже паев важно предоставить полную и достоверную информацию о сделке. Важно указать все реквизиты купли-продажи, такие как дата, стоимость, площадь паев и другие данные, которые могут потребоваться для регистрации сделки.

2. Соблюдение сроков подачи декларации

Надлежащее выполнение сроков подачи декларации о продаже паев — это одна из важных особенностей данного процесса. Упущение срока может привести к неприятным последствиям, таким как необходимость выплаты штрафов или иных мер юридической ответственности.

3. Документальное оформление сделки

При подаче декларации о продаже паев важно также знать все требования к документальному оформлению сделки. Это может включать в себя правильное заполнение договора купли-продажи паев, подписание его сторонами и получение необходимых подписей и печатей.

4. Учет налоговых последствий

При подаче декларации о продаже паев следует учитывать налоговые последствия данной сделки. В зависимости от типа пайщика (физическое или юридическое лицо) и других факторов может потребоваться уплата налога на прибыль, налога на добавленную стоимость и других налоговых обязательств.

5. Заверение подписей и документов

При подаче декларации о продаже паев может потребоваться заверение подписей и документов уполномоченным нотариусом. Это позволяет удостоверить подлинность документов и сделки, а также обеспечить юридическую значимость документов в дальнейшем.

Важно помнить, что данные сложности и особенности могут частично зависеть от региональных или местных правовых норм. Чтобы избежать проблем, рекомендуется обратиться к специалистам в области юридического сопровождения при подаче декларации о продаже паев.

Ответственность за неуплату

Невыполнение обязательств по оплате может повлечь за собой различные юридические последствия. Рассмотрим основные виды ответственности и последствия, которые могут возникнуть при неуплате.

1. Штрафные санкции

Один из способов принудить должника к выполнению своей обязанности по оплате — наложить штрафные санкции. Это может быть фиксированная сумма штрафа или процент от неуплаченной суммы. Такие санкции указываются в договоре или законодательстве и должны быть предусмотрены для конкретного случая неуплаты.

2. Пени и проценты

Дополнительно к штрафным санкциям, может быть взыскана плата за пользование чужими денежными средствами. В случае неуплаты в оговоренный срок, должник обязан уплатить пени и проценты, которые начисляются за каждый день просрочки платежа.

3. Юридические расходы

В случае привлечения к ответственности должника, если приходится обратиться к юристам и судам, также возможно взыскание юридических расходов со стороны кредитора. Это могут быть расходы на услуги юристов, судебные издержки, государственные пошлины и т. д. Эти расходы связаны с защитой интересов кредитора и взысканием долга.

4. Конфискация имущества

В случае длительных и непогашенных долгов, суд или исполнительный орган могут принять решение о конфискации имущества должника для удовлетворения требований кредитора. Имущество может быть продано на аукционе или использовано для покрытия долга и уплаты судебных издержек.

5. Ограничение деятельности

В ряде случаев, в случае неуплаты или неисполнения договорных обязательств, должник может быть ограничен в праве на занятие определенными видами деятельности, получению лицензий или разрешений. Такие ограничения могут быть временными или постоянными и накладываются в соответствии с решением суда или другого компетентного органа.

6. Кредитная история

Неуплата долга может повлиять на кредитную историю должника. Негативная информация о задолженностях может быть занесена в кредитный отчет и использоваться банками и другими финансовыми учреждениями для оценки кредитоспособности. Это может привести к трудностям при получении новых кредитов, ипотеки или других финансовых услуг.

| Вид ответственности | Последствия |

| Штрафные санкции | Финансовые обязательства увеличиваются |

| Пени и проценты | Увеличение общей суммы долга |

| Юридические расходы | Дополнительные затраты на услуги юристов и судебные издержки |

| Конфискация имущества | Потеря имущества и внесение средств в удовлетворение требований кредитора |

| Ограничение деятельности | Ограничения в праве на занятие определенной деятельностью |

| Кредитная история | Трудности при получении новых кредитов и финансовых услуг |

В случае неуплаты долга рекомендуется обратиться к юристу или специалисту в сфере финансового права для получения консультации и защиты интересов. Помните, что ответственность за неуплату может иметь серьезные последствия, поэтому важно вовремя решать финансовые проблемы и платить свои обязательства.