Увольнение нерезидента с работы в России требует соблюдения определенных процедур и представления необходимых документов. Одним из важных аспектов является возмещение уплаченного налога на доходы физических лиц (НДФЛ). Для получения такого возмещения работнику необходимо предоставить определенные документы, которые подтверждают его статус нерезидента и право на возврат налога. В данной статье рассмотрим, какие документы требуются при увольнении нерезидента и как правильно оформить возврат НДФЛ по пенсионному агентству (ПА).

Настроим 1C под ваши нужды прямо сейчас!

Анализ бизнес-процессов:

Первый шаг в настройке 1C — это анализ бизнес-процессов вашей компании. Мы проведем подробное исследование всех операций, которые необходимо учесть при настройке системы. Это позволит нам определить, какие модули и функциональные возможности 1C подходят вам наиболее.

Выбор конфигурации:

На основе полученной информации мы определим наиболее подходящую конфигурацию 1C для вашей компании. Мы учтем все ваши требования и цели, чтобы предоставить вам инструмент, который максимально соответствует вашим потребностям.

Настройка параметров и функций:

После выбора конфигурации мы приступим к настройке параметров и функций 1C. Мы учтем все ваши требования и предоставим вам готовую систему, которая будет включать в себя все необходимые функции, а также оптимизировать вашу работу.

Импорт данных:

Если у вас уже имеются данные, необходимые для внедрения в 1C, то мы проведем их импорт. Это позволит вам сохранить все существующие данные и продолжить работу в новой системе.

Обучение персонала:

После настройки 1C мы предоставим обучение вашему персоналу, чтобы они могли полноценно использовать систему. Мы проведем тренинги и предоставим подробные инструкции по использованию 1C.

Поддержка и сопровождение:

Мы также предоставляем услуги по поддержке и сопровождению 1C. Наша команда всегда готова помочь вам в случае возникновения проблем или вопросов. Мы гарантируем оперативный и качественный сервис.

Свяжитесь с нами прямо сейчас, чтобы получить настройку 1C под вашу компанию и оптимизировать свои бизнес-процессы.

Особенности расчета НДФЛ

Расчет налога на доходы физических лиц (НДФЛ) имеет свои особенности, о которых необходимо знать работникам и работодателям при заключении трудового договора или увольнении сотрудника. Рассмотрим основные моменты, которые следует учесть при расчете НДФЛ:

1. Учет доходов

НДФЛ начисляется на все виды доходов, полученных физическими лицами. В таблице ниже приведены основные виды доходов и их ставки налогообложения:

| Вид дохода | Ставка НДФЛ |

|---|---|

| Заработная плата | 13% |

| Проценты по вкладам | 13% |

| Доход от продажи недвижимости | 13% или 30% |

| Дивиденды | 13% |

2. Вычеты

Для уменьшения суммы НДФЛ могут применяться различные вычеты. Например:

- Стандартный вычет на каждого работника;

- Вычеты на детей;

- Вычет на обучение;

- Вычет на ипотеку и другие жилищные условия.

Уточните возможные вычеты в вашем регионе.

3. Расчет и уплата НДФЛ

Расчет и уплата НДФЛ осуществляется сотрудниками в отчетном периоде. Работодатель обязан удерживать соответствующую сумму со стороны заработной платы сотрудника и перечислить ее в бюджет государства. При этом необходимо следить за своевременностью расчетов и внесением лишних сумм.

Закрытие при увольнении сотрудника, расчет НДФЛ может отличаться от обычного расчета. Процедура увольнения предусматривает следующие этапы:

- Оформление документов на увольнение.

- Расчет и уплата последней заработной платы.

- Расчет и уплата НДФЛ по последней заработной плате.

- Выдача справки о доходах и удержанных суммах НДФЛ.

При увольнении сотрудника необходимо учесть все налоговые обязательства и своевременно произвести расчет и уплату НДФЛ.

Итак, при расчете НДФЛ необходимо учесть все виды доходов, применяемые вычеты и своевременно производить расчеты и уплату налога. При увольнении также следует учесть особенности расчета НДФЛ и своевременно оформлять необходимые документы.

Уплата НДФЛ за иностранцев, работающих по патенту в 2026 году

Документы, подтверждающие наличие патента

- Нерезидент должен предоставить копию документа, подтверждающего наличие патента на работу в России. Данное подтверждение отражает законность его трудоустройства и является основой для начисления и уплаты НДФЛ.

Документы, необходимые для уплаты НДФЛ

- Паспорт иностранного работника — документ, удостоверяющий его личность. Иностранный паспорт должен быть действительным и иметь страницу с отметкой о въезде на территорию России.

- Трудовой договор или иной документ, подтверждающий официальное трудоустройство иностранца по патенту.

- Справка о заработной плате или иной документ, подтверждающий размер дохода иностранного работника за отчетный период.

Порядок уплаты НДФЛ

- Иностранный работник должен самостоятельно рассчитать сумму НДФЛ согласно налоговой ставке, установленной для нерезидентов. Расчетный период обычно составляет месяц.

- Рассчитанную сумму НДФЛ следует перечислить на специальный счет налоговой службы РФ в установленный срок. Реквизиты счета могут быть получены в налоговом органе по месту нахождения работодателя. Квитанцию об уплате необходимо сохранить как подтверждение.

- После уплаты НДФЛ иностранный работник должен составить и подписать декларацию по форме 3-НДФЛ, в которой указываются сведения о доходах, налогах и перечисленных суммах. Декларация должна быть направлена в налоговый орган не позднее 30 апреля следующего года.

В случае нарушения сроков уплаты налогов или предоставления декларации, иностранный работник может быть подвергнут штрафным санкциям, установленным законодательством России. Поэтому важно своевременно и правильно выполнять все налоговые обязательства.

Важно помнить, что налогообложение иностранных работников, трудоустроенных по патенту, может варьироваться в зависимости от их страны происхождения и действующих международных соглашений. Для детальной информации рекомендуется обратиться к налоговым органам или специалистам в области налогообложения.

Расчет страховых взносов

Какие виды страховых взносов существуют?

Существует несколько видов страховых взносов, которые организация должна уплачивать:

- Пенсионные взносы;

- Медицинские взносы;

- Социальные взносы;

- Обязательные профессиональные пенсионные взносы (ОППВ);

- Страховые взносы в Фонд социального страхования (ФСС).

Какие особенности расчета страховых взносов?

Расчет страховых взносов зависит от различных факторов:

- Размер заработной платы работников;

- Ставки страховых взносов;

- Категории страхователей;

- Особенностей отрасли.

Также, нужно учитывать различные льготы и лимиты, которые могут применяться при расчете страховых взносов.

Как провести расчет страховых взносов?

Для проведения расчета страховых взносов необходимо выполнить следующие шаги:

- Определить размер заработной платы работника;

- Установить ставки страховых взносов;

- Рассчитать сумму страховых взносов по каждому виду;

- Учесть льготы и лимиты при необходимости;

- Составить отчет о расчете страховых взносов.

Какие документы должны быть предоставлены?

При уплате страховых взносов организация обязана предоставить следующие документы:

- Перечень работников с указанием их заработной платы;

- Сведения о выплаченных заработных платах;

- Декларацию о доходах;

- Другие необходимые документы в зависимости от требований законодательства.

Правильный расчет и своевременная уплата страховых взносов являются важными аспектами финансовой стабильности и законопослушности организации. Обязательно следуйте требованиям законодательства и консультируйтесь с специалистами в области бухгалтерии и налогообложения.

Как отразить уменьшение НДФЛ в учете и отчетности

Отражение уменьшения налога на доходы физических лиц (НДФЛ) требует правильной бухгалтерской обработки и соответствующей отчетности. Ниже представлены основные шаги и документы, которые необходимо учесть при отражении уменьшения НДФЛ в учете и отчетности.

Шаг 1: Списать сумму уменьшения НДФЛ

Для начала необходимо списать сумму уменьшения НДФЛ со счета налоговых обязательств. Данная операция должна быть фиксирована в бухгалтерской программе, чтобы отразить изменение налогового долга компании.

Шаг 2: Отразить уменьшение НДФЛ в учете зарплаты

Уменьшение НДФЛ следует отразить в учете зарплаты для каждого сотрудника, которому начисляется зарплата. При этом необходимо соотнести соответствующие исправления на сумму уменьшения НДФЛ с каждым работником в его индивидуальной учетной картотеке.

Также рекомендуется создать подробную запись о списании и сумме уменьшения НДФЛ для каждого сотрудника в его личной карточке.

Шаг 3: Составить отчетность

После отражения уменьшения НДФЛ в учете необходимо составить соответствующую отчетность. В рамках отчетности по НДФЛ следует предоставить следующие документы:

- Форма 2-НДФЛ «Справка о доходах физического лица и налогах, удержанных из доходов»

- Форма 6-НДФЛ «Сведения о начисленных и удержанных суммах налога на доходы физических лиц»

- Декларация по НДФЛ

Шаг 4: Проверить правильность отражения уменьшения НДФЛ

После завершения процесса отражения уменьшения НДФЛ необходимо проверить правильность бухгалтерских записей и отчетности на наличие ошибок или пропусков. Также рекомендуется пройти верификацию со специалистами по бухгалтерии или налоговым консультантам, чтобы удостовериться в корректности всей процедуры.

Пример учетной записи

Приведем пример учетной записи для отражения уменьшения НДФЛ:

| Счет | Дебет | Кредит |

|---|---|---|

| Налоговые обязательства (счет XX) | Сумма уменьшения НДФЛ | — |

Следует помнить, что данный пример является исключительно демонстративным и в реальности может отличаться в зависимости от внутренних правил и процедур компании.

Отражение уменьшения НДФЛ в учете и отчетности является важным аспектом бухгалтерии. Правильная обработка данного процесса поможет избежать ошибок и проблем с налоговыми органами, а также обеспечит достоверность отчетности компании.

Аванс по НДФЛ за иностранцев

Авансовая налоговая декларация

Авансовая налоговая декларация – это документ, в котором указывается сумма налога, подлежащего уплате, а также информация о доходах и расходах, связанных с получением этого дохода. Авансовую налоговую декларацию нужно подать в налоговый орган не позднее 15 числа, следующего за истекшим кварталом.

Закрытие авансовой налоговой декларации

При увольнении иностранного работника, уплачивающего НДФЛ по патентной системе, налоговый орган должен принять его авансовую налоговую декларацию. В случае, если авансовая налоговая декларация не была подана, работодатель должен уведомить налоговый орган о причинах такого пропуска.

После закрытия авансовой налоговой декларации, работодатель должен уведомить налоговый орган о деньгах, уплаченных в качестве аванса по НДФЛ за иностранца.

Документы, необходимые для закрытия

- Копия патента

- Копия трудового договора или приказа о приеме на работу

- Копия паспорта иностранного работника

- Копия авансовой налоговой декларации

- Документы, подтверждающие факт уплаты аванса

Действия работодателя

Для закрытия учетных документов по уплате аванса по НДФЛ за иностранца, работодатель должен:

- Подготовить все необходимые документы, перечисленные выше.

- Составить заявление на закрытие учетных документов.

- Подать заявление и все необходимые документы в налоговый орган.

- Дождаться подтверждения закрытия учетных документов от налогового органа.

Закрытие учетных документов при увольнении иностранного работника, уплачивающего НДФЛ по патентной системе, требует своевременного и правильного оформления авансовой налоговой декларации. Работодатель должен подать авансовую налоговую декларацию не позднее 15 числа, следующего за истекшим кварталом, а также предоставить все необходимые документы для закрытия учетных документов. Правильное и своевременное закрытие учетных документов позволит избежать проблем с налоговым органом и сохранить репутацию работодателя.

Категории иностранцев, которые должны получать патент

Несколько категорий иностранцев, которые должны получать патент:

-

Выпускники образовательных учреждений России — если иностранный гражданин получил образование в России и желает работать на территории страны, ему необходимо получить патент.

-

Инвесторы и представители иностранных компаний — если иностранный гражданин является инвестором или представителем иностранной компании, которая имеет бизнес-отношения с Россией, для работы в стране ему потребуется патент.

-

Спортсмены и тренеры — если иностранный гражданин занимается профессиональным спортом или работает в качестве тренера, чтобы легально работать в России, ему необходимо получить патент.

-

Работники высококвалифицированных профессий — если иностранный гражданин обладает специальными знаниями и навыками в определенной области, он может получить патент на работу в высококвалифицированной профессии.

Получение патента для иностранного гражданина является обязательной процедурой, которая гарантирует законность его трудовой деятельности на территории Российской Федерации. Различные категории иностранцев должны соответствовать определенным требованиям и предоставить необходимый пакет документов для получения патента. Это позволяет государству контролировать пребывание иностранных работников на своей территории и защищать права и интересы всех сторон.

Порядок уплаты НДФЛ работодателем за иностранцев

Уплата налога на доходы физических лиц (НДФЛ) за иностранных работников осуществляется работодателем в определенном порядке. Ниже представлены основные этапы и документы, которые должны быть предоставлены для закрытия НДФЛ при увольнении нерезидентов.

Документы, необходимые для начала процедуры увольнения сотрудника

- Заявление сотрудника об увольнении;

- Копия трудового договора;

- Копия паспорта сотрудника;

- Оригиналы документов, подтверждающих право сотрудника на работу в России (карта мигранта, разрешение на работу и т.д.).

После предоставления всех необходимых документов, работодатель может приступить к расчету и уплате НДФЛ.

Расчет и уплата НДФЛ за иностранных работников

Расчет НДФЛ производится путем умножения облагаемого дохода иностранного работника на ставку НДФЛ.

Уплата НДФЛ производится путем перечисления соответствующей суммы в бюджет. Важно отметить, что работодатель несет ответственность за своевременную и полную уплату НДФЛ.

Документы, необходимые для закрытия НДФЛ при увольнении нерезидентов

- Заявление работодателя о закрытии НДФЛ за иностранца;

- Расчет НДФЛ за последний месяц работы иностранца;

- Подтверждающие документы об уплате НДФЛ;

- Документы, подтверждающие увольнение иностранного сотрудника (приказ о увольнении, трудовая книжка и т.д.).

Важные моменты при уплате НДФЛ за иностранцев

При уплате НДФЛ за иностранных работников необходимо учитывать следующее:

- НДФЛ должен быть уплачен в течение установленных законом сроков;

- Работодатель обязан вести учет уплаты НДФЛ за иностранных работников;

- При наличии ошибок в расчете или уплате НДФЛ необходимо оперативно внести исправления;

- При неуплате или неполной уплате НДФЛ работодатель может быть привлечен к ответственности.

В случае возникновения вопросов или неясностей в процессе уплаты НДФЛ за иностранных работников, рекомендуется обратиться к специалистам, знакомым с законодательством и практикой по данной теме.

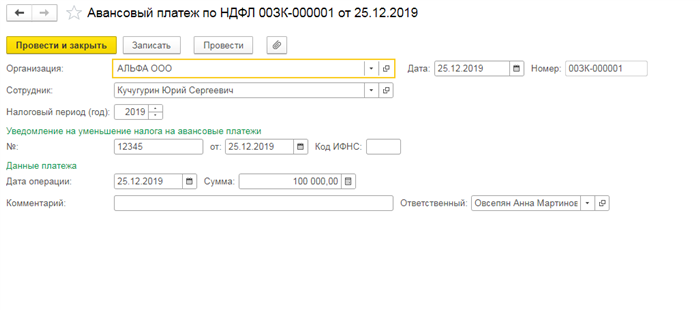

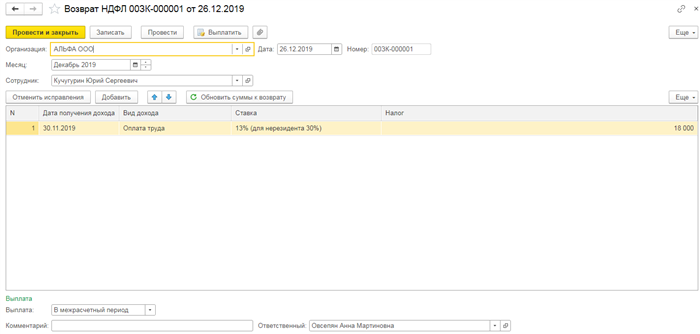

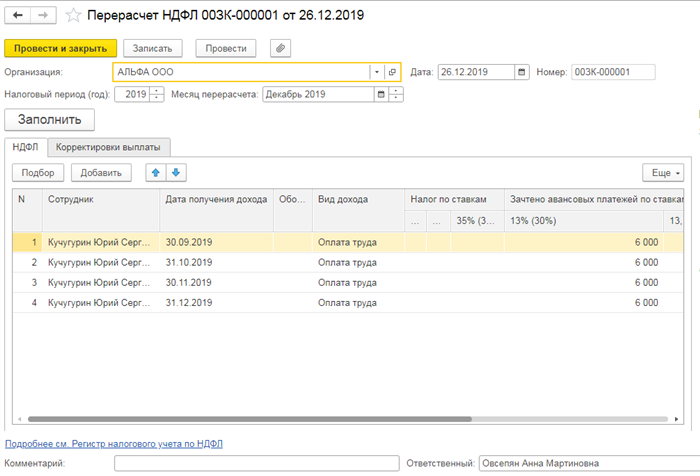

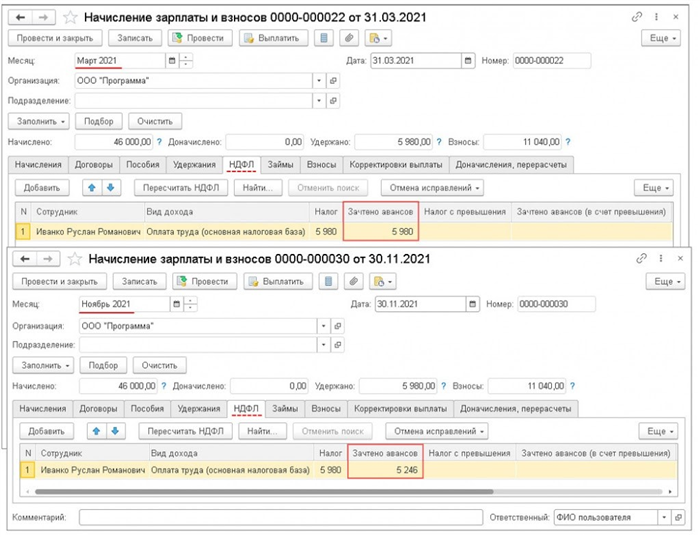

Авансы по НДФЛ иностранных сотрудников в 1С:ЗУП 8 ред. 3

Принцип работы авансов по НДФЛ в 1С:ЗУП 8 ред. 3

Основным принципом работы авансов по НДФЛ в 1С:ЗУП 8 ред. 3 является возможность предоставления аванса в иностранной валюте. Это позволяет учесть специфику работы с иностранными работниками и обеспечить точное начисление и учет налоговых сборов.

Для оформления авансов по НДФЛ в программе 1С:ЗУП 8 ред. 3 необходимо выполнить следующие шаги:

- Создать накладную на аванс.

- Указать сумму аванса и валюту, в которой будет осуществляться начисление.

- Заполнить данные о сотруднике (ФИО, идентификационный номер) и другие необходимые данные.

- Сформировать авансовый отчет и отправить его на утверждение сотруднику или другому уполномоченному лицу.

- После утверждения авансового отчета, программа автоматически начислит НДФЛ с учетом указанной суммы и валюты.

Преимущества использования авансов по НДФЛ в 1С:ЗУП 8 ред. 3

Использование авансов по НДФЛ в программе 1С:ЗУП 8 ред. 3 имеет ряд преимуществ:

- Учет и начисление налогов осуществляются автоматически, что минимизирует вероятность ошибок и упрощает процесс управления персоналом.

- Возможность оформления авансов в иностранной валюте позволяет учесть особенности работы с иностранными сотрудниками и обеспечить точное начисление налоговых сборов.

- Программа 1С:ЗУП 8 ред. 3 предоставляет удобный интерфейс для работы с авансами по НДФЛ, что упрощает и ускоряет процесс оформления и учета авансов.

Пример оформления авансов по НДФЛ в 1С:ЗУП 8 ред. 3

Пример оформления авансов по НДФЛ в программе 1С:ЗУП 8 ред. 3:

| Наименование | Значение |

|---|---|

| Сотрудник | Иванов Иван Иванович |

| Идентификационный номер | 1234567890 |

| Сумма аванса | 5000 USD |

| Дата аванса | 01.01.2022 |

| Валюта аванса | USD |

Примечание: Приведенный выше пример является иллюстративным и не отражает реальных данных.

Таким образом, использование авансов по НДФЛ в программе 1С:ЗУП 8 ред. 3 позволяет эффективно управлять начислением и учетом налогов для иностранных сотрудников.

Нерезидент стал резидентом

При изменении статуса нерезидента на резидента важно учесть необходимость внесения изменений в документы и процедурах, связанных с трудоустройством.

Регистрация статуса резидента

Первым шагом в процессе изменения статуса нерезидента на резидента является регистрация этого статуса. Для этого нерезидент должен обратиться в миграционную службу и подать заявление о регистрации нового статуса.

Уведомление работодателя

После получения статуса резидента, необходимо уведомить работодателя о данном изменении. Для этого нерезидент должен предоставить работодателю соответствующее уведомление, указывая дату, с которой он переходит на новый статус.

Изменение документов

При изменении статуса нерезидента на резидента необходимо также внести изменения в трудовой договор и другие связанные документы. Рекомендуется обратиться к юристу или специалисту по кадровому делопроизводству для правильного оформления этих изменений.

Налоговые аспекты

Переход с нерезидентского статуса на резидентский также может повлиять на налоговые обязательства работника. Необходимо обратить внимание на возможные изменения в ставках налогов и возмещении налога на доходы физических лиц. Рекомендуется проконсультироваться с налоговым консультантом или бухгалтером для более подробной информации.

Обязательства по охране труда

В случае изменения статуса нерезидента на резидента, возможно, потребуется пересмотреть и внести изменения в обязательства по охране труда. Работодатель обязан обеспечить безопасные условия труда для своих сотрудников и исполнять все необходимые требования в соответствии с законодательством.

Учет НДФЛ иностранцев на патенте

При учете НДФЛ иностранцев, работающих на патенте, необходимо учесть несколько важных аспектов. В данной статье рассмотрим основные моменты и порядок документирования.

1. Договор на оказание услуг по трудоустройству

2. Заявление на получение патента

Для работы на территории РФ иностранный работник должен иметь патент. Работодатель должен представить заявление на получение патента в миграционную службу. В заявлении указывается информация о работодателе, работнике и условиях трудоустройства.

3. Оформление документов для начисления и удержания НДФЛ

Для учета НДФЛ иностранного работника на патенте, необходимо оформить следующие документы:

- Заявление на начисление и удержание НДФЛ;

- Копия договора на оказание услуг по трудоустройству;

- Копия заявления на получение патента;

- Справка о доходах иностранного работника;

- Копия паспорта иностранного работника;

- Копия патента.

4. Отчетность по учету НДФЛ

Работодатель обязан ежеквартально подавать отчетность по учету НДФЛ для иностранных работников на патенте. В отчете указывается информация о начисленном и удержанном НДФЛ за период.

5. Подготовка документов для увольнения

При увольнении иностранного работника, работодатель обязан подготовить следующие документы:

- Заявление об увольнении;

- Трудовой договор с иностранным работником;

- Документы, подтверждающие начисление и удержание НДФЛ;

- Копия патента;

- Копия паспорта иностранного работника.

Важно: При увольнении иностранного работника необходимо также предусмотреть последующее оформление отчетности по учету НДФЛ за последний период работы.

Резидент стал нерезидентом: пересчет НДФЛ

Нерезидентам, которые работали в России, необходимо знать порядок пересчета НДФЛ при уходе из страны. В данной статье мы рассмотрим, какие документы должны быть представлены при увольнении и как происходит пересчет налога на доходы физических лиц.

Документы для представления при увольнении

- Заявление об увольнении

- Копия трудовой книжки и всех внесенных в нее изменений

- Паспорт

- СНИЛС

- ИНН

- Документы, подтверждающие гражданство (вид на жительство, работу, въезд в страну и т. д.)

- Документы, подтверждающие право на льготы при уплате налогов, если таковые имеются

Пересчет НДФЛ

Согласно Закону о налоге на доходы физических лиц, нерезиденты, работающие в России, обязаны уплачивать налог с доходов, полученных в России.

При уходе из страны нерезиденты имеют право на возврат слишком большой суммы уплаченного НДФЛ. Однако, для получения возврата необходимо предоставить следующие документы:

- Заявление на возврат удержанного излишне налога

- Копию паспорта, прописку и временную регистрацию

- Справку с места работы о заработке (форма 2-НДФЛ)

- Расчеты подоходного налога, выполненные работодателем (формы Р14001 и Р14002)

- Банковские выписки о зачислении заработной платы

После представления вышеуказанных документов, налоговые органы рассматривают заявление и осуществляют пересчет НДФЛ. В случае положительного решения, сумма слишком уплаченного налога будет возвращена на банковский счет нерезидента.

Для нерезидентов, работающих в России, важно знать порядок пересчета НДФЛ при увольнении. Правильное заполнение документации и предоставление всех необходимых документов поможет получить возврат излишне уплаченного налога. Не забывайте обратиться за консультацией к специалистам и проверять актуальность правовой информации.