Договор аккредитива в ВТБ – это юридический документ, устанавливающий условия и порядок проведения безопасных финансовых расчетов между участниками сделки. Аккредитив представляет собой гарантию оплаты, выдаваемую банком-аккредитующим, и является надежным инструментом бизнес-сотрудничества, который обеспечивает защиту интересов всех сторон.

А может быть сейфовая ячейка?

Преимущества сейфовой ячейки:

- Надежность: сейфовая ячейка оборудована современными системами защиты и контроля доступа, что гарантирует сохранность хранящихся в ней ценных предметов;

- Конфиденциальность: содержимое сейфовой ячейки доступно только ее арендатору и не подлежит разглашению;

- Удобство: владелец сейфовой ячейки имеет возможность в любой удобный момент получить доступ к своему имуществу;

- Индивидуальность: каждая сейфовая ячейка имеет уникальный номер, что исключает возможность путаницы и ошибок при выдаче имущества;

Что можно хранить в сейфовой ячейке?

Сейфовая ячейка предназначена для хранения ценностей, таких как:

- Драгоценности: ювелирные изделия, драгоценные металлы и камни;

- Документы: паспорта, свидетельства о рождении, свидетельства о браке, договоры и прочие важные документы;

- Наличные средства: деньги, которые необходимо сохранить в надежном месте.

Как снять сейфовую ячейку?

Снятие сейфовой ячейки может производиться только арендатором сейфа путем предъявления ключа и документа, удостоверяющего личность. При этом сейфовая ячейка может быть открыта только в присутствии сотрудника банка.

Стоимость аренды сейфовой ячейки

Стоимость аренды сейфовой ячейки зависит от ее размера и условий предоставления. Окончательную информацию о стоимости аренды можно получить в ближайшем банковском офисе.

Вместо договора аккредитив, сейфовая ячейка может стать удобным и надежным способом хранения своих ценностей и документов. Более подробную информацию о сейфовых ячейках и их аренде можно получить в ближайшем отделении банка.

Стоимость Аккредитива Для Физических Лиц В Втб

Аккредитив «V Тариф»

Стоимость открытия аккредитива «V Тариф» в ВТБ для физических лиц составляет 3 000 рублей. Дополнительные расходы связаны с комиссией банка за обработку операции в размере 1,5% от суммы аккредитива.

Аккредитив «VIP Тариф»

Альтернативным вариантом является аккредитив «VIP Тариф». Стоимость открытия этого аккредитива составляет 5 000 рублей. Комиссия банка также составляет 1,5% от суммы аккредитива.

Преимущества аккредитивов для физических лиц

- Гарантия безопасности. Аккредитив является финансовым инструментом, который обеспечивает безопасность при проведении международных сделок.

- Контроль над выполнением обязательств. Аккредитив ограничивает выплату средств только после выполнения определенных условий, что обеспечивает контроль над транзакцией.

- Приемлемая стоимость. Стоимость открытия аккредитива в ВТБ для физических лиц доступна и прозрачна.

Шаги по открытию аккредитива в ВТБ

- Посетите отделение ВТБ и предоставьте необходимые документы: паспорт и договор на поставку товаров или услуг.

- Согласуйте условия аккредитива с банком.

- Оплатите стоимость открытия аккредитива и комиссию банка.

- Дождитесь выпуска аккредитива и передайте его получателю.

ВТБ предлагает разные тарифы на открытие аккредитивов для физических лиц. Аккредитивы являются надежным способом выполнить международную сделку и обеспечить безопасность финансовых операций.

Технология проведения ипотечных сделок в ВТБ 24

Ипотечные сделки в ВТБ 24 осуществляются с использованием специальной технологии, которая обеспечивает надежность и удобство для клиентов. Рассмотрим основные этапы проведения таких сделок:

1. Оформление заявки

Клиент подает заявку на оформление ипотечного кредита. В заявке указываются данные о желаемой сумме кредита, сроке кредитования и прочие необходимые сведения. Заявка может быть подана как онлайн, так и оффлайн.

2. Проверка заявки

После подачи заявки, она проходит проверку на соответствие установленным требованиям ВТБ 24. В ходе проверки оцениваются финансовая состоятельность клиента, его кредитная история, а также другие риски.

3. Оценка имущества

В случае одобрения заявки, банк проводит оценку имущества, которое будет выступать в роли залога по ипотечной сделке. Оценка проводится независимыми экспертами и позволяет определить стоимость недвижимости.

После оценки имущества и утверждения кредитного решения, клиент и банк заключают договор об ипотеке. В договоре прописываются условия кредитования, режим погашения кредита, а также права и обязанности сторон.

5. Выплата кредита

После заключения договора, банк осуществляет выплату суммы кредита. Кредитные средства могут быть получены клиентом наличными или перечислены на его счет.

6. Погашение кредита

Клиент в соответствии с условиями договора регулярно погашает кредитные средства в банк. Погашение может проводиться как ежемесячными платежами, так и однократным погашением кредита.

7. Регистрация ипотеки

После полного погашения кредита, ипотека регистрируется в установленном порядке. Регистрация ипотеки позволяет закрепить право собственности на недвижимость за клиентом.

Выгоды ВТБ аккредитива

1. Решение проблем с рискованными сделками

Аккредитив ВТБ помогает предотвратить мошенничество и несоблюдение условий контракта. Благодаря этому инструменту продавец получает гарантию оплаты от банка, а покупатель — гарантию получения товара или услуги согласно согласованным условиям.

2. Увеличение доверия между сторонами

Использование аккредитива ВТБ позволяет укрепить доверие между продавцом и покупателем. Продавец знает, что получит оплату в срок, а покупатель уверен, что товар или услуга будут предоставлены согласно условиям сделки. Это увеличивает вероятность заключения успешной сделки и открытия новых бизнес-возможностей.

3. Гибкость и адаптация к различным ситуациям

Аккредитив ВТБ является гибким инструментом, который может быть адаптирован к конкретным потребностям и условиям сделки. Он может быть использован в различных валютах, подразумевать различные виды платежей и иметь различные сроки.

4. Помощь в снижении финансовых рисков

Аккредитив ВТБ помогает предотвратить финансовые риски, связанные с неуплатой или невыполнением обязательств. Банк брал на себя роль гаранта и обеспечивает выплату продавцу в случае нарушения условий контракта или неплатежеспособности покупателя.

5. Международное использование

Аккредитив ВТБ широко применяется в международных сделках. Он предоставляет защиту и уверенность продавцу и покупателю в условиях международных финансовых операций, а также помогает обеспечить соответствие правилам и требованиям международных торговых сделок.

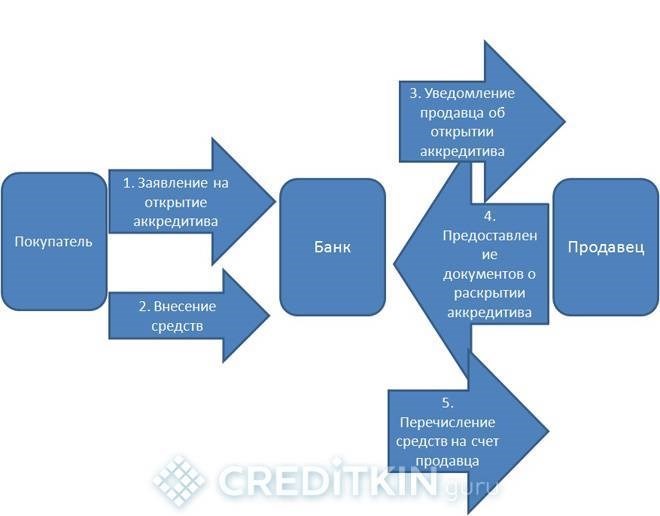

Этапы оформления аккредитива

Этап 1: Заявка на аккредитив

Первым этапом оформления аккредитива является подача заявки на его открытие. Заявка должна содержать необходимую информацию о продавце и покупателе, детали контракта, объем и стоимость товара, сроки поставки и оплаты.

Этап 2: Проверка заявки

Получив заявку, банк проводит проверку документов и информации, предоставленной продавцом и покупателем. Осуществляется анализ кредитоспособности сторон, их репутации и истории взаимодействия.

Этап 3: Открытие аккредитива

После проверки заявки банк открывает аккредитив. Для этого он составляет соответствующий документ, который представляет собой обязательство банка осуществить оплату продавцу в случае выполнения им условий аккредитива.

Этап 4: Уведомление продавца

После открытия аккредитива банк уведомляет продавца о его открытии. В уведомлении содержатся все необходимые детали и условия аккредитива, а также инструкции по предоставлению необходимых документов для получения оплаты.

Этап 5: Предоставление документов

Продавец предоставляет банку необходимые документы для подтверждения выполнения условий аккредитива. Это могут быть товарные счета, сертификаты качества, транспортные документы и другие документы в соответствии с условиями аккредитива.

Этап 6: Проверка документов и выполнение оплаты

Банк производит тщательную проверку предоставленных продавцом документов. Если все документы соответствуют условиям аккредитива, банк осуществляет оплату продавцу в соответствии с указанной в аккредитиве суммой и сроками.

Этап 7: Уведомление покупателя

После выполнения оплаты банк уведомляет покупателя о совершении платежа. Покупатель получает информацию о том, что оплата товара была осуществлена согласно условиям аккредитива и просит новому оформлению сделки.

Таким образом, оформление аккредитива включает несколько этапов, начиная от подачи заявки и заканчивая осуществлением оплаты. Весь процесс осуществляется с соблюдением строгих юридических и банковских правил, что позволяет обеспечить надежность и безопасность коммерческих сделок.

Нюансы, если квартира покупается в ипотеку

При приобретении квартиры в ипотеку необходимо учесть ряд особенностей, которые могут повлиять на ваши финансовые обязательства. В данной статье мы рассмотрим некоторые нюансы, с которыми стоит ознакомиться перед подписанием ипотечного договора.

1. Процентная ставка

Одним из главных аспектов ипотечного кредитования является процентная ставка. Она может варьироваться в зависимости от разных факторов: срока кредита, первоначального взноса, стоимости квартиры и других условий. Важно провести подробное сравнение предложений разных банков и выбрать наиболее выгодную процентную ставку.

2. Размер первоначального взноса

При покупке квартиры в ипотеку необходимо иметь средства на первоначальный взнос. Обычно данный платеж составляет от 10% до 30% от стоимости жилья. Учтите эту сумму при планировании своих финансовых возможностей.

3. Срок кредита

Выбор срока кредита также играет важную роль при ипотечном кредитовании. Чем меньше срок, тем больший ежемесячный платеж придется выплачивать. Однако, в итоге, общая сумма выплаты по кредиту может быть меньше в сравнении с более длительным сроком.

4. Дополнительные выплаты

В процессе оформления ипотеки возможны дополнительные выплаты. Это могут быть комиссии банка за предоставление ипотечного кредита, страховка, затраты на оценку недвижимости и другие расходы. Важно учесть все эти дополнительные расходы при расчете финансовой составляющей сделки.

| Плюсы | Минусы |

|---|---|

| — Возможность приобретения жилья с помощью кредита | — Необходимость выплачивать проценты и ежемесячные платежи |

| — Постепенное накопление собственности | — Ограничения в выборе жилья |

| — Возможность улучшить свои жилищные условия | — Возможность потерять квартиру при несвоевременных платежах |

Ипотека может стать доступным решением для приобретения квартиры, однако необходимо внимательно изучить все условия кредитования и не забывать о своих возможностях по выплатам.

Условия оформления договора

1. Стороны договора

В договоре должны быть указаны все стороны, т.е. лица, между которыми заключается договор. Важно указывать полные данные каждой стороны, такие как название компании, индивидуальный предприниматель или фамилия, имя и отчество физического лица.

Пример:

Договор заключен между ООО «Фирма А» (ИНН: 1234567890, КПП: 0987654321), именуемым в дальнейшем «Поставщик», и ООО «Фирма Б» (ИНН: 9876543210, КПП: 5678901234), именуемым в дальнейшем «Покупатель».

2. Предмет договора

В договоре следует ясно и конкретно указать предмет сделки, т.е. что именно будет передаваться, производиться или оказываться в результате взаимодействия сторон. Важно описать предмет договора в достаточной степени детализации, чтобы не оставлять возможность различных толкований и недоразумений.

Пример:

Предметом договора является поставка товаров, а именно розеток и выключателей, в количестве и по ценам, указанным в Приложении № 1 к настоящему договору.

3. Срок действия договора

В договоре следует указать срок его действия, т.е. период, на протяжении которого стороны обязуются соблюдать условия договора. В случае, если договор заключается на неопределенный срок, следует указать процедуру его расторжения.

Пример:

Договор заключается на срок одного года с момента его подписания и вступает в силу с даты его государственной регистрации. По истечении срока действия договора он продлевается на следующий год автоматически, если ни одна из сторон не заявит о своем намерении расторгнуть его письменно не менее чем за 30 дней до окончания срока действия.

4. Обязательства сторон

В договоре необходимо четко и ясно описать обязательства, которые должны выполнить стороны. Обязательства должны быть конкретизированы и содержать информацию о сроках и порядке их исполнения.

Пример:

Поставщик обязуется поставить товары в указанном количестве и с соблюдением сроков, указанных в приложении к договору. Покупатель обязуется оплатить поставленные товары в течение 10 рабочих дней с даты получения товара.

5. Ответственность сторон

В договоре следует прописать меры ответственности за невыполнение или ненадлежащее выполнение обязательств по договору. Важно указать возможные санкции, штрафы или иные меры, которые могут быть применимы при нарушении условий договора.

Пример:

В случае несвоевременной поставки товаров Поставщик уплачивает Покупателю неустойку в размере 0,1% от стоимости непоставленных товаров за каждый день просрочки. В случае ненадлежащего качества товаров Поставщик обязуется заменить товары или возместить стоимость в течение 5 рабочих дней с момента получения претензии от Покупателя.

6. Применимое право и юрисдикция

В договоре может быть указано применимое право, т.е. набор норм и правил, которые будут применяться при разрешении возможных споров сторон. Также следует определить юрисдикцию, т.е. суд, к которому будут обращаться стороны в случае необходимости разрешить возникший спор.

Пример:

На договор применяется право Российской Федерации. В случае возникновения споров стороны примут все меры для их разрешения путем переговоров. При невозможности достижения согласия споры рассматриваются в Арбитражном суде г. Москвы.

Вышеуказанные условия являются основными и могут быть дополнены и изменены согласно взаимной договоренности сторон. Важно, чтобы договор был оформлен грамотно и содержал все необходимые условия для обеспечения прав и интересов сторон.

Кто участвует в сделке

Эмитент

Эмитент – это банк, который издает аккредитив и выполняет роль гаранта в сделке. Эмитент обязуется оплатить сумму аккредитива в случае соблюдения определенных условий, установленных в договоре. Он также осуществляет контроль за исполнением обязательств другими участниками.

Аккредитиводержатель

Аккредитиводержатель – это получатель денежных средств по аккредитиву. Он является продавцом товара или услуги, который согласился на использование аккредитива в качестве формы оплаты. Аккредитиводержатель обязан выполнить определенные условия, описанные в аккредитиве, чтобы получить денежные средства от эмитента.

Заказчик

Заказчик – это покупатель товара или услуги, который заключает договор с аккредитиводержателем и обращается в банк с просьбой о выдаче аккредитива. Заказчик является плательщиком по аккредитиву и обязан произвести оплату эмитенту в соответствии с договором.

Бенефициар

Бенефициар – это лицо, которое имеет право на получение определенных преимуществ от аккредитива. В роли бенефициара может выступать либо заказчик, либо аккредитиводержатель, в зависимости от условий договора аккредитива.

Банк-корреспондент

Банк-корреспондент является посредником между эмитентом аккредитива и банком, в котором у аккредитиводержателя открыт счет. Он осуществляет перевод денежных средств по аккредитиву и обеспечивает связь между различными банками, участвующими в сделке.

- Эмитент – банк, который издает аккредитив

- Аккредитиводержатель – получатель денежных средств

- Заказчик – покупатель товара или услуги

- Бенефициар – лицо, имеющее право на преимущества аккредитива

- Банк-корреспондент – посредник между эмитентом и банком аккредитиводержателя

Зачем нужен аккредитив?

Преимущества аккредитива:

- Гарантия безопасности. Аккредитив позволяет поставщику быть уверенным в получении платежа, так как деньги будут выплачены только после выполнения определенных условий, оговоренных в договоре.

- Защита от мошенничества. При использовании аккредитива банк проверяет документы и подтверждает их соответствие требованиям, что снижает риск возможного мошенничества.

- Гибкость условий. Аккредитив позволяет сторонам договора гибко настраивать условия платежа, учитывая потребности и интересы обеих сторон.

- Удобство в работе. Аккредитив является стандартным инструментом международных расчетов, что упрощает процесс согласования и осуществления платежей.

Типы аккредитива:

Существует несколько типов аккредитивов, которые могут быть использованы в разных ситуациях:

- Подтвержденный аккредитив. В таком случае, обязательства банка, выдавшего аккредитив, подтверждаются другим банком, что дополнительно повышает надежность.

- Безотзывный аккредитив. Этот тип аккредитива невозможно отзывать без согласия сторон договора, что обеспечивает безопасность для получателя платежа.

- Переносимый аккредитив. Если поставщик не может выполнить условия аккредитива самостоятельно, он может передать его другому поставщику.

- Обратный аккредитив. В этом случае, покупатель получает аккредитив от поставщика, обязываясь определенным образом оплатить товары или услуги.

Процесс работы с аккредитивом:

Процесс работы с аккредитивом включает несколько этапов:

- Согласование условий. Стороны договора согласовывают условия аккредитива, такие как сумма платежа, периодичность и термин платежа, условия поставки и проверки товаров или услуг.

- Выпуск аккредитива. Покупатель обращается в банк с заявлением на выдачу аккредитива и предоставляет необходимые документы. Банк проверяет их и выдает аккредитив поставщику.

- Исполнение условий. Поставщик выполняет условия аккредитива, предоставляет необходимые документы банку и получает оплату.

- Проверка документов. Банк проверяет документы, предоставленные поставщиком, и выплачивает сумму аккредитива, если все условия выполнены.

- Завершение аккредитива. После проверки документов и окончания условий аккредитива, процесс считается завершенным.

Таким образом, аккредитив является надежным инструментом при осуществлении международных платежей, обеспечивая безопасность и уверенность для всех сторон. Он позволяет гибко настроить условия платежей и снизить риск мошенничества.

Безопасные способы передачи денег

В современном мире безопасность финансовых операций становится все более важной. При передаче денег необходимо использовать надежные и безопасные способы, чтобы избежать мошенничества и утечки финансовой информации. В этой статье мы рассмотрим несколько таких способов.

Банковский перевод

Банковский перевод — один из самых популярных и надежных способов передачи денег. При этом деньги переводятся непосредственно с банковского счета отправителя на банковский счет получателя. Весь процесс контролируется банком и имеет высокий уровень защиты.

Электронные платежные системы

Электронные платежные системы, такие как PayPal, Яндекс.Деньги, WebMoney и другие, также обеспечивают безопасность при передаче денег. При использовании этих систем, вся финансовая информация шифруется и защищается от несанкционированного доступа.

Денежные переводы через почту

Для передачи денег можно использовать и почтовые денежные переводы. В этом случае деньги отправляются почтовым переводом, а получатель может получить их в любом почтовом отделении, предъявив документ, удостоверяющий личность. Этот способ также является относительно безопасным и надежным.

Договоренность о личной встрече

Для передачи крупных сумм денег можно договориться о личной встрече с получателем. В этом случае, деньги передаются напрямую и без посредников. Однако, при использовании данного способа необходимо быть осторожным и убедиться в надежности и безопасности встречи.

Онлайн-банкинг

Онлайн-банкинг — это способ, позволяющий осуществлять финансовые операции через интернет. При этом деньги переводятся с помощью специального интернет-банка, который защищен шифрованием и другими мерами безопасности. Онлайн-банкинг является удобным и безопасным способом передачи денег в современном мире.

| Способ | Преимущества | Недостатки |

|---|---|---|

| Банковский перевод | Высокий уровень защиты | Могут быть комиссии |

| Электронные платежные системы | Быстрота и удобство | Возможность мошенничества |

| Денежные переводы через почту | Возможность получения денег в любом почтовом отделении | Отсутствие моментальной передачи |

| Договоренность о личной встрече | Отсутствие посредников | Риск небезопасной ситуации |

| Онлайн-банкинг | Удобство и безопасность | Возможность хакерских атак |

Независимо от выбранного способа, при передаче денег необходимо быть осторожным и следовать рекомендациям по безопасности, чтобы избежать потери финансовых средств.

Состав участников аккредитивной операции

1. Заказчик (покупатель)

Заказчик – это физическое или юридическое лицо, которое просит банк выставить аккредитив в пользу поставщика. Заказчик является инициатором аккредитивной операции и несет ответственность за своевременное финансирование аккредитива.

2. Банк заказчика

Банк заказчика – это финансовая организация, которая выдает аккредитив по просьбе заказчика. Банк заказчика обязуется произвести оплату в пользу поставщика, если будут выполнены условия аккредитива.

3. Поставщик

Поставщик – это физическое или юридическое лицо, которое будет получать оплату по аккредитиву от банка заказчика. Поставщик соглашается выполнить задачу в соответствии с условиями аккредитива и предоставляет необходимые документы для подтверждения выполнения условий.

4. Банк поставщика

Банк поставщика – это финансовая организация, через которую будет осуществляться оплата по аккредитиву. Банк поставщика проверяет предоставленные документы и осуществляет перевод денежных средств на счет поставщика после выполнения условий аккредитива.

5. Получатель (бенефициар)

Получатель – это физическое или юридическое лицо, в пользу которого выставляется аккредитив. Получатель получает оплату по аккредитиву от банка поставщика после выполнения условий аккредитива.

Таким образом, состав участников аккредитивной операции включает заказчика (покупателя), банк заказчика, поставщика, банк поставщика и получателя (бенефициара). Каждый из участников имеет свои обязательства и ответственности, которые они выполняют в рамках аккредитива.

Что такое аккредитив?

Важно понимать, что аккредитив является формой платежа, которая обеспечивает защиту интересов и покупателя, и продавца. Он представляет собой обязательство банка выплатить определенную сумму продавцу, если будут выполнены все условия, установленные в аккредитиве.

Основные преимущества аккредитива:

- Безопасность. Аккредитив обеспечивает гарантированную оплату продавцу, что позволяет уменьшить риски для обеих сторон сделки.

- Надежность. Банк, выдавший аккредитив, проверяет документы и удостоверяется в соблюдении условий сделки, что повышает доверие между сторонами.

- Прозрачность. В аккредитиве четко прописываются условия оплаты и поставки товара, что упрощает контроль и учет финансовых операций.

- Удобство. Аккредитив можно использовать для проведения торговых операций в различных странах и с разными валютами.

Этапы осуществления аккредитива:

- Согласование условий между покупателем и продавцом.

- Выбор банка для открытия аккредитива.

- Заявление покупателя в банк с просьбой открыть аккредитив.

- Подписание договора аккредитива между банком и покупателем.

- Отправка аккредитива продавцу через банк.

- Продавец отправляет товар и предоставляет необходимые документы в соответствии с условиями аккредитива.

- Банк проверяет документы и осуществляет оплату продавцу.

Важно отметить, что каждый банк может иметь свои собственные правила и процедуры открытия и использования аккредитива. Поэтому перед использованием аккредитива необходимо тщательно изучить условия, предлагаемые банком.

Аккредитив является надежным инструментом для обеспечения безопасности и удобства международных торговых сделок. Он позволяет обеим сторонам сделки быть уверенными в получении оплаты или выполнении условий сделки. При использовании аккредитива важно учитывать особенности каждого банка и строго соблюдать условия договора аккредитива.

Передавать деньги продавцу «на руки» до регистрации сделки – небезопасно

Перевод денежных средств «на руки» продавцу до регистрации сделки может нести определенные риски и небезопасности. Важно учитывать следующие факторы:

Отсутствие гарантии и контроля

Если деньги передаются продавцу до официальной регистрации сделки, покупатель теряет гарантии и контроль над этими средствами. Продавец может не исполнить свои обязательства или использовать деньги неправильным образом, не предоставив покупателю необходимый товар или услугу.

Отсутствие правовой защиты

В случае возникновения спора или недовольства покупателя, передача денег «на руки» затрудняет возможность обратиться в суд или воспользоваться другими правовыми механизмами защиты. В результате, покупатель может потерять свои средства без возможности их возврата или компенсации.

Отсутствие документальной фиксации

Передача денег «на руки» не сопровождается официальной документальной фиксацией. Это оставляет возможность для возникновения споров и неясностей в отношении фактической суммы переданных средств и условий их использования. В результате, покупатель может оказаться в невыгодном положении.

В целях обеспечения безопасности и сохранности собственных интересов, рекомендуется придерживаться официальных и законных способов оплаты и передачи денежных средств при совершении сделок. Это позволит избежать потенциальных рисков и обеспечить себе правовую защиту.